【行业研究】基于3C视角下的证券行业信用分析

登录新浪财经APP 搜索【信披】查看更多考评等级

一、行业运行情况

2024年前三季度,股票市场指数大幅波动,市场交投活跃程度较低迷,证券公司各业务板块业绩面临较大增长压力。受益于2024年9月下旬行业利好政策的发布,市场情绪明显改善,证券公司四季度经营业绩预计将出现明显回升。

根据中国证券业协会披露数据,截至2024年6月末,全行业证券公司147家,较上年末增加2家;总资产11.75万亿元,较上年末下降0.68%;净资产3.01万亿元,较上年末增长2.03%;净资本2.23万亿元,较上年末增长2.29%。2024年1-6月,全行业实现营业收入2033.16亿元,同比下降9.44%,受股票市场交投活跃程度下降、两融业务日均余额下降及IPO发行进度放缓等因素影响,经纪业务、信用业务和投行业务收入同比均有所下降。

2024年前三季度,股票市场指数波动较大,截至2024年9月末,上证指数收于3336.50点,较上年末上涨12.15%;深证成指收于10529.76点,较上年末上涨10.55%;根据Wind统计数据,截至2024年9月末,我国上市公司总数5363家,较年初增加17家;上市公司总市值97.06万亿元,较上年末增长10.66%。根据Wind统计数据,2024年前三季度沪深两市成交额143.44万亿元,同比下降11.54%,股市交投活跃程度同比有所下降。2024年9月下旬,行业利好政策集中发布,股票市场情绪明显改善,指数快速上涨,股票交易成交量于10月上旬不断创历史新高,证券公司经营压力得到缓解,2024年四季度经营业绩预计将出现明显回升。

二、行业政策

2024年以来,证监会持续发布制度以贯彻落实“新国九条”,资本市场改革持续深化。

2024年3月,证监会先发布了《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,后集中发布了《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》等四项政策文件;2024年4月,证监会发布《关于严格执行退市制度的意见》《资本市场服务科技企业高水平发展的十六项措施》;2024年5月,证监会修订发布《关于加强上市证券公司监管的规定》《上市公司股东减持股份管理暂行办法》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》;2024年6月,证监会发布《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》;2024年9月,证监会修订发布《证券公司风险控制指标计算标准规定》,与中央金融办联合印发《关于推动中长期资金入市的指导意见》。

在政策红利的推动下,2024年证券公司并购重组活动显著提速。

2019年11月,中国证监会首次提出鼓励同业并购打造航母级券商;2023年10月,中央金融工作会议提出“培育一流投资银行和机构”;2023年11月,证监会发声支持头部券商通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的作用;2024年3月,中国证监会出台《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》;2024年4月,国务院发布《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》;2024年9月,中国证监会出台《关于深化上市公司并购重组市场改革的意见》。在政策红利推动下,2024年证券公司并购重组活动明显提速。截至2024年9月末,证券业2024年并购案例已有7起,分别为“国联+民生”“浙商+国都”“西部+国融”“平安+方正”“太平洋+华创”“国信+万和”“国泰君安+海通”。

三、证券行业3C评级样本分析

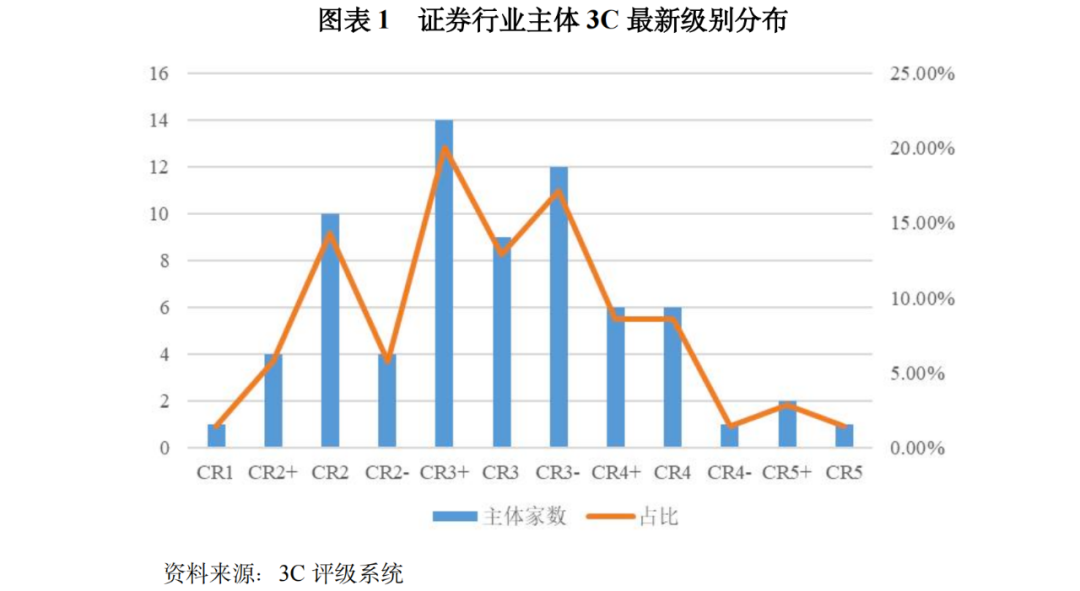

2024年,使用证券行业3C模型打分的企业共计70家。从基于2023年经营和财务数据的最新3C评级结果来看,证券行业主体等级中枢为CR3,CR3-~CR3+的3个等级的企业合计占比50.00%。从3C评级体系历年的回溯结果来看,证券行业企业未出现过违约事件,违约概率极小,目前证券行业主体都处于在相对安全级别内。

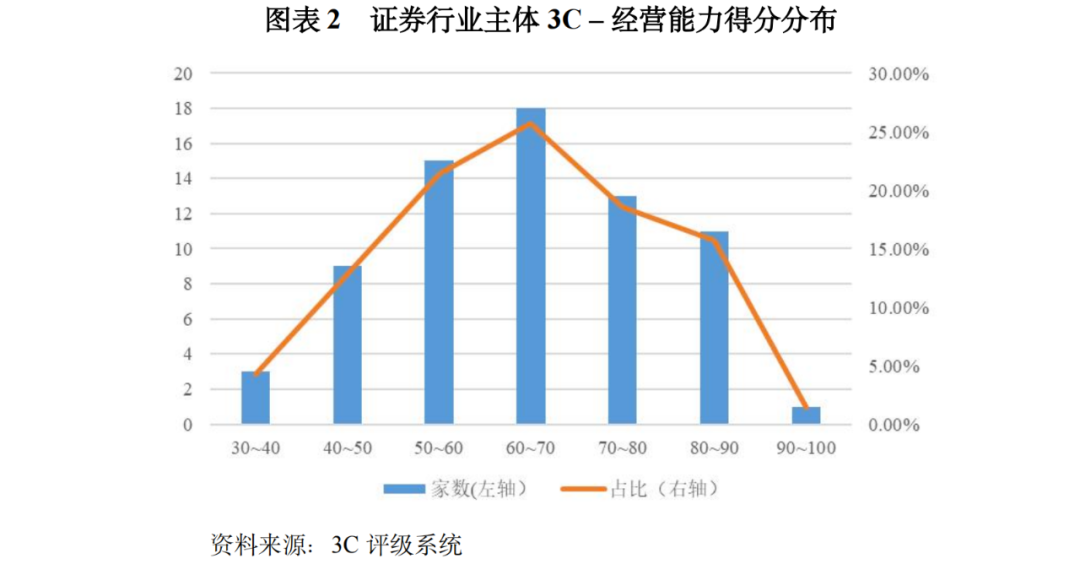

从2023年的经营能力得分来看,证券行业主体经营得分均值为63.69(满分为100分,得分越高能力越强),整体呈正态分布,其中评分为50分以上主体占比82.86%,60~70分段占比最高,为25.71%。证券3C模型从市场地位、业务综合竞争力、业务多元化程度、监管评价、风控体系等多个维度对证券公司的经营能力进行评判,评分较高的行业头部企业在上述维度均具备显著优势,证券行业被评主体在资本市场上较为活跃,其资本实力较强、各项业务排名相对靠前、风险控制体系较为完善,因而经营能力表现普遍较强。

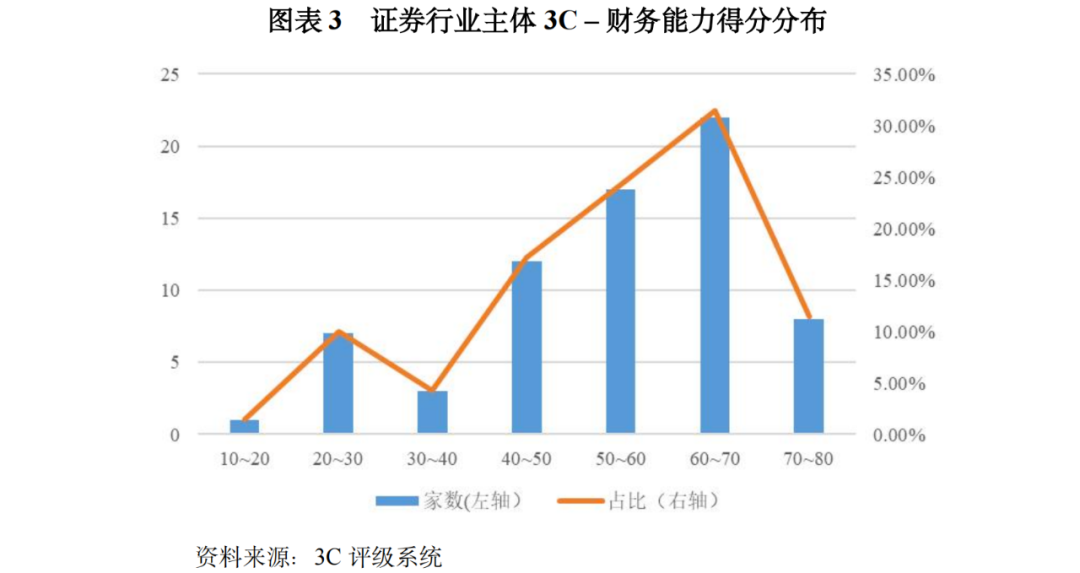

从2023年的财务能力得分来看,证券行业主体财务得分均值为54.45,整体呈偏正态分布,其中50分以上主体占比67.14%,60~70分段占比最高,为31.43%。证券3C模型从资本实力、杠杆水平、盈利能力及资产流动性等多个维度对证券公司的财务能力进行评判,我国证券行业监管严格,被评主体资本实力普遍处于行业中上游水平,财务风险较低,抵御风险能力较强,但由于证券公司杠杆水平普遍较高且债务期限主要集中于一年内,因而财务能力表现较为一般。

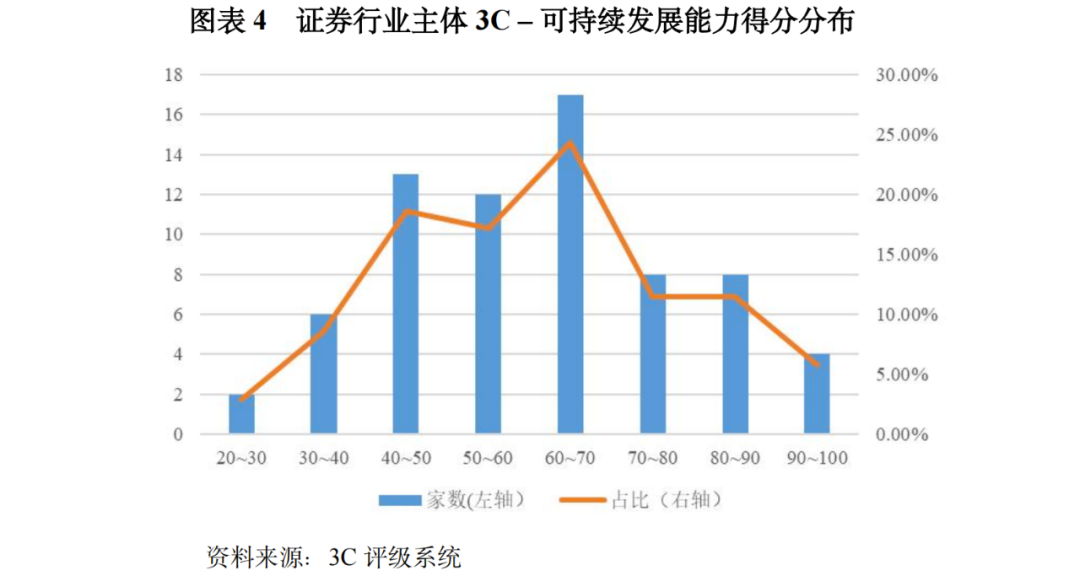

从2023年的可持续发展能力得分来看,证券行业主体经营得分均值为61.50,整体呈正态分布,其中50分以上主体占比70.00%,60~70分段占比最高,为24.29%。证券3C模型从发展韧性、财务弹性及ESG表现等多个维度对证券公司的可持续发展能力进行评判,上市证券公司综合实力较强且在ESG信息披露方面更为全面,故更易于获得更高的可持续发展能力评价。

四、总结及风险提示

2024年以来,证券行业无发生实质性违约情况,亦无重大估值波动,行业整体风险偏低。但由于证券公司经营易受证券市场波动影响,其业绩实现存在较大不确定性。随着行业政策红利持续向头部券商倾斜以及资源投入效果的逐步显现,大型券商的综合实力持续提升,未来行业的资本、收入以及利润仍会向头部缓慢集中。

根据Wind统计数据,2024年前三季度,各监管机构对证券公司开具罚单319张(上年同期63张),同比大幅增长,其中针对证券公司主体开具的罚单119张(上年同期34张),针对个人开具的罚单200张(上年同期29张),开具罚单数量创新高,证券司面临较大监管处罚压力,需关注相关处罚对公司业务开展的影响情况。整体看,“严监管、防风险”仍是证券行业监管的主旋律,证券公司出现重大风险事件的概率较小。

上一篇 信用市场日评

-

来源:环球时报【环球时报综合报道】世界经济形势不稳,支持本币是各国央行的关键任务之一。2024年,卢布和其他货币一样,腹背受敌。卢布贬值、通胀风险和物价上涨,都对俄央行有效调整货币政策提出挑战。12月,俄央行不仅要保持卢布汇率稳定,还要为避[全文]2024-12-24 05:59

-

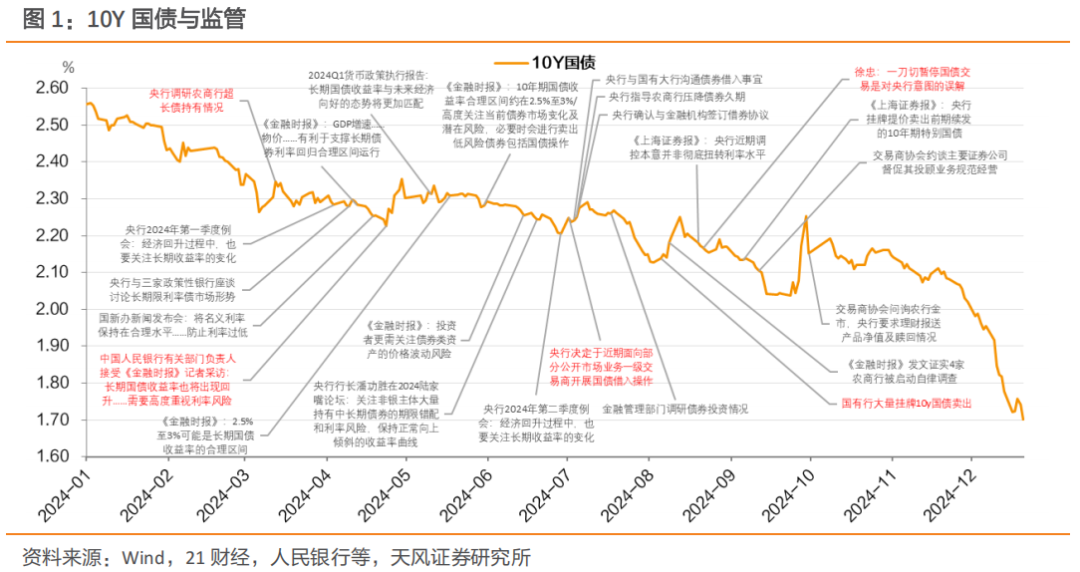

核心内容我们认为后续跨年行情延续,只是短期波动可能加大,我们预计10年国债利率震荡区间1.5-1.7%。短端行情或难以持续,建议继续拉长久期、博弈资本利得。1、央行对利率风险的关注和调控举措只会影响利率下行节奏,但不会改变利率下行趋势。从8[全文]2024-12-23 05:20

-

据证券时报网讯,12月18日,央行约谈部分金融机构,要求加强债券投资稳健性。午后国债期货大幅跳水,其中30年期国债期货快速下探一度超过1.7%。// 央行约谈部分金融机构 //证券时报网讯,中国人民银行12月18日上午约谈了本轮债市行情中部[全文]2024-12-21 04:30

-

登录新浪财经APP 搜索【信披】查看更多考评等级 一、粤港澳大湾区绿色债券政策动态二、粤港澳大湾区绿色债券市场分析(一)绿色债券市场总览(二)绿色债券品种构成(三)绿色债券行业分布(四)绿色债券期限统计三、粤港[全文]2024-12-21 04:30

-

临近年末,中央政治局会议对货币政策定调由稳健转为“适度宽松”,再次点燃债券市场做多热情。上周债市姿态强劲,货币宽松预期较高,带动各期限各品种收益率全线下行。10年国债收益率持续突破年内低点,收于1.77%附近,年初以来下行幅度已约90个bp[全文]2024-12-17 05:07

- 资金市场日评

- 价值27万亿美元美债市场流动性压力再现 六年期以下头寸发出预警

- 美联储首次降息时点或推迟至7月 QT进程更需关注

- 银行如何参与地方政府化债?银行业高质量发展面临哪些挑战?

- 荷兰国际集团:英国央行今年会降息1-2次

- 一周展望:美联储携手非农轮番“炸场”!黄金上涨趋势完好无损?

- 争取专项债资金支持 多地下好明年重点项目“先手棋”

- CPI送惊喜 “新美联储通讯社”高呼7月已完成加息,华尔街警惕联储数月按兵不动

- 【利率期市数据】国债标售超预期,十年期美债震荡上行

- 离岸人民币兑日元创新高 五一出境游日本最热门

- 美国CPI超预期降温,全球市场期待利率下行时代

- 人民币国际化稳中有进 全球贸易融资占比跃居第二