美联储首次降息时点或推迟至7月 QT进程更需关注

作者: 后歆桐

[ 库尔顿对记者表示,美联储自2022年以来的这轮紧缩是二战后最迅速的周期之一,比市场预期的更快、幅度更大,导致美国国债市场出现很大波动。 ]

3月19~20日,美联储将召开3月议息会议。这也是美联储年内的第二次议息会议。

在去年一轮激进的市场押注后,鉴于年初以来通胀数据黏性增强,市场已“缴械投降”,推迟了对年内首次降息时点的预测。对于本次联邦公开市场委员会(FOMC)会议,市场更为关注的是,美联储对通胀和缩表(QT)的表态。

接受第一财经记者采访的分析师目前普遍预计,首次降息将推迟至7月。在他们看来,通胀仍是阻碍美联储降息的最大因素。同时,去年财政刺激的效应减弱,美国经济可能出现“不着陆”的情况,并影响美联储降息进程。

预计将延迟至7月首次降息

惠誉评级的首席经济学家库尔顿(Brian Coulton)对第一财经记者表示,具有黏性的服务业通胀、仍然很高的名义工资增长以及全球运输成本飙升带来的核心商品通胀上行风险,会使美联储对首次降息相当谨慎。“最近的数据显示,核心通胀和工资通胀势头均有所上升。为此,在降息方面,我们已将首次降息的时点从6月推迟到7月,并预计9月和12月将进一步降息。”库尔顿说道,“对于年内降息幅度,我们仍维持总共降息75个基点的预测。在通胀前景方面,我们也已将2024年底的消费者物价指数(CPI)预测从2.6%上调至2.9%。”

库尔顿告诉记者,美国经济“不着陆”(no landing)的风险增加,即美国今年的GDP增长将继续保持在趋势之上,但劳动力市场却再次陷入紧缩。在此情况下,工资和服务通胀可能会再次面临上升压力,也可能会进一步阻碍美联储降息进程。

Global X ETF投资策略主管戴乐邓恩(Morgane Delledonne)也对第一财经记者表示,美国近期的通胀数据超市场预期,物价继续以超过目标水平的速度上涨,并以核心服务部门的上涨最为显著,“美元对其他货币面临升值压力,反映了美国经济增长超过其他经济体,或有助于维持低进口通胀水平。但同时,美国通胀与国内因素的相关性比以往更加密切,其中住房和交通通胀为最大因素。不论如何,通胀仍是美联储立即降息的障碍。这意味着,当前投资者面临的风险偏向首次降息的时间将晚于此前预期的6月。”他同时表示,市场也可能会重新调整今年降息次数的预期,预计最多达到三次。

骏利亨德森(Janus Henderson)的美国固定收益主管维兰斯基(Greg Wilensky)也对第一财经分析称,最新的通胀数据好坏参半。“坏消息是,核心通胀率略高于预期水平。好消息是,住房通胀表现略好于此前,也没有重演上个月的食品通胀飙升。同时,核心服务通胀(不包括住房)在下降的趋势中继续保持黏性。而美联储首选的通胀指标——核心PCE通胀,将继续略好于2月CPI表现。”他说道。

即使是此前华尔街最激进的投行野村,近期也大幅调整了降息预期,预计美联储今年将首次于7月降息,随后仅在12月再降息一次,每次降息25个基点。而该行此前的预期是,分别在6月、9月和12月降息,总共降息75个基点。

市场关注美联储对QT和通胀表态

在普遍预计本次会议将按兵不动的情况下,对于此次议息,市场更为关注的是美联储关于通胀和QT的表态。截至目前,美联储已将其证券持有量从2022年4月的8.5万亿美元减少到约7万亿美元。其国债组合以每月600亿美元的速度减少,抵押贷款支持证券(MBS)缩减得更慢,每月不到200亿美元。

摩根士丹利认为,通胀进展和资产负债表将在此次会议后占据主导地位。该行预计,美联储将在5月宣布放缓量化紧缩(QT),并在6月正式开始放缓。这将导致美联储缩表进程持续更久,到2025年2月左右结束。

纽约联储前主席杜德利(Bill Dudley)也在近日撰文表示,由于降息暂时不在考虑范围内,对于美联储此次会议,需要关注的问题主要是,美联储何时以及如何放缓QT。

“美联储的证券持有量会影响经济中可用的现金量,即美联储的购入行为会将资金注入银行,然后银行以准备金的形式持有这些资金。当准备金充足时,货币市场利率稳定,由美联储支付的准备金利率支撑。当准备金变得过度匮乏时,银行为了争夺现金而陷入混乱,货币市场利率攀升并变得不稳定。”但他称,问题在于,没人能确切知道准备金匮乏具体到何种程度。当下准备金约为3.6万亿美元,远多于2019年9月的不到1.5万亿美元。但自2022年末以来,这些准备金从美联储逆回购项目获得了近2万亿美元的支持,而由于逆回购项目中仅剩4450亿美元,这种支持很快就会结束,因而美联储缩表进程将更直接影响准备金。

他预计,放缓QT的最终计划应在今年年中落定,美联储将把对美国国债的每月缩减规模降至300亿美元,最终回归全部持有国债的组合,同时增持短期票据。不过,他同时指出,缩表对美国长期利率的影响是微不足道的,与美联储短期利率目标的削减时点和幅度也无关。只有在短期利率再次接近0或出现紧急的美债市场失效时,两者才会有关。

降息会如何影响美债市场

虽然降息预期一推再推,但鉴于美债全球资产定价之锚的地位,投资者仍持续关注降息对美债市场的影响。上周,随着市场调降对美联储降息预期,10年期美债、5年期美债和2年期美债均遭到抛售,收益率攀升幅度分别创下去年10月和去年5月以来的最高水平,10年期美债年初至今跌幅也扩大至1.84%。

全球债券巨头品浩(PICMO)的董事总经理兼多资产投资组合经理布朗尼(Erin Browne)此前接受第一财经记者专访时称,一旦美联储开始降息,“动物精神”将会回归,债市也将向好。因此,从历史上来看,对于固收类投资者,今年的投资环境非常有吸引力。

库尔顿对记者表示,美联储自2022年以来的这轮紧缩是二战后最迅速的周期之一,比市场预期的更快、幅度更大,导致美国国债市场出现很大波动。在这种情况下,“美联储降息应该会是美债市场的一个可喜的缓解因素。话虽如此,但美联储首次降息时点将推迟至7月,且降息速度不会很快。因此,即便美联储开启本轮降息周期,美债收益率也不会从最近的平均水平下降太多。我们目前的预期是,10年期美债收益率今年底将录得4.3%”。

-

来源:环球时报【环球时报综合报道】世界经济形势不稳,支持本币是各国央行的关键任务之一。2024年,卢布和其他货币一样,腹背受敌。卢布贬值、通胀风险和物价上涨,都对俄央行有效调整货币政策提出挑战。12月,俄央行不仅要保持卢布汇率稳定,还要为避[全文]2024-12-24 05:59

-

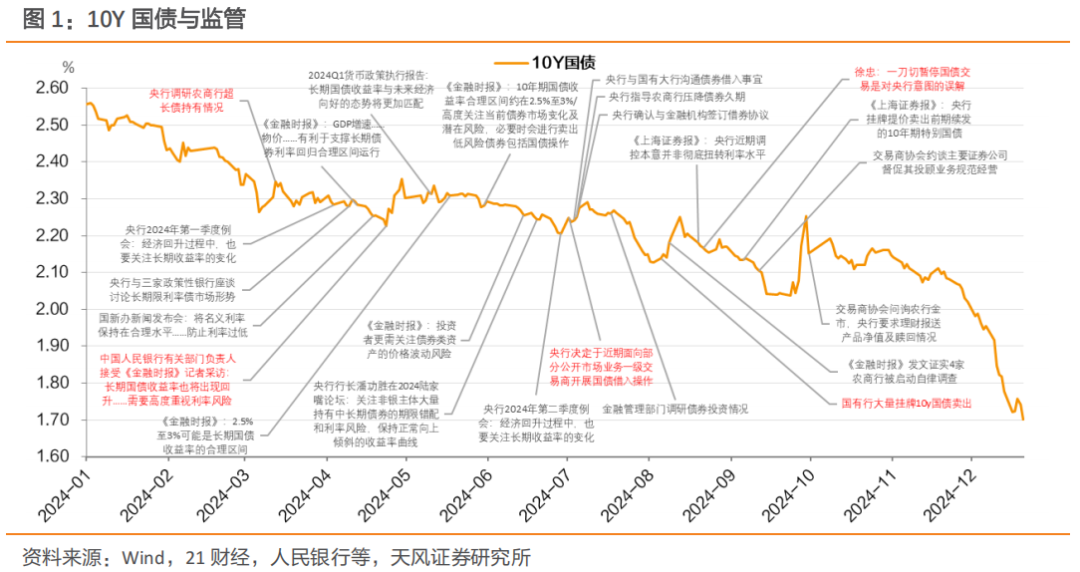

核心内容我们认为后续跨年行情延续,只是短期波动可能加大,我们预计10年国债利率震荡区间1.5-1.7%。短端行情或难以持续,建议继续拉长久期、博弈资本利得。1、央行对利率风险的关注和调控举措只会影响利率下行节奏,但不会改变利率下行趋势。从8[全文]2024-12-23 05:20

-

据证券时报网讯,12月18日,央行约谈部分金融机构,要求加强债券投资稳健性。午后国债期货大幅跳水,其中30年期国债期货快速下探一度超过1.7%。// 央行约谈部分金融机构 //证券时报网讯,中国人民银行12月18日上午约谈了本轮债市行情中部[全文]2024-12-21 04:30

-

登录新浪财经APP 搜索【信披】查看更多考评等级 一、粤港澳大湾区绿色债券政策动态二、粤港澳大湾区绿色债券市场分析(一)绿色债券市场总览(二)绿色债券品种构成(三)绿色债券行业分布(四)绿色债券期限统计三、粤港[全文]2024-12-21 04:30

-

临近年末,中央政治局会议对货币政策定调由稳健转为“适度宽松”,再次点燃债券市场做多热情。上周债市姿态强劲,货币宽松预期较高,带动各期限各品种收益率全线下行。10年国债收益率持续突破年内低点,收于1.77%附近,年初以来下行幅度已约90个bp[全文]2024-12-17 05:07

- 资金市场日评

- 美联储首次降息时点或推迟至7月 QT进程更需关注

- 价值27万亿美元美债市场流动性压力再现 六年期以下头寸发出预警

- 银行如何参与地方政府化债?银行业高质量发展面临哪些挑战?

- 荷兰国际集团:英国央行今年会降息1-2次

- 一周展望:美联储携手非农轮番“炸场”!黄金上涨趋势完好无损?

- 争取专项债资金支持 多地下好明年重点项目“先手棋”

- CPI送惊喜 “新美联储通讯社”高呼7月已完成加息,华尔街警惕联储数月按兵不动

- 【利率期市数据】国债标售超预期,十年期美债震荡上行

- 离岸人民币兑日元创新高 五一出境游日本最热门

- 美国CPI超预期降温,全球市场期待利率下行时代

- 人民币国际化稳中有进 全球贸易融资占比跃居第二