资金市场日评/周评/月评

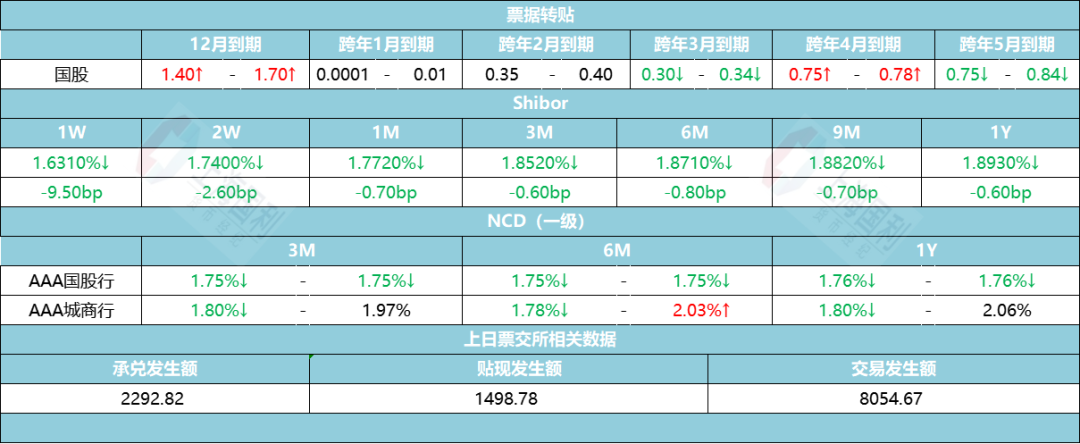

票据转贴

今日资金面整体偏宽松,票据市场交投活跃。早盘卖出需求偏多,其中,12月票有价无市,对应票价快速上行至1.68%附近;1、2季度因买方需求不少,票价短时企稳。随着大行收满离场,长期供给有所溢出,足月国股上行至0.83%附近。临近中午,卖方大都平仓离场,非银大举抢收足月票,足月国股重新回落至0.80%附近。午后,仍有部分机构规模未平,各期限票价整体回落。截止尾盘,足月国股在0.75%附近成交。

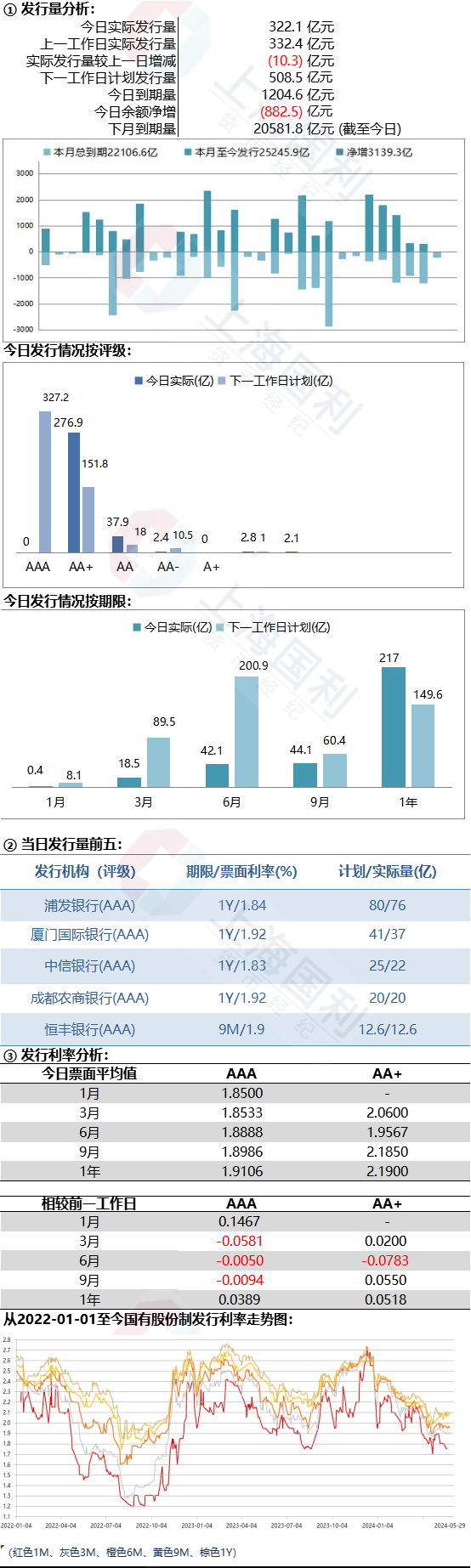

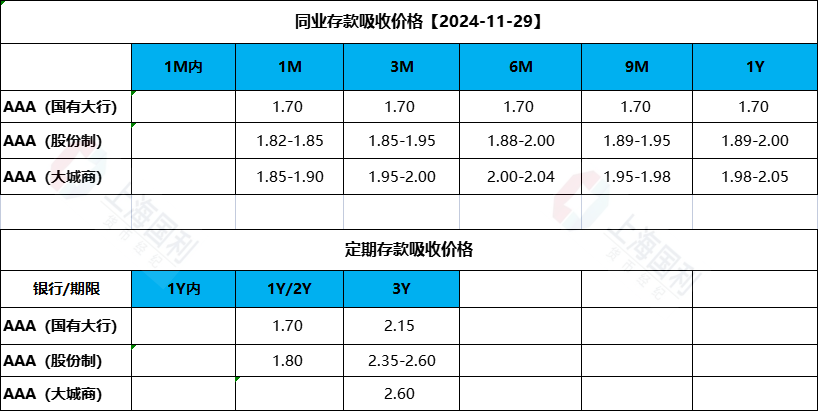

同业存单

● 一级日评:

十一月最后一个工作日,资金面持续宽松,存单一级供给方观望情绪浓厚,买盘将火力集中在价格相对稳定的个别城商,甚至下探至高收益AA+城商。1M期限发行意愿较低,无人问津;3M大行国股发在1.75%,与6M、9M国股报价一致,均需求清淡,3M大城商无报价;6M大城商发在1.78%-1.83%,1.82%以上有买盘参与,尾盘有不少买盘进场捡漏,无奈发行方已纷纷收摊;9M大城商发1.79%-1.82%,1.82%的位置吸引到部分买盘;1Y大行国股发在1.76%,均以小量收摊,大城商发在1.83%,需求较为火爆。

● 二级日评:

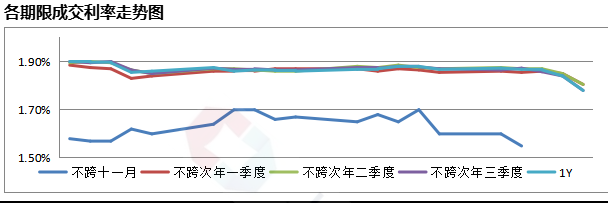

今日存单二级市场整体交投活跃,跨年期限成交收益日内下行5bp左右。年内到期大行国股成交在1.60%附近,城商行成交在1.60%~1.62%前后,早盘关注较高。春节前成交在1.80%~1.82%前后,不跨次年第一季度大行国股成交在1.79%~1.82%的位置,城商行成交在1.82%~1.85%前后。不跨次年二季度的大行国股早盘成交在1.82%附近,买盘关注较高,后续被tkn至1.78%~1.79%附近,城商行成交在1.81%~1.85%附近。不跨次年三季度的大行国股早盘成交在1.83%的位置,后续被tkn至1.78%附近。足年国股早盘成交在1.83%附近,主力成交1.80%位置,尾盘一路被tkn至1.77%的位置,频繁成交,城商行成交在1.82~1.85%附近,整体波动较大。

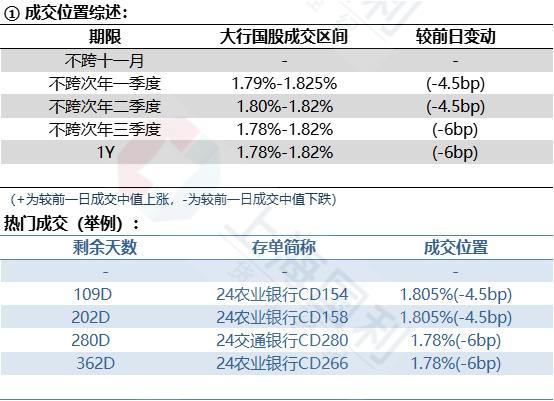

2024/11/25-2024/11/29周评:

●一级:

存单一级市场,全周交投活跃,成交收益率震荡下行,在尾盘伴随着跨月资金面转松,消息面的持续刺激,收益率大幅度下行。跨月节点发行方负债吸收意愿偏向保守观望,投资结构方面总体均衡,银行、基金参与较多。周一,部分AAA城商行1M期限1.74%-1.75%位置受到买盘追逐,6M期限国股大行在1.86%位置起量,1Y为重点期限,个别国股提价1.87后供不应求,募满百亿需求,AAA城农商在1.90%-1.95%位置迅速募满;周二,3M期限个别大行国股提价1.85%需求火爆,1Y期限个别大行1.85%位置吸引到市场一定关注,AAA大中型城商行于1.89%-1.90%收量,募集到较好需求;周三受到期日影响,需求清淡,AAA城商在1.90%位置需求旺盛;周四,跨月资金持续转松,缴款日也来到12月,尾盘情绪突然火爆,1Y期限,1.83%的大行起量,1.84%的国股限量发行,引发哄抢,AAA城商行在1.90%-1.92%位置需求火爆;周五,由于周四尾盘情绪突然火爆,加上月初发行不着急,一级存单定价整体与二级价差较远,募集清淡,募集散量居多,买盘继而下沉到部分高收益的城农商存单,尾盘二级下行逐渐与一级价差收窄,部分名字1Y期限募集起量。

● 二级:

存单二级市场,虽临近跨月,但受益于资金面相对宽松,全周存单二级成交收益率震荡下行,周四尾盘快速下行,情绪火爆,周五受到消息面持续刺激,加速下行,盘末明显ofr惜售。月内大行国股成交在1.60%,后下行到1.55%位置;12月到期全周早盘关注度高,大行国股周初成交在1.65%-1.72%,随后一路下行到1.60%附近,城商行尾盘成交在1.60%-1.62%前后;1月到期大行国股周初还在1.82%-1.835%的区间窄幅震荡,尾盘一路下到1.80%-1.82%位置;跨年一季度二三月份,大行国股周初在1.85%-1.865%位置,盘末一路下到1.79%-1.82%位置附近,城商行也下探到1.82%-1.85%区间;二季度盘初大行国股成交在1.85%-1.865%区间,周五一路被tkn到1.78%-1.79%位置,城商行下探到1.81%-1.85%位置;三季度大行国股周初成交在1.865%-1.875%位置,大城商在1.89%-1.92%位置,随后周五大行国股一路tkn到1.78%收尾;四季度到期大行国股全周成交活跃,周初在1.86%-1.8675%位置成交震荡,AAA大城商在1.89%-1.90%左右,周五大行国股早盘主力成交在1.80%,尾盘一路tkn到1.77%-1.78%位置,AAA城商行周五成交在1.82%-1.85%位置,整体下行明显。

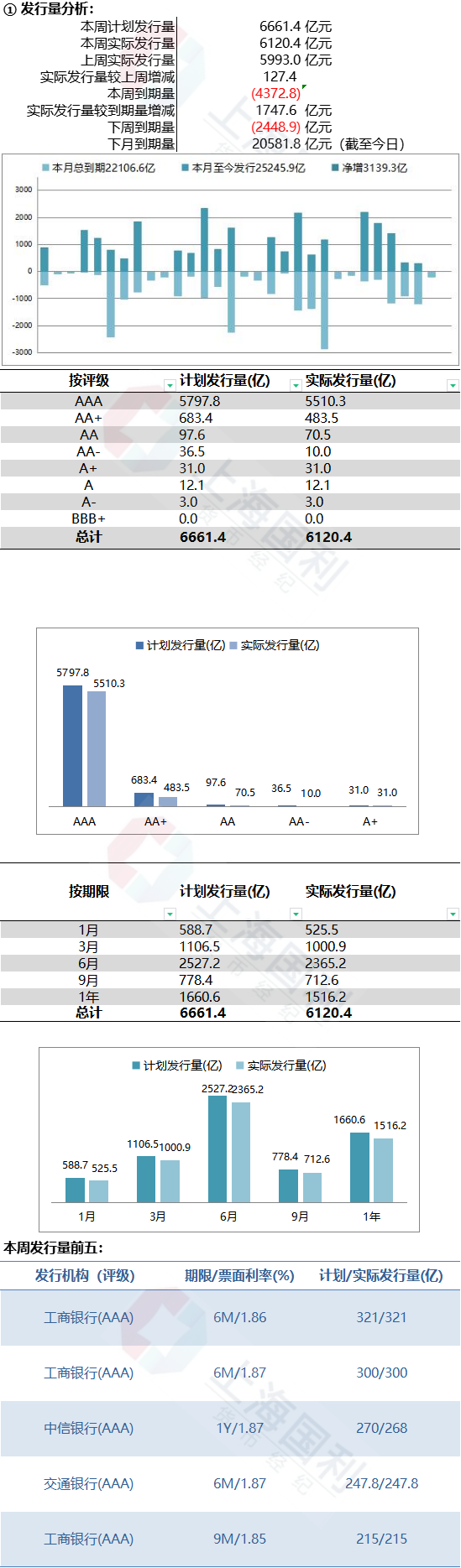

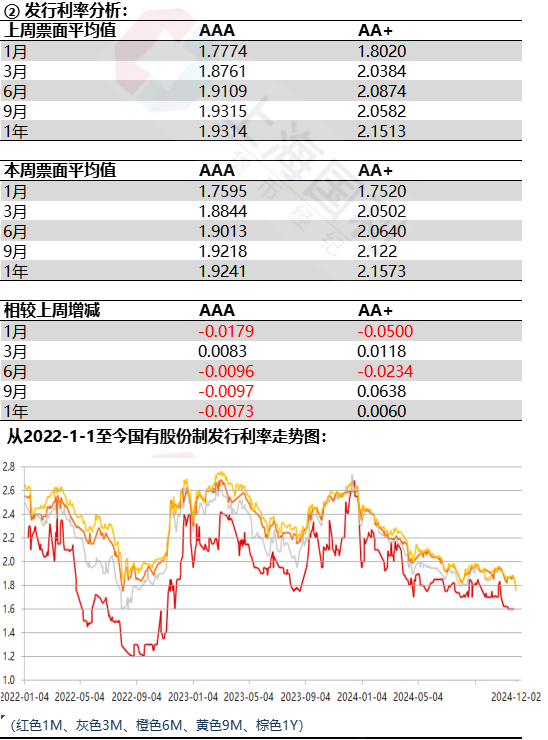

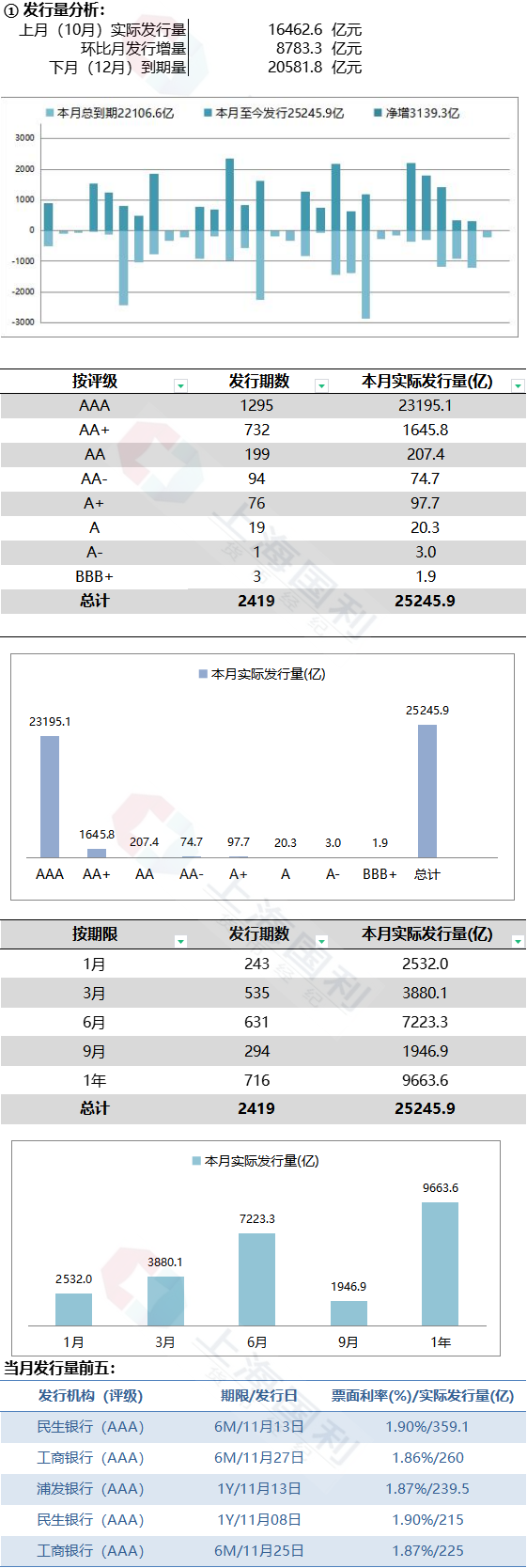

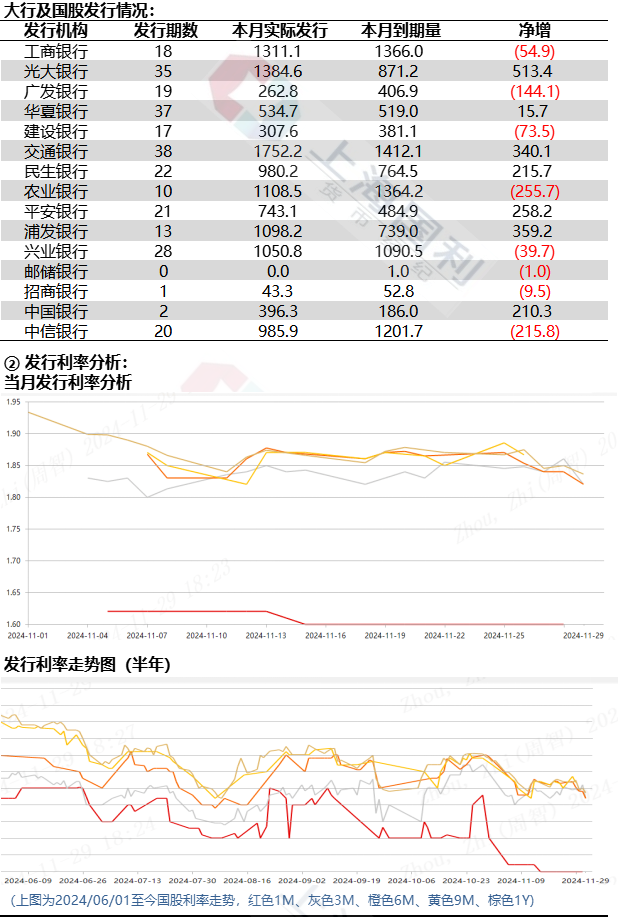

2024年11月月评:

● 一级:

存单一级市场,本月到期量多于上月,到期主要集中在中旬,一级收益率整体震荡为主,临近月末有所下行。发行人结构上面来说,大行国股发行节奏较为均衡,城商发行意愿也较强,买盘则各种类型机构均有参与。其中1M期限上旬大行国股1.65%位置吸引市场一定关注,下旬逐步到1.68%,也受到市场追捧;3M走势与1M较为类似,本月大行国股上旬于1.83%位置收量,中下旬收益率逐渐走高至1.85%-1.86%放量较多,下旬回落至1.83%募集到一些;6M大行国股发行意愿一般,整月徘徊在1.86%-1.87%,普遍较为抢手,募集迅速;9M作为全月发行量最低的期限,大行国股1.87%附近询量,发行意愿较低,买盘偏谨慎;1Y期限为本月主力发行期限,整体收益率呈持续下行趋势,月初1.93%位置为全月最高,买盘汹涌,之后迅速回落至1.90%,其次1.89%、1.88%,而后下行至1.87%-1.86%,并于该区间徘徊,临近月末收益率进一步下行至1.85%-1.83%,于月末最后一个交易日急速下行至1.76%,各个点位基本都有买盘关注。

● 二级:

本月存单二级整体交投依旧活跃,交投情绪与资金面关系较为紧密,其中跨年期限成交收益率相对横盘,四季度相对其他期限买盘需求更为强烈。具体如下:月内到期大行国股成交相对稳定,基本在1.60%-1.65%位置成交,月中因资金收紧短暂上探过1.70%-1.75%位置;12月到期大行国股在1.65%-1.72%区间成交,波动较小;一季度到期交投同样十分活跃,1月到期因落春节前,成交收益率低于2-3月到期,成交区间在1.83%-1.87%左右,AAA大城商成交在1.85%-1.87%;2-3月到期双边对峙也十分焦灼,在月初成交在1.88%-1.90%位置,随后买盘情绪转强,一路下行至1.83%-1.84%左右成交火热,又随着资金面影响回到1.845%-1.87%来回震荡,至月末成交急速TKN至1.78%位置,该期限AAA大城商行成交在1.80%-1.89%。二季度到期,月初成交在1.90%左右,持续半周后被TKN至1.85%,后于1.855%-1.88%位置震荡成交,最后一周同样被TKN至1.78%位置,AAA大城商成交区间在1.88%-1.92%,月末被TKN至1.80%位置。三四季度从月初1.90%位置开始下探至1.855%后,于月中反弹上行,短暂触及1.89%位置后再次受到市场情绪影响逐渐下行,最后一周市场情绪爆棚,收益开始急转直下,至月末最低下行至1.78%位置企稳,该期限AAA大城商月初成交在1.90%-1.95%区间,月末尾盘成交至1.82%位置。

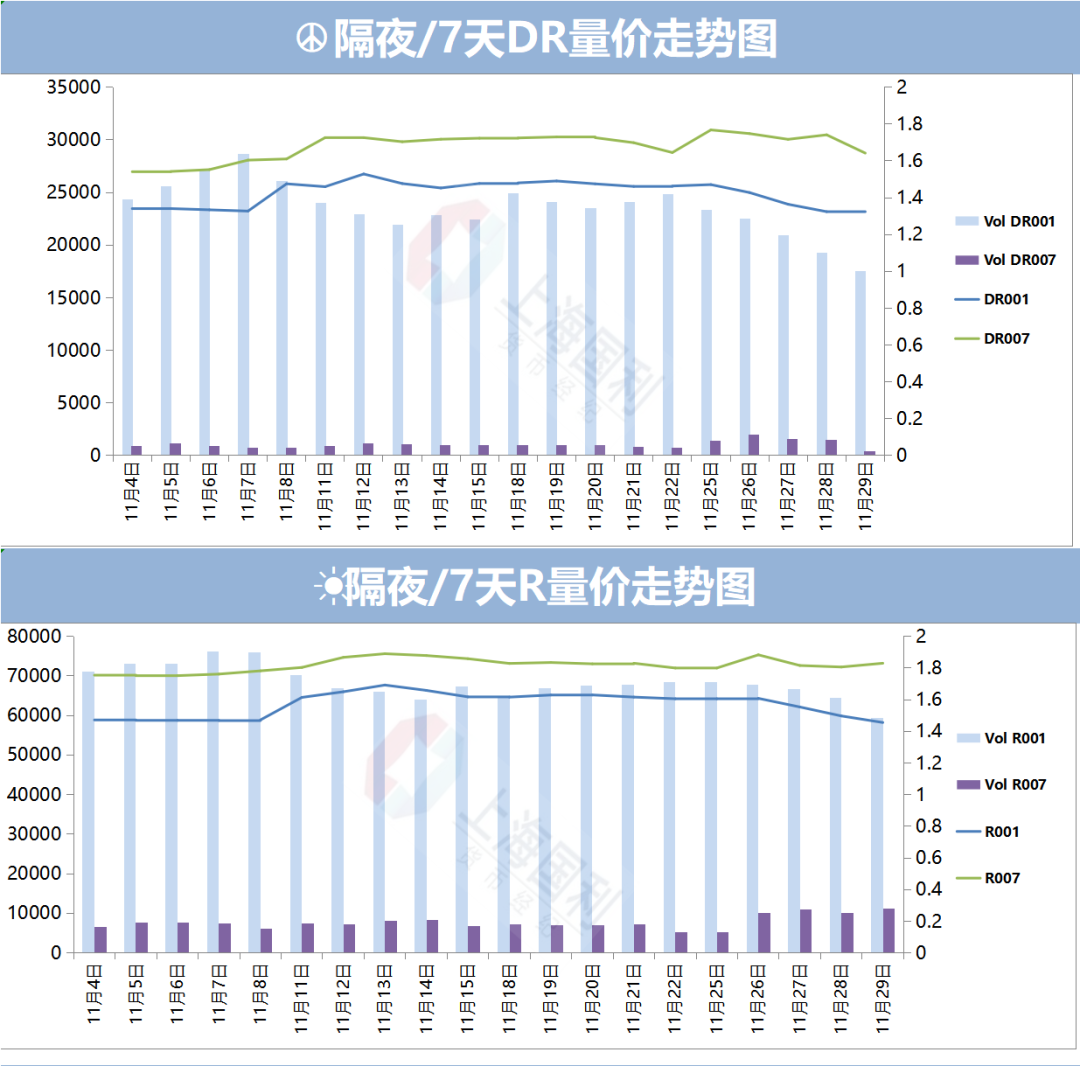

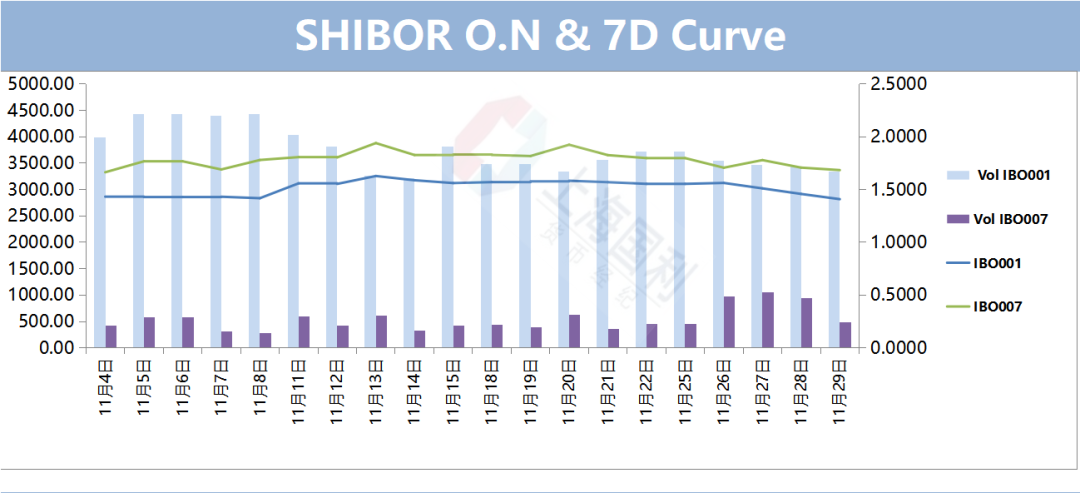

本币资金

今日资金面整体偏宽松。早盘隔夜端押利率+10+15融出、押存单信用1.8-1.85%成交。7天押利率地方债1.8%附近ofr、押信用1.83%融出,随后7天降价至1.78%押存单信用成交。午盘伊始,市场回归均衡,押利率1.5%以内bid、押存单1.70-1.75%需求火热,尾盘增补头寸需求纷纷平盘。中长期方面,14d 押信用1.83%附近融出,21d以上长期限需求冷清。

外币资金

境内市场:

境内市场,跨月底隔夜报价4.63-4.58%,区间内成交,;一周报价在4.70%-4.65%;两周报价4.72%-4.68%;三周报价 4.75-4.70%,成交4.72%;一个月报价4.75%-4.70%;两个月报价4.85%-4.75%;三个月报价4.85%-4.70%; 六个月报价4.85%-4.65%;九个月报价4.85%-4.65%;一年期报价4.85%-4.65%。

境外市场:

境外市场,跨月底美金隔夜成交4.65-4.62%;一周报价在4.70%-4.65%;两周报价4.72%-4.68%;跨年底一个月报价4.80%-4.70%,成交4.78-4.75%;两个月报价4.85%-4.75%;三个月报价4.85%-4.75%,卖盘兴趣在4.85-4.77%;六个月报价在4.80%-4.65%,有买盘兴趣到过4.75%;九个月报价4.70%-4.60%;一年期报价在4.70%-4.55%,买盘兴趣在4.60-4.62%。

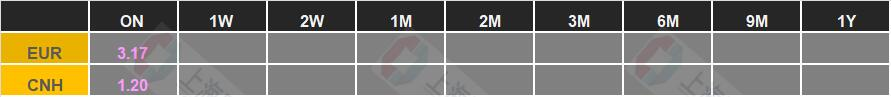

CNH市场:

CNH市场,隔夜报价在1.00-0.50%,成交区间内;一周报价2.50%-2.00%;两周报价3.00%-2.50%;一个月报价3.30%-2.80%;两个月报价3.30%-2.80%;三个月报价3.30%-2.80%;六个月报价3.00%-2.50%;一年报价2.80%-2.30%。

当日市场:

其他货币成交:

同业存款

-

综合来看,本周国内基本面修复仍暂弱。开工率大多下行,新房销售偏弱,商品价格大多下行,黑色系弱势难改。本周新房销售偏弱,一线城市形成支撑。一线新房成交略强于去年同期,其余城市新房仍低于去年同期。二手房方面,成交面积环比表现分化,整体仍强于季节[全文]2025-05-26 01:57

-

核心观点一揽子化债系列政策陆续出台后,城投债监管持续从严,2025年1季度城投债(含转型城投)发行规模进一步下降,但净融资略有复苏迹象;省份虽以东部为主,但在中西部亦有分布,且包括重点化债省份天津和广西。从首发企业视角看(不含可转债产品发行[全文]2025-05-12 00:31

-

北京时间5月8日凌晨,美联储宣布将联邦基金利率目标区间维持在4.25%至4.50%之间不变。美联储已连续三次决定维持利率不变。在券商人士看来,美国强劲的就业数据与疲弱的消费者信心等相互矛盾的经济信号使美联储决策者的工作变得尤为棘手,美国经济[全文]2025-05-12 00:34

-

每经编辑 张锦河5月2日,离岸人民币兑美元大涨逾500点,日内涨超0.7%,报7.226,随后涨幅小幅收窄。同日,港股收盘大涨,恒生指数收涨1.74%,恒生科技指数收涨3.08%,科网股全线大涨,小米集团涨超6%,阿里巴巴涨3.8%,腾讯涨[全文]2025-05-05 02:04

-

相关阅读:如何去香港抄底美元债?(扫盲篇2)来源:ratingdogYY | 如何去香港抄底美元债?(扫盲篇)美元流动性危机导致的中资美元债(特别是地产债)收益率飙升,面对同一个发行人境内外的巨大价差,境内投资者恨不得立马去解救处于水深火热[全文]2025-04-24 19:37

-

3月,信用债收益率整体下行,信用利差多数收窄;中短久期利差全线压缩,长久期信用债利差涨跌互现;金融债信用利差分位数水平较高。当月各品种信用债等级利差走势分化,1年期、3年期等级利差多数收窄,5年期等级利差多数走阔。当月期限利差全线上行。产业[全文]2025-04-24 20:18

- 银行如何参与地方政府化债?银行业高质量发展面临哪些挑战?

- 资金市场日评

- 价值27万亿美元美债市场流动性压力再现 六年期以下头寸发出预警

- 【专项研究】2023年三季度小微贷款ABS市场运行报告——基础资产和证券级别呈现多元化,政策利好下发行规模增长可期

- 荷兰国际集团:英国央行今年会降息1-2次

- 争取专项债资金支持 多地下好明年重点项目“先手棋”

- CPI送惊喜 “新美联储通讯社”高呼7月已完成加息,华尔街警惕联储数月按兵不动

- 图解:美债定价逻辑的切换

- 【利率期市数据】国债标售超预期,十年期美债震荡上行

- 美国CPI超预期降温,全球市场期待利率下行时代

- 衍生品市场日评

- 美媒:持续通胀等因素令美国消费者信心不足