利率债周报 | 债市明显回暖,收益率曲线呈现牛陡走势

摘要

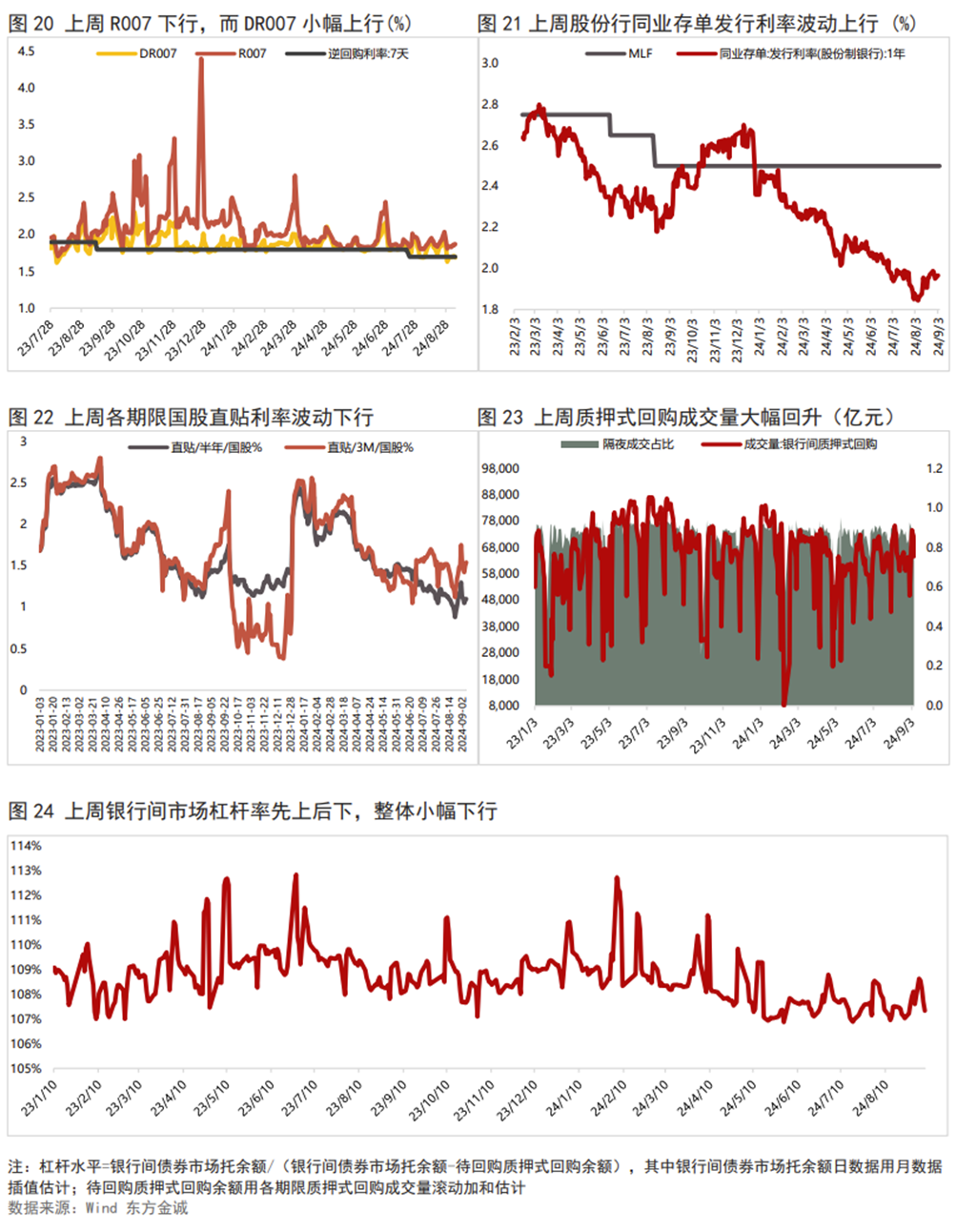

上周债市明显回暖,长债收益率整体下行。上周(9月2日当周),受8月制造业PMI数据不及预期,存量房贷利率调降传闻以及降准降息预期升温等利好提振,债市明显回暖,长端利率整体下行。同时,由于资金面均衡宽松,加之央行“买短卖长”思路引导下,市场继续做多短债,上周债市短端利率下行幅度超过长端,收益率曲线继续陡峭化。

本周债市料仍将偏强震荡。从基本面来看,本周将公布8月通胀、贸易以及金融数据,高频数据显示,内需不足、物价低迷、实体融资需求不振的情况未见逆转,基本面或仍偏弱将支撑市场对货币政策进一步宽松的预期。同时,在美联储9月即将降息的情况下,人民币汇率对降息的约束将进一步减弱,也将为国内货币政策宽松提供一定的空间。因此,尽管大行在央行指导下对长债仍有卖出操作,但在基本面偏弱、市场降准降息预期升温的情况下,我们判断,本周债市仍将偏强震荡。预计短期内10年期国债收益率的波动区间将在2.0%-2.2%之间。

本文目录

一、上周市场回顾

1.1 二级市场

1.2 一级市场

二、上周重要事件

国新办举行“推动高质量发展”系列主体新闻发布会,央行货币政策司司长邹澜提及降准降息相关内容。

三、实体经济观察

四、上周流动性观察

五、附表

报告正文如下

一

上周市场回顾

1.1 二级市场

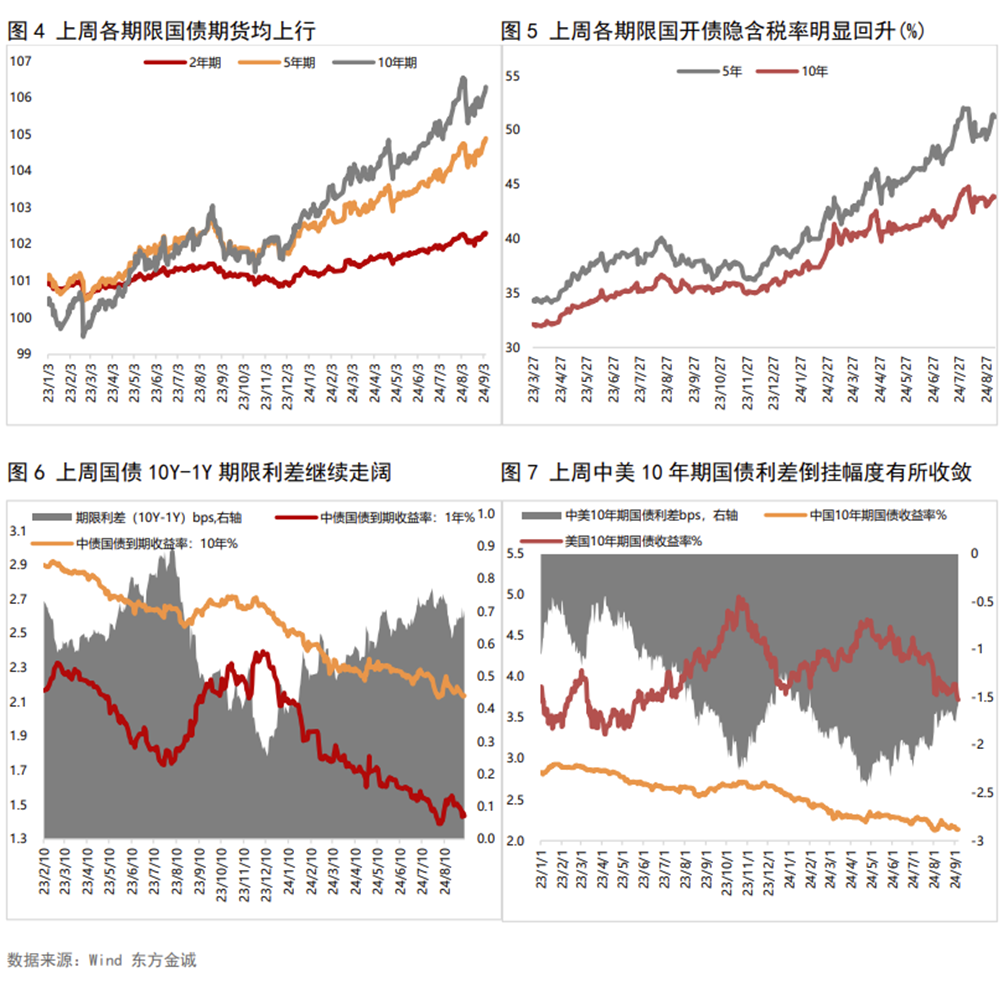

上周债市明显回暖,长端利率有所下行。全周看,10年期国债期货主力合约累计上涨0.54%;上周五10年期国债收益率较前一周五下行3.16bp,1年期国债收益率较前一周五小幅下行5.48bp,期限利差持续走阔。

9月2日:周一,上周末公布的8月制造业PMI数据继续低位运行,显示制造业供需两端同步走弱,叠加市场对9月降息的预期升温,共同提振债市大幅走强。当日银行间主要利率债收益率普遍下行,10年期国债收益率下行2.47bp;国债期货各期限主力合约全天高开高走,集体收涨,10年期主力合约涨0.29%。

9月3日:周二,在央行“买短卖长”的思路引导下,市场继续做多短债,当日短端收益率下行而长端震荡,曲线整体走陡。全天看,银行间主要利率债收益率普遍下行,10年期国债收益率下行0.25bp;国债期货各期限主力合约窄幅震荡,小幅收涨,10年期主力合约涨0.03%。

9月4日:周三,早盘多头情绪强劲,而午后中短券止盈盘浮现,债市有所回调。尾盘受彭博报道存量房贷利率将分两步调降影响,债市再度走强。当日银行间主要利率债收益率多数下行,其中,10年期国债收益率下行0.96bp;国债期货各期限主力合约收盘涨跌不一,其中,10年期主力合约涨0.05%。

9月5日:周四,在存量房贷利率下调,以及9月降准降息的宽松预期发酵下,早盘多头情绪支撑债市延续暖势,午后央行持有的两只续发特别国债首次挂出卖盘,压制市场情绪,债市大幅回调。随后,央行召开新闻发布会称,降准还有一定空间,但银行存款分流和净息差对存贷款利率下行有一定的约束,小幅提振债市情绪。全天看,银行间主要利率债收益率一波三折、多数下行,其中,10年期国债收益率微幅上行0.02bp;国债期货各期限主力合约尾盘转弱,收盘多数微涨,其中,10年期主力合约涨0.04%。

9月6日:周五,受“股债跷跷板”效应提振,债市延续暖势,随着30年期国债收益率回到2.3%以下,止盈盘浮现,加之大行继续卖债压制市场情绪,尾盘债市明显震荡。全天看,银行间主要利率债收益率多数上行,其中,10年期国债收益率微幅上行0.50bp;国债期货各期限主力合约收盘集体上涨,10年期主力合约涨0.08%。

1.2 一级市场

上周共发行利率债27只,环比大幅减少81只,发行量5089亿,环比减少4833亿,净融资额-1442亿,环比减少6140亿。分券种看,上周政金债发行量环比增加,而国债、地方债发行量环比减少;国债、政金债、地方债净融资额环比均减少。

上周利率债认购需求整体尚可:共发行5只国债,平均认购倍数为2.48倍;共发行20只政金债,平均认购倍数为3.73倍;共发行2只地方政府债,平均认购倍数为31.11倍。(上周利率债发行情况详见附表1-3)

二

上周重要事件

国新办举行“推动高质量发展”系列主题新闻发布会,央行货币政策司司长邹澜提及降准降息相关内容。9月5日,央行货币政策司司长邹澜在国新办新闻发布会上表示,年初降准效果还在持续显现,目前金融机构的平均法定存款准备金率大约在7%,还有一定空间。不过,受银行存款分流和银行净息差约束,存贷款利率下行面临一定的约束。

在降准空间方面,目前金融机构的平均法定存款准备金率大约在7%。考虑到之前的几次降准中,已执行5%存款准备金率的部分法人金融机构都没有降准,很可能意味着5%就是当前存款准备金率的下限。这意味着我们还有2个百分点的降准空间。如果每次下调0.5个百分点的话,还能降准4次。考虑到当前银行体系流动性比较充裕,降准很可能安排在三季度末或四季度,主要是为了支持政府债券发行。关于存款利率下行约束方面,主要是存款利率下调后,会有一些居民存款向理财“搬家”。这会削弱银行资金的稳定性,对银行放贷能力有不利影响。不过,居民存款向理财“搬家”的规模,一方面取决于存款利率的变化,另一方面也取决于理财收益率的变化。

三

实体经济观察

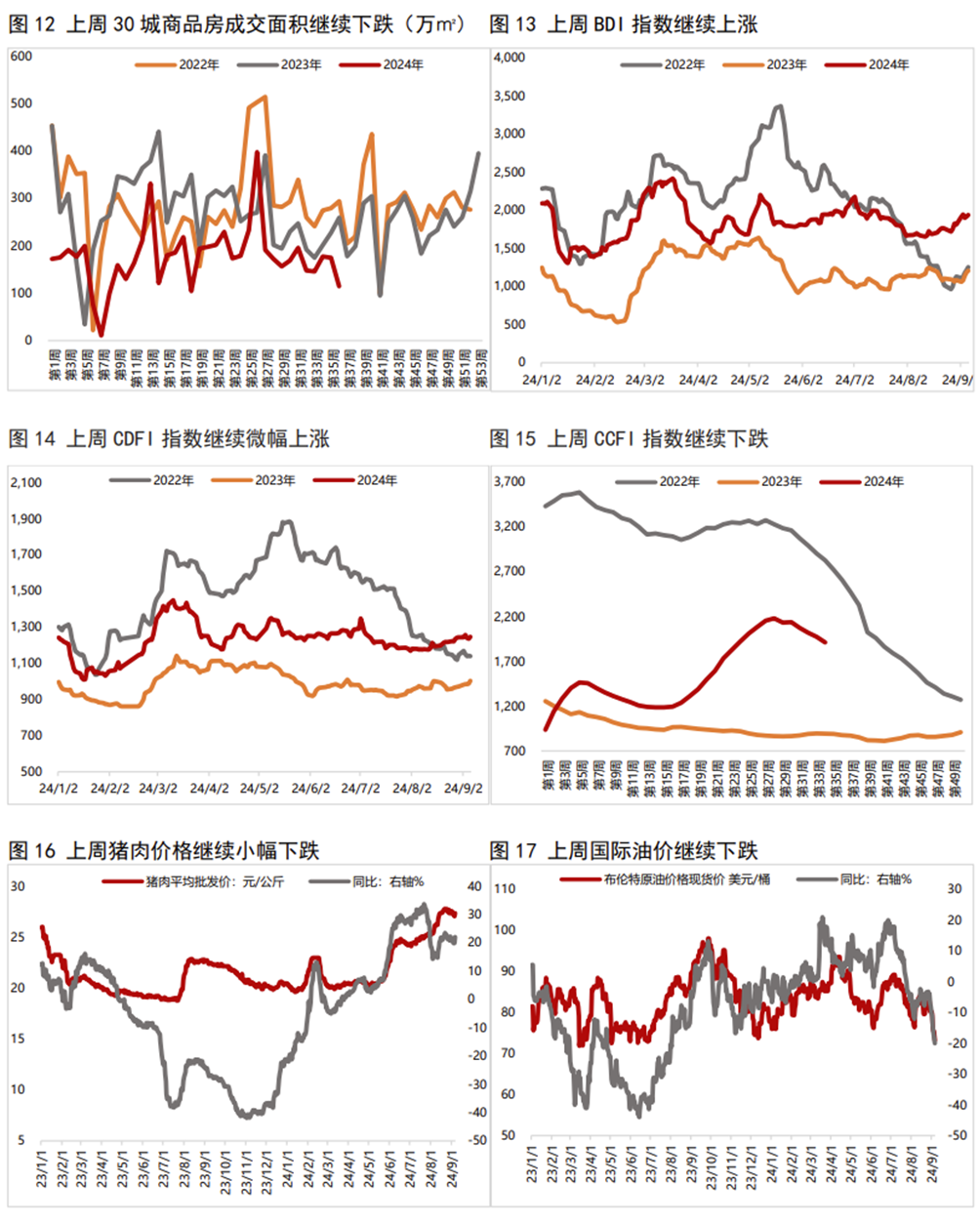

上周生产端高频数据多数下跌,其中,高炉开工率、石油沥青装置开工率均下滑,半胎钢开工率与前周基本持平,而日均铁水产量小幅回升。从需求端来看,上周BDI指数继续上涨,而出口集装箱运价指数CCFI延续下跌;上周30大中城市商品房销售面积继续下跌。物价方面,上周猪肉价格继续小幅下跌,大宗商品价格多数也下跌,其中,铜、螺纹钢以及原油价格均下滑。

四

上周流动性观察

五

附表

![注:[1]不含绿色资产支持证券](https://finance.sina.com.cn/n.sinaimg.cn/sinakd20240912s/559/w1004h1155/20240912/48cc-4fced829c81d1575fe6e6234284538c6.png)

![注:[1]不含绿色资产支持证券](https://finance.sina.com.cn/n.sinaimg.cn/sinakd20240912s/462/w1004h258/20240912/722e-ab5203223e2fff0007c9e2d6610717e5.png)

注:

[1]不含绿色资产支持证券

本文作者 | 研究发展部 瞿瑞 冯琳

权利及免责声明

本研究报告及相关的信用分析数据、模型、软件、评级结果等所有内容的著作权和其他相关知识产权均归东方金诚所有,东方金诚保留一切与此相关的权利,任何机构及个人未经东方金诚书面授权不得修改、复制、逆向工程、销售、分发、储存、引用或以任何方式传播。

本研究报告中引用的标明出处的公开资料,其合法性、真实性、准确性、完整性均由资料提供方/ 发布方负责,东方金诚对该等资料进行了合理审慎的核查,但不应视为东方金诚对其合法性、真实性、准确性及完整性提供了任何形式的保证。

由于评级预测具有主观性和局限性,东方金诚对于评级预测以及基于评级预测的结论并不保证与实际情况一致,并保留随时予以修正或更新的权利。

本研究报告仅用于为投资人、发行人等授权使用方提供第三方参考意见,并非是对某种决策的结论或建议;投资者应审慎使用本研究报告,自行对投资行为和投资结果负责,东方金诚不对其承担任何责任。

本研究报告仅授权东方金诚指定的使用者使用,且该等使用者必须按照授权确定的方式使用,相关引用必须注明来自东方金诚且不得篡改、歪曲或有任何类似性质的修改行为。

未获授权的机构及人士不应获取或以任何方式使用本研究报告,东方金诚对本研究报告的未授权使用、超授权使用和非法使用等不当使用行为所造成的一切后果均不承担任何责任。

-

综合来看,本周国内基本面修复仍暂弱。开工率大多下行,新房销售偏弱,商品价格大多下行,黑色系弱势难改。本周新房销售偏弱,一线城市形成支撑。一线新房成交略强于去年同期,其余城市新房仍低于去年同期。二手房方面,成交面积环比表现分化,整体仍强于季节[全文]2025-05-26 01:57

-

核心观点一揽子化债系列政策陆续出台后,城投债监管持续从严,2025年1季度城投债(含转型城投)发行规模进一步下降,但净融资略有复苏迹象;省份虽以东部为主,但在中西部亦有分布,且包括重点化债省份天津和广西。从首发企业视角看(不含可转债产品发行[全文]2025-05-12 00:31

-

北京时间5月8日凌晨,美联储宣布将联邦基金利率目标区间维持在4.25%至4.50%之间不变。美联储已连续三次决定维持利率不变。在券商人士看来,美国强劲的就业数据与疲弱的消费者信心等相互矛盾的经济信号使美联储决策者的工作变得尤为棘手,美国经济[全文]2025-05-12 00:34

-

每经编辑 张锦河5月2日,离岸人民币兑美元大涨逾500点,日内涨超0.7%,报7.226,随后涨幅小幅收窄。同日,港股收盘大涨,恒生指数收涨1.74%,恒生科技指数收涨3.08%,科网股全线大涨,小米集团涨超6%,阿里巴巴涨3.8%,腾讯涨[全文]2025-05-05 02:04

-

相关阅读:如何去香港抄底美元债?(扫盲篇2)来源:ratingdogYY | 如何去香港抄底美元债?(扫盲篇)美元流动性危机导致的中资美元债(特别是地产债)收益率飙升,面对同一个发行人境内外的巨大价差,境内投资者恨不得立马去解救处于水深火热[全文]2025-04-24 19:37

-

3月,信用债收益率整体下行,信用利差多数收窄;中短久期利差全线压缩,长久期信用债利差涨跌互现;金融债信用利差分位数水平较高。当月各品种信用债等级利差走势分化,1年期、3年期等级利差多数收窄,5年期等级利差多数走阔。当月期限利差全线上行。产业[全文]2025-04-24 20:18

- 银行如何参与地方政府化债?银行业高质量发展面临哪些挑战?

- 价值27万亿美元美债市场流动性压力再现 六年期以下头寸发出预警

- 资金市场日评

- 【专项研究】2023年三季度小微贷款ABS市场运行报告——基础资产和证券级别呈现多元化,政策利好下发行规模增长可期

- 荷兰国际集团:英国央行今年会降息1-2次

- 争取专项债资金支持 多地下好明年重点项目“先手棋”

- CPI送惊喜 “新美联储通讯社”高呼7月已完成加息,华尔街警惕联储数月按兵不动

- 图解:美债定价逻辑的切换

- 【利率期市数据】国债标售超预期,十年期美债震荡上行

- 美国CPI超预期降温,全球市场期待利率下行时代

- 衍生品市场日评

- 美媒:持续通胀等因素令美国消费者信心不足