信托基本知识详解

信托基本知识详解 投资者必备

近年来,信托产品受到了广大投资者的青睐,尽管信托理财产品通常都采取了各种各样的风险控制措施,但是风险确实不可避免,市场环境、监管政策、操作环节等不定因素都能诱发信托风险的产生,那么,如何选择适合自己的信托产品?今天为大家“解构”信托!1、哪些投资人适合购买信托产品?

固定收益类信托产品的特点:

(1) 收益固定、保本保息、稳健安全;

(2) 年化收益率一般高于银行定存数倍;

(3) 期限明确,便于资金使用安排;

(4) 合法合规,仅对合格的机构和个人投资者私募发行。

固定收益类信托产品的投资人:

(1) 风险/收益偏好介于存款和股票基金之间;

(2) 厌恶股票风险,目前主要以存款为主的客户;

(3) 感觉存款收益太低的客户;

(4) 至少进行一年以上投资;

(5) 可投资资金量在100万元以上。

2、信托产品如何保证资金安全?

信托资金是较安全的,第一,设立信托产品时资金进入托管银行的专一的信托账户,信托资金不会与其他资金混合;第二,信托财产的所有权、管理权、受益权相分离,信托资金只能按信托合同进行调用,即使信托公司出现破产,信托财产还可以完整地交由其他信托公司继续管理,因此,在法律上最大限度地保护了信托财产的独立与安全;第三,信托公司会将信托产品发行和运行状况定期到银监会备案,信托资金的募集和兑付是银监会重要的监管要点。

3、信托产品如何控制风险?

根据不同的产品有不同的风险控制措施,主要有:抵押、质押、担保和结构化设计等 。有的产品只采用一种风控措施,有的产品同时采用多种风控措施。

(1) 抵押或质押:融资方将其动产或不动产(房产、股权等)抵押或质押给信托公司,若融资方无法按期支付信托产品的本金及收益,信托公司可以拍卖抵押或质押物,以保障投资人的利益;

(2) 担保:对于没有抵押(或质押)或者抵押率比较高的,信托公司往往会要求融资方对信托财产提供相应的担保。比如,担保公司担保、第三方担保(融资方的母公司或关联公司)、公司法人无限连带担保等;

(3) 结构化设计:所谓结构化设计就是将信托收益权进行分层配置,购买优先级的投资者享有优先收益权,购买次级和劣后级的投资者享有劣后收益权。在固定收益类信托理财产品中,劣后级投资一般由融资方投资,信托期满后,投资收益在优先保证优先级受益人本金、预期收益及相关费用后的余额全部归劣后级受益人;若出现投资风险,也先由劣后级投资者承担。

4、信托产品分为哪几类?

按照资金投放性质划分,信托产品主要可分为贷款类、股权投资类、权益投资类、组合投资类。

5、信托产品主要投资于哪些领域?

信托产品一般投资于基础设施,房地产,工商企业等。组合投资类信托还会投资于低风险的债券市场、货币市场等。

6、信托产品有投资期限吗?

信托产品投资期限一般为1-3年,常见的是一年期和两年期,较适合通过中长期投资获得稳定收益的投资者。在信托存续期间,信托是不能赎回的,只能在信托存续期到期后获得本金和收益。

中天嘉华集团旗下品牌优财富平台通过深度调研甄选出市场中优质的理财产品,供理财师和投资者选择。优财富平台产品种类丰富,包括固定收益、私募股权、私募证券、海外投资等多个投资品类。产品交易结构透明、项目优势明显、不存在过度包装。除了产品本身,优财富平台还为理财师提供了数以千计的产品投资组合以及相应的存续服务、高佣金、费用结算等服务,同时还会推出紧跟市场的投资策略和极具前瞻性的投资观点。

在这里理财师们不仅能找到真正优质的产品,还能快速提升自己的专业技能更高效的服务于自己的客户。投资者也能在这里找到市场上最优秀的理财师和最适合自己的资产配置方案。

上一篇 万向信托总裁王永刚:以信托形式参与慈善事业有三大制度优势

下一篇 信托构成要素

-

来源:@究竟视频微博【#存款利率全线跳水#:#5年期大额存单利率超速下滑#】6月19日,融360数字科技研究院发布5月银行存款利率报告,数据显示,定期存款利率全面下跌,中长期利率进入“1时代”,3年期、5年期定期存款平均利率倒挂严重。该份报[全文]2025-06-23 02:05

-

转自:中国金融杂志导读:信托业回归本源应同时关注三个方面:巩固制度定位、深化业务定位、明晰行业定位作者|翟立宏‘西南财经大学信托与理财研究所’文章|《中国金融》2025年第11期从2021年开始,中国信托业回归本源的问题就一直是学界和业界关[全文]2025-06-16 01:53

-

本报记者彭妍近期,中小银行掀起新一轮存款利率调整潮。多家农商行、村镇银行相继宣布下调定期存款利率,调整后,部分机构五年期整存整取利率最低已降至1.2%,跌破国有大行1.3%的同期利率水平。值得注意的是,“存5年不如存1年”的利率倒挂现象在中[全文]2025-06-09 00:27

-

登录新浪财经APP 搜索【信披】查看更多考评等级 文章来源:新华社近日,国家金融监督管理总局北京监管局与北京市市场监督管理局联合发布《关于做好股权信托财产登记工作的通知(试行)》(以下简称《通知》)。随着《通知[全文]2025-05-26 02:26

-

转自:北京商报新一轮存款降息落地,活期存款利率逼近零,定存利率迈向“1”时代。“降息潮”之下,银行理财作为“存款替代”的地位被进一步明确,众多储户开始重新审视闲置资金的投向,将目光转向收益表现较好、风险相对适中的短期限理财产品。但需要关注的[全文]2025-05-25 23:36

-

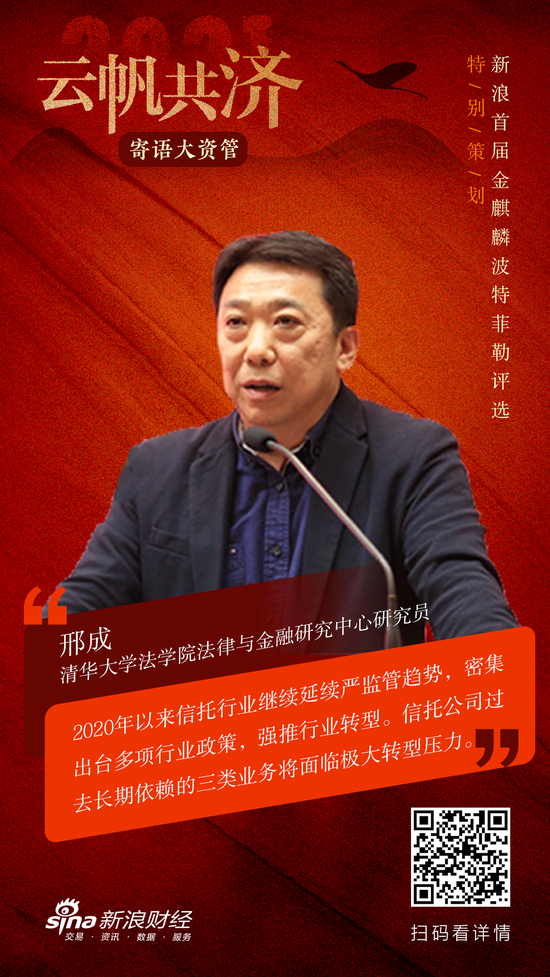

刊首语:年岁更迭,云帆共济,新浪财经重磅推出“寄语大资管”新年特别策划。来自银行、保险、信托、AMC四大行业的30位资深人士携手新浪财经,分享“大资管”时代新思考,把脉后疫情时代的投资之路,共同寄语2021!创新引领下的信托业转型模式与趋势[全文]2025-04-24 21:24