债市跟踪(1219-1225):“弱现实”叠加资金宽松,债市情绪回暖

来源:冠南固收视野

摘要

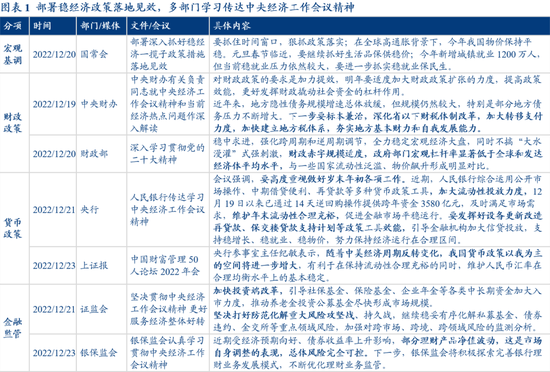

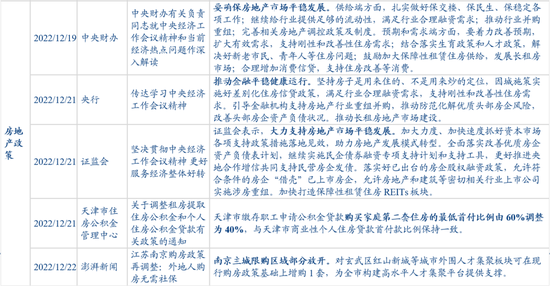

周度政策跟踪:部署稳经济政策落地见效,多部门学习传达中央经济工作会议精神。就宏观政策定调而言,国常会部署稳经济政策落地见效,加强保供稳价及稳就业工作;就财政政策而言,明年适度加大政策扩张力度,政府部门宏观杠杆率可控;就货币政策而言,维护年末流动性合理充裕,明年货币政策空间进一步增大;就金融监管而言,加大中长期资金入市力度,积极探索完善银行理财业务发展模式;就房地产政策而言,拟推新举措改善房企资产负债状况,研究新发展模式转型。

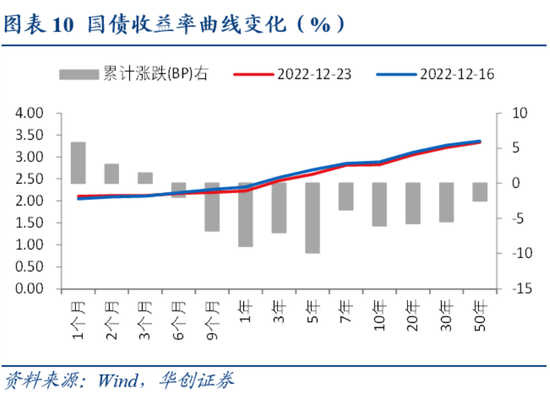

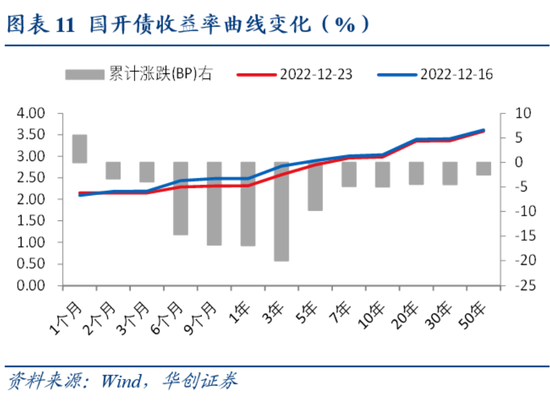

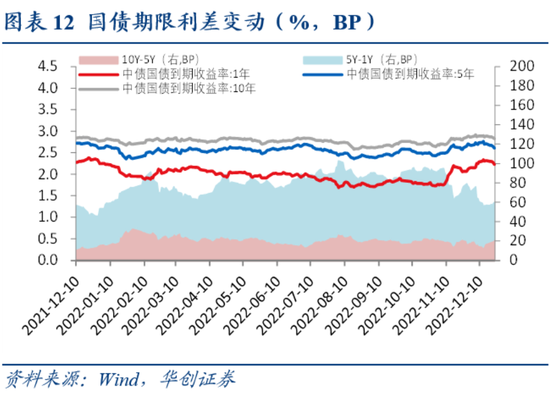

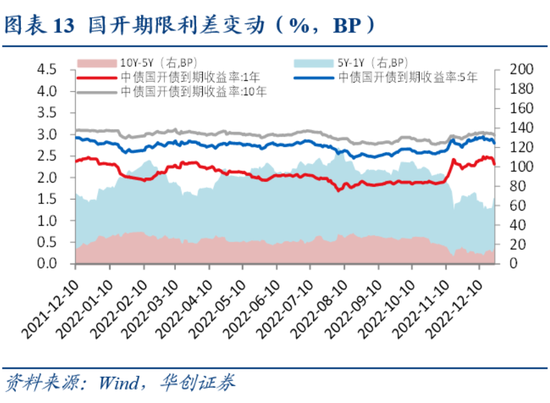

利率市场复盘:疫情传播高峰叠加年内资金宽松,收益率下行。12月第四周,中央经济工作会议增量信息有限,市场对超预期的政策出台担忧有所缓解,随着全国疫情传播进入高峰期,债市交投清淡,“弱现实”主导市场情绪,叠加央行积极维护年末流动性平稳,债市收益率下行修复。整体而言,年内资金宽松推动短端收益率下行幅度更大,收益率曲线呈现陡峭化特征。

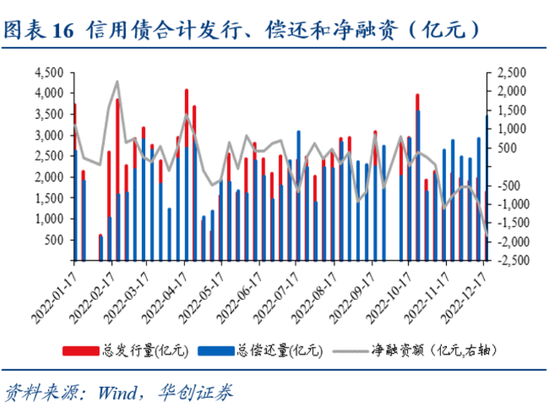

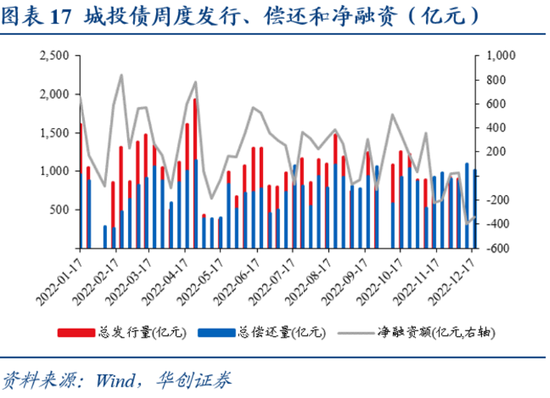

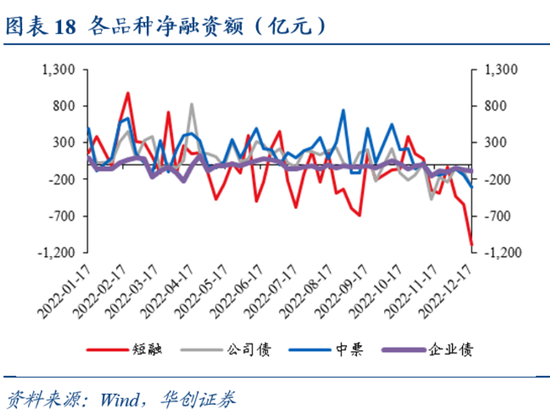

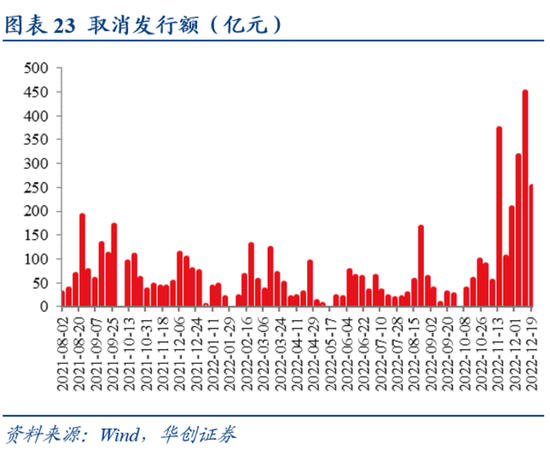

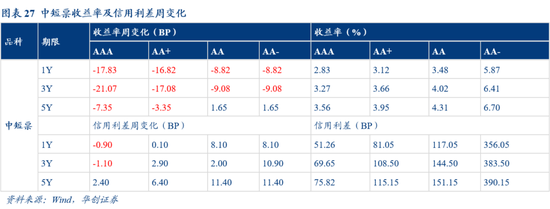

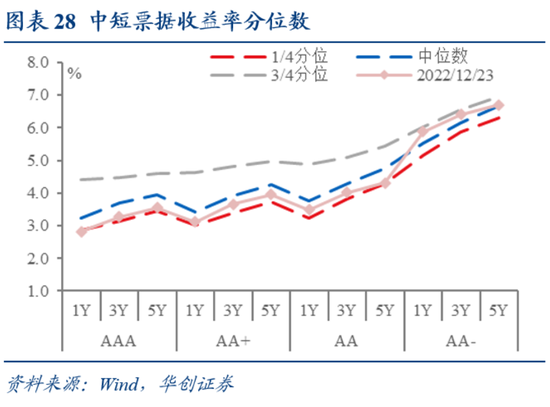

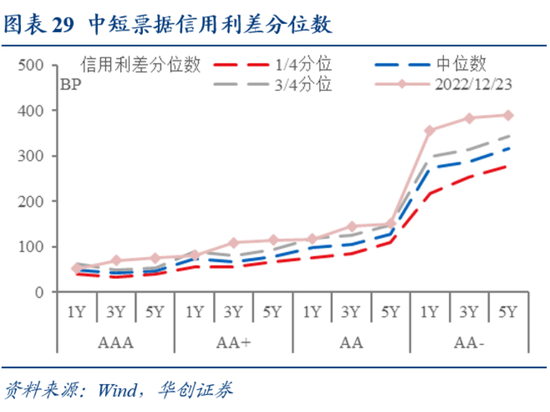

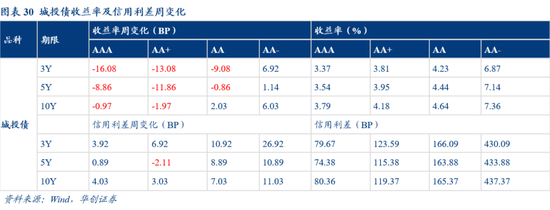

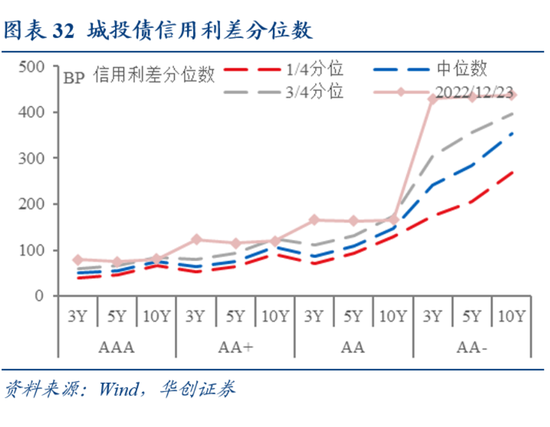

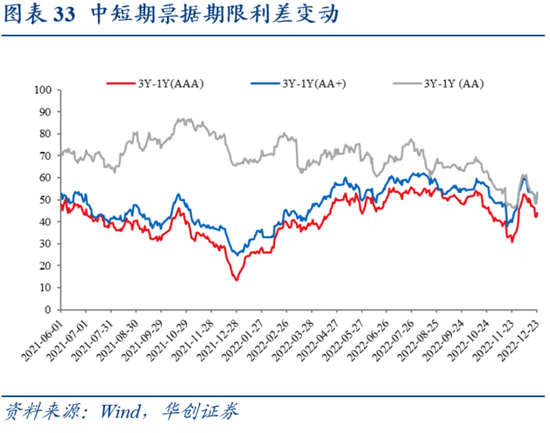

信用市场复盘:信用债净融资连续六周为负,本周净融资规模-1816亿元,创2018年以来历史新低水平。一级市场方面,信用债发行量环比下降,净融资额环比下降,取消发行规模为250.9亿元,较上周有所减少,本周城投、公用事业、交通运输、建筑装饰等行业发行较为活跃;二级市场方面,本周信用债市场整体成交活跃度有所下降,中短票收益率普遍下行,信用利差普遍走阔;中高等级城投债收益率普遍下行,信用利差普遍走阔;评级方面,本周无主体评级上调;2家主体评级下调。

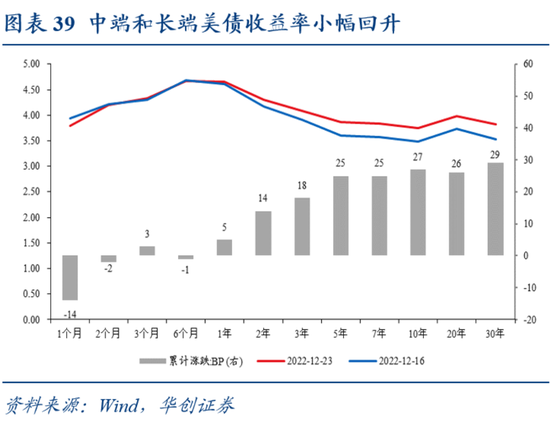

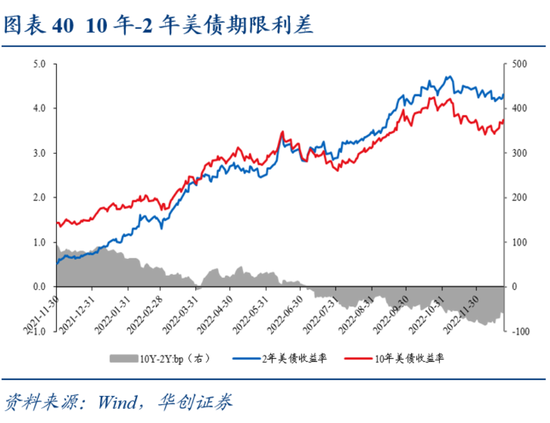

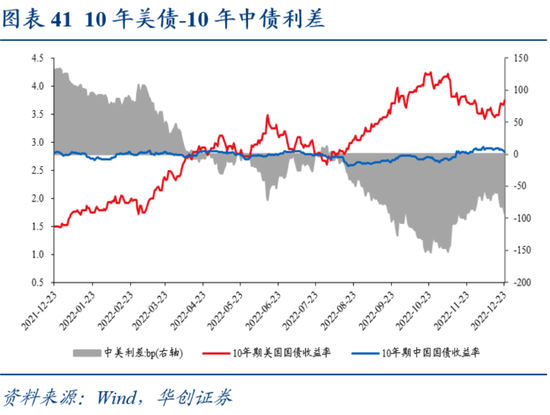

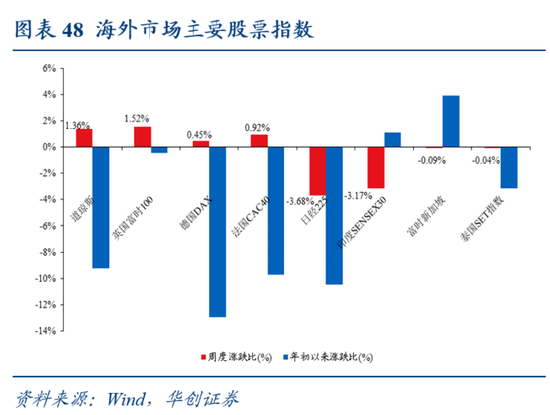

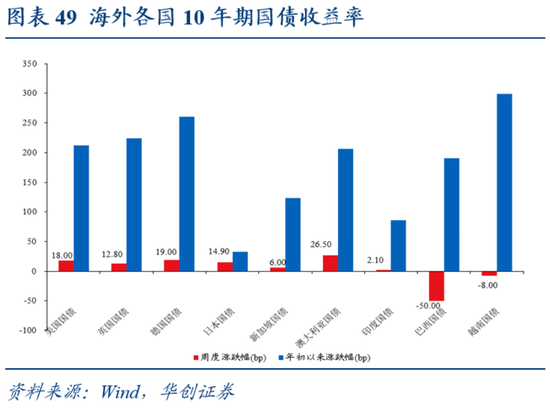

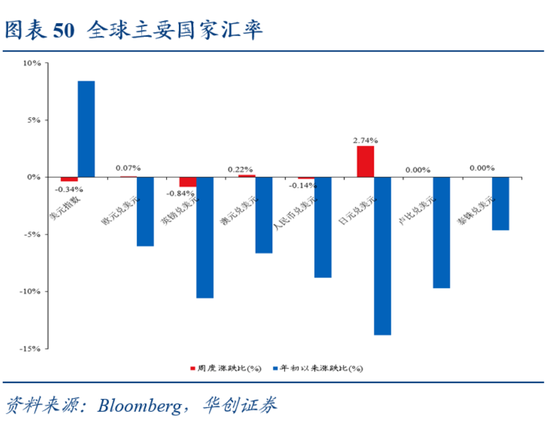

海外市场复盘:10年期美债收益率从3.48%上行27bp至3.75%,主要受日央行政策转向和美国通胀降幅不及预期的影响。10年与2年美债期限利差倒挂幅度收窄13bp至-56bp;10年期中美利差倒挂幅度扩大33bp至-92bp左右;美元资金价格处于高位,美联储逆回购规模小幅上升,美元流动性或基本维持。

风险提示:流动性超预期收紧,宽信用进度超预期

正文

12月第四周,中央经济工作会议增量信息有限,市场对超预期的政策出台担忧有所缓解,随着全国疫情传播进入高峰期,债市交投清淡,“弱现实”主导市场情绪,叠加央行积极维护年末流动性平稳,债市收益率下行修复。整体而言,资金宽松推动短端收益率下行幅度更大,收益率曲线呈现陡峭化特征。

一

周度政策跟踪:部署稳经济政策落地见效,多部门学习传达中央经济工作会议精神

就宏观政策定调而言,国常会部署稳经济政策落地见效,加强保供稳价及稳就业工作。(1)扩内需:国常会指出当前应要抓住时间窗口,狠抓稳经济政策落实,重大项目建设和设备更新改造仍有释放效应空间,将继续发挥对扩投资带消费的重要作用,抓好填平补齐,确保全面落地,推动经济巩固回稳基础保持运行在合理区间。(2)保供稳价:国常会确定加强“双节”期间重点商品保供稳价,抓好保障交通物流畅通;同时,确保“双节”重要民生商品供应充足和物价平稳以及生活生产用能。(3)稳就业:国常会强调当前稳就业压力依然较大,要进一步抓实稳就业保民生,具体举措包括落实好助企纾困、稳岗拓岗各项举措,扎实做好大学毕业生就业工作等。

就财政政策而言,明年适度加大政策扩张力度,政府部门宏观杠杆率可控。(1)中央财办有关负责人解读中央经济工作会议精神:明年要适度加大财政政策扩张的力度,提高政策效能,更好发挥财政撬动社会资金的杠杆作用;此外,针对地方隐性债务问题,将深化省以下财税体制改革,加大转移支付力度,加快建立地方税体系,夯实地方基本财力。(2)财政政策空间:财政部深入学习贯彻二十大精神,强调我国财政赤字规模适度,政府部门宏观杠杆率显著低于全球和发达经济体,政府法定债务余额与国内生产总值之比控制在50%以下,地方隐性债务减少1/3以上,财政状况健康、安全,后续将持续加大税收、社会保障、转移支付等的调节力度。

就货币政策而言,维护年末流动性合理充裕,明年货币政策空间进一步增大。(1)央行传达学习经济工作会议精神:表示要高度重视做好岁末年初各项工作,维护年末流动性合理充裕,并要发挥好设备更新改造再贷款、保交楼贷款支持计划等政策工具效能,加大信贷投放,支持稳增长、稳就业、稳物价,努力保持经济运行在合理区间。(2)货币政策空间:中国财富管理50人论坛2022年会上,央行参事室主任纪敏表示,美国加息对经济增长的损害效应将在明年进一步显现,而我国保留了必要的政策空间,随着中美经济周期反转变化,我国货币政策的空间将进一步增大,有利于在保持流动性合理充裕的同时,维护人民币汇率的基本稳定。

就金融监管而言,加大中长期资金入市力度,积极探索完善银行理财业务发展模式。(1)证监会贯彻中央经济工作会议精神:继续推动全面深化资本市场改革和扩大资本市场高水平制度型开放,加快投资端改革,提出引导社保基金、保险基金、企业年金等各类中长期资金加大入市力度,推动养老金投资公募基金尽快形成市场规模。(2)银保监会学习贯彻中央经济工作会议精神:受底层债券收益率上行影响,部分理财产品出现净值波动,该现象属于市场自身调整的表现,总体风险完全可控;下一步,银保监会将积极探索完善银行理财业务发展模式,不断优化理财业务监管。

就房地产政策而言,拟推新举措改善房企资产负债状况,研究新发展模式转型。(1)政策基调:各部门就中央经济工作会议精神做解读,中央财办有关负责人表示2023年将出台新举措侧重研究解决改善房企资产负债状况,研究推动房地产业向新发展模式平稳过渡,摆脱多年来“高负债、高杠杆、高周转”模式;央行表示引导金融机构支持重组并购,推动防范化解优质头部房企风险,改善头部房企资产负债状况;证监会表示抓好资本市场各项支持政策措施落地见效,助力房地产发展模式转型;银保监会加力落实金融支持政策,扎实做好“保交楼”工作。(2)地方政策:南京主城限购区域部分放开;广州银行二手房按揭放款已不按参考指导价,按成交价和评估价孰低原则;天津市公积金贷款购买家庭第二套住房的最低首付比例由60%调整为40%。

二

利率市场复盘:疫情传播高峰叠加年内资金宽松,收益率下行

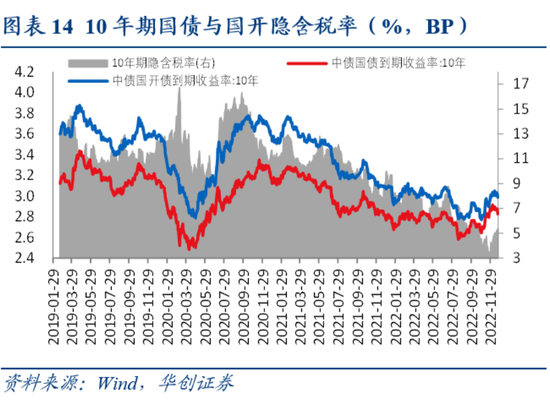

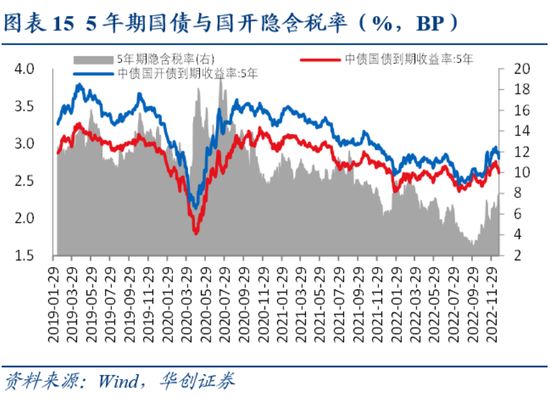

从本周行情来看,中央经济工作会议并未提及新增超预期政策,全国疫情传播进入高峰期,债市交投清淡,“弱现实”叠加央行积极维护年末流动性平稳,现券收益率下行至2.83%附近。整体而言10年期国债活跃券220025收益率下行5.75bp,10年期国开债活跃券220220收益率下行4.75bp。

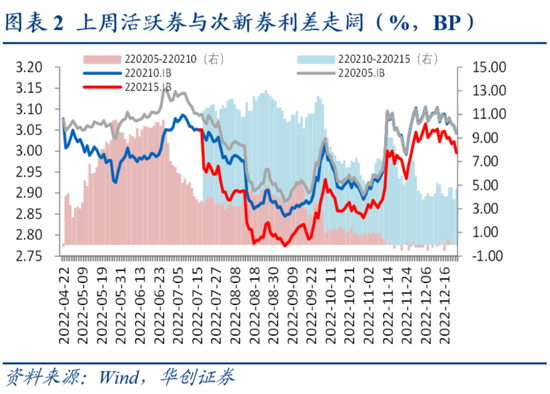

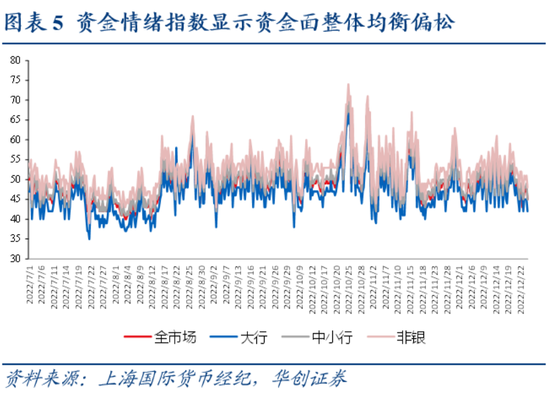

周一,央行公开市场开展90亿元7天期和760亿元14天期逆回购操作,有20亿元逆回购到期;早盘全市场资金情绪指数为50,非银资金情绪指数为53,下午全市场资金情绪指数为51,非银资金情绪指数为54,隔夜加权价格下行1.50bp报1.1988%,7D加权价格上行4.47bp报1.7772%,资金面整体均衡;国债期货全线收涨,10年期主力合约涨0.20%,5年期主力合约涨0.10%,2年期主力合约涨0.07%;10年期国开活跃券220215收益率收益率下行2.00bp报3.0275%,成交266笔,10年期国债活跃券220019收益率下行1.75bp报2.8875%,成交103笔。央行重启14天逆回购维护年末流动性平稳,资金面整体均衡;中央经济工作会议强调扩大内需的主线工作,并未提及新增超预期政策;权益市场下跌,债市情绪有所回暖,现券收益率下行。

周二,央行公开市场开展50亿元7天期和1410亿元14天期逆回购操作,有20亿元逆回购到期;早盘全市场资金情绪指数为52,非银资金情绪指数为56,下午全市场资金情绪指数为48,非银资金情绪指数为51,隔夜加权价格下行7.65bp报1.1223%,7D加权价格下行0.80bp报1.7692%,资金面先紧后松;12月LPR报价维持不变,1年期LPR报3.65%,5年期以上品种报4.30%;国债期货全线收跌,10年期主力合约跌0.15%,5年期主力合约跌0.09%,2年期主力合约跌0.05%;10年期国开活跃券220015收益率上行1.25bp报3.04%,成交212笔,10年期国债活跃券220019收益率上行0.50bp报2.8925%,成交87笔。早盘LPR报价不变,央行OMO操作进一步加码投放流动性,资金面上午边际收敛、午后转松,下午日本央行宣布扩大收益率曲线控制区间至加减0.5%,现券收益率小幅上行。

周三,央行公开市场开展190亿元7天期和1410亿元14天期逆回购操作,有20亿元逆回购到期;早盘全市场资金情绪指数为49,非银资金情绪指数为52,下午全市场资金情绪指数为45,非银资金情绪指数为48,隔夜加权价格下行24.50bp报0.8773%,7D加权价格下行12.85bp报1.6407%,资金面整体均衡偏松;国债期货全线收涨,10年期主力合约涨0.16%,5年期主力合约涨0.12%,2年期主力合约涨0.05%;10年期国开活跃券220215收益率下行2.00bp报3.0200%,成交147笔,10年期国债活跃券220025收益率下行1.50bp报2.8600%,成交71笔。央行OMO操作进一步加码投放流动性,资金面整体均衡偏松,临近年底债券市场交投较为清淡,权益市场下跌,股债跷板效应下现券收益率下行。

周四,央行公开市场开展40亿元7天期和1530亿元14天期逆回购操作,有20亿元逆回购到期;早盘全市场资金情绪指数为48,非银资金情绪指数为52,下午全市场资金情绪指数为44,非银资金情绪指数为47,隔夜加权价格下行17.30bp报0.7043%,7D加权价格下行10.62bp报1.5345%,资金面整体均衡偏松;国债期货多数小幅收涨,10年期主力合约接近收平,5年期主力合约涨0.02%,2年期主力合约涨0.01%;10年期国开活跃券220220收益率下行0.75bp报3.0100%,成交204笔,10年期国债活跃券220025收益率下行1bp报2.8500%,全天成交61笔。隔夜央行传达学习经济工作会议精神,提出“加大稳健货币政策实施力度,推动企业融资成本稳中有降”;早盘央行继续大额投放呵护跨年资金面,资金面整体均衡偏松,临近年底债市交投清淡,国债现券收益率小幅下行。

周五,央行公开市场开展20亿元7天期和2030亿元14天期逆回购操作,有410亿元逆回购到期;早盘全市场资金情绪指数为48,非银资金情绪指数为51,下午全市场资金情绪指数为45,非银资金情绪指数为48,隔夜加权价格下行15.69bp报0.5474%,7D加权价格下行1.96bp报1.5149%,资金面整体均衡偏松;国债期货全线收涨,10年期主力合约涨0.19%,5年期主力合约涨0.09%,2年期主力合约涨0.03%;10年期国开活跃券220220收益率下行2.50bp报2.9850%,成交199笔;10年期国债活跃券220025收益率下行2.50bp报2.8250%,全天成交79笔。全国疫情传播潮仍继续,市场交易冷淡,临近年末央行OMO净投放加码,资金宽松提振买盘,现券收益率下行2-3bp。

从收益率曲线形态变化来看,国债、国开债期限利差收窄。疫情传播高峰的“弱现实”带动长端品种收益率下行,临近年末央行重启14天逆回购加码投放流动性,资金宽松带动短端品种收益率下行幅度更大,故国债、国开债期限利差走阔。从期限利差的绝对水平来看,国债10Y-1Y利差走阔至60BP附近,国开10Y-1Y利差走阔至70BP附近。

(一)资金面:央行维稳跨年流动性,资金面整体均衡偏松

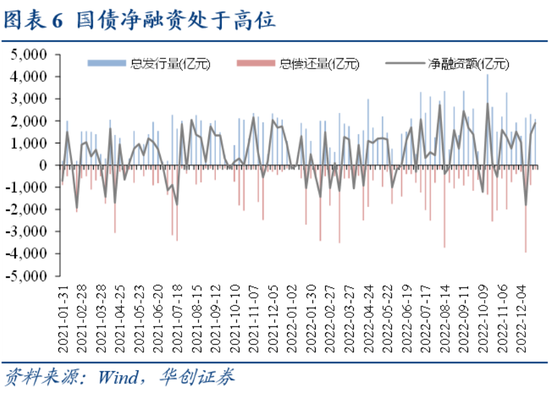

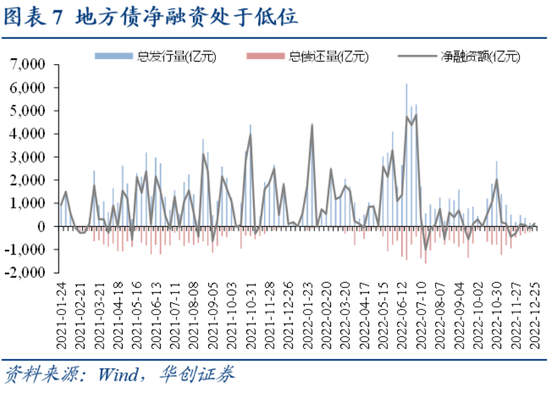

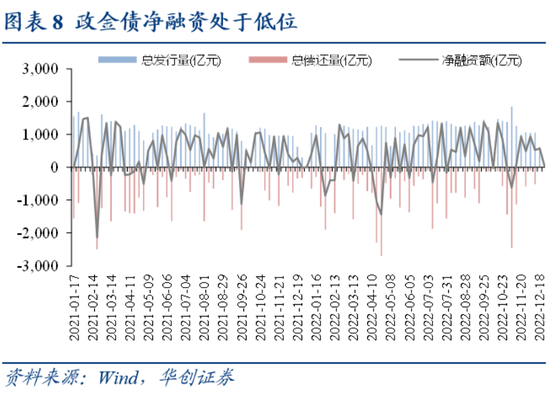

(二)一级发行:国债净融资处于高位,地方债、政金债、同业存单净融资处于低位

(三)基准变动:国债、国开债期限利差走阔

三

信用市场复盘:净融资额环比下降,中短票收益率普遍下行

(一)一级市场:信用债发行量环比下降,净融资额环比下降

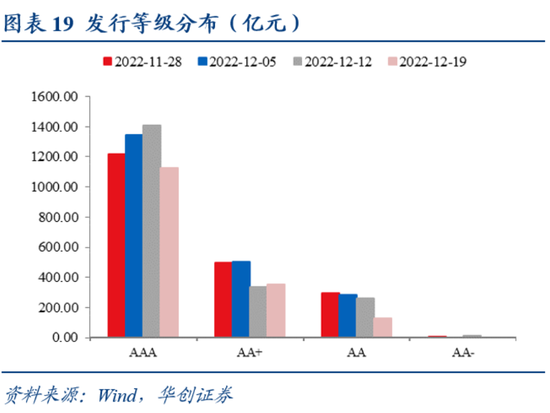

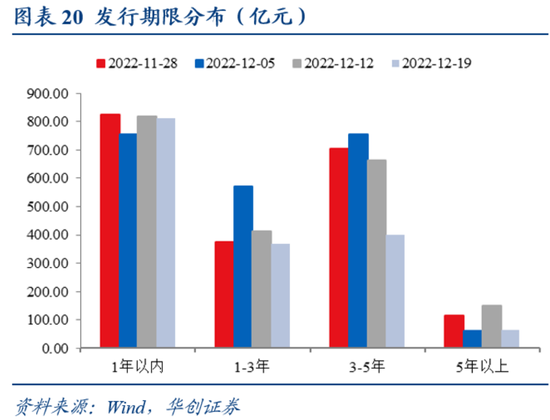

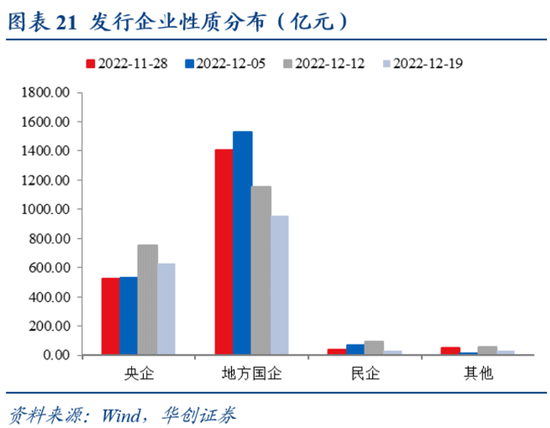

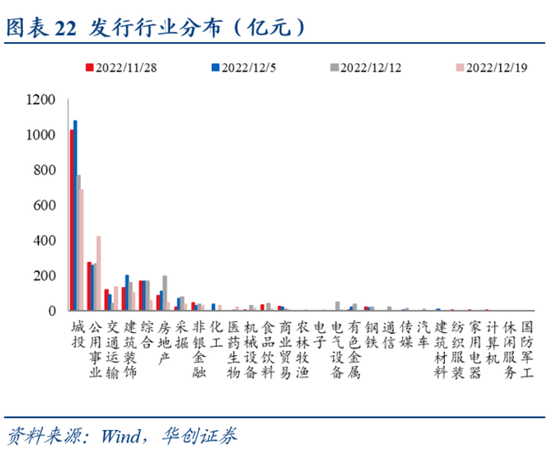

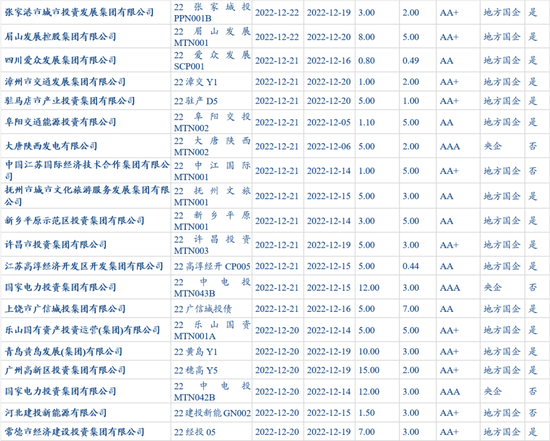

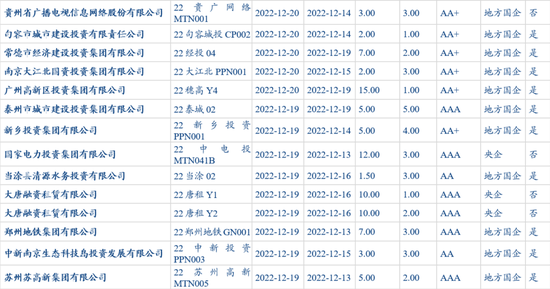

本周信用债发行规模1648.08亿元,较上周减少325.70亿元,净融资额-1816.18亿元,较上周减少876.22亿元。分品种来看,短融、中票、公司债、企业债分别下降至-1083.70亿元、-309.20亿元、-308.12亿元、-80.06亿元。等级方面,AAA、AA+的发行占比分别上升至69.90%、22.03%,AA、AA-的发行占比分别下降至8.07%、0.00%。期限方面,1年以内、1-3年的发行占比分别上升至49.30%、22.35%,3-5年、5年以上的发行占比分别下降至24.37%、3.99%。企业性质方面,央企、地方国企的发行占比分别上升至38.29%、57.90%,民企、其他的发行占比分别下降至2.04%、1.78%。行业方面,本周城投、公用事业、交通运输、建筑装饰等行业发行较为活跃。

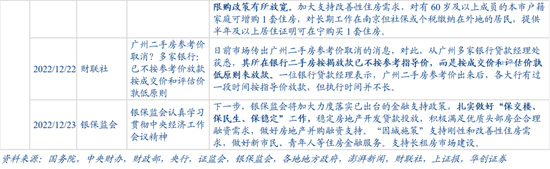

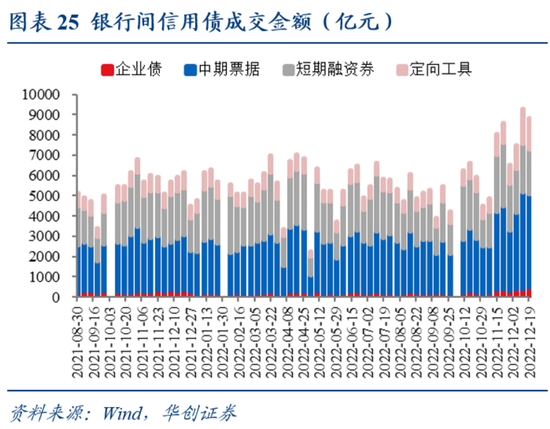

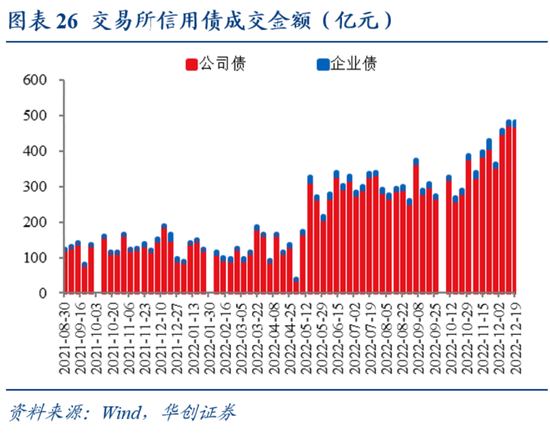

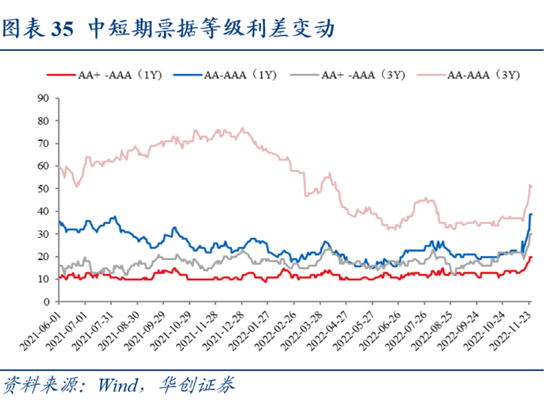

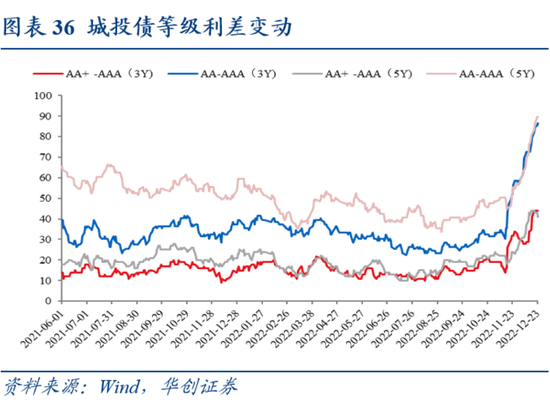

二级市场方面,本周信用债市场整体成交活跃度较上周有所下降。银行间市场成交额下降至8804亿元,交易所市场成交额上升至484亿元。收益率方面,中短票收益率普遍下行,信用利差普遍走阔;中高等级城投债收益率普遍下行,信用利差普遍走阔。评级调整方面,本周无主体评级上调;2家主体评级下调,分别为广西柳州市东城投资开发集团有限公司、远东宏信有限公司。

(二)二级市场:成交活跃度有所下降,城投债收益率普遍下行

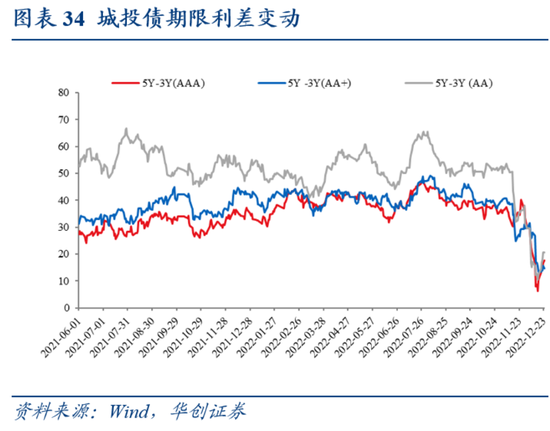

(三)期限利差和等级利差周变化

(四)评级调整

四

海外市场复盘:美债收益率大幅上行,通胀降幅低于预期

本周10年期美债收益率大幅上行,主要受日央行政策转向和美国通胀降幅不及预期的影响。上半周,日本央行议息会议宣布维持三大利率不变,但将10年期国债收益率波动区间限制从±25bp扩大至±50bp,政策调整时点早于市场预期,日央行行长表示,此次调整并非加息,且退出宽松为时尚早,10年期美债收益率大幅上行至3.69%。周中,美国多项经济数据公布好于预期,其中美国12月谘商会消费者信心指数明显回升,美国三季度实际GDP环比和个人消费支出(PCE)环比终值均大幅上调,10年期美债收益率维持在3.67%左右。下半周,美国11月核心PCE降幅不及预期,引发美债大幅调整,同时美国新屋销售环比超预期上行,个人收入环比小幅上升,个人消费支出环比走弱,10年期美债收益率大幅上行至3.75%。

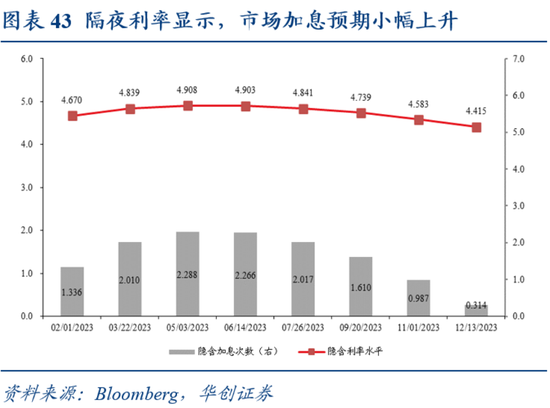

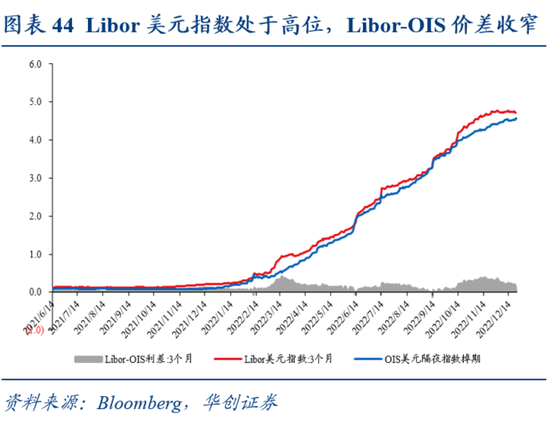

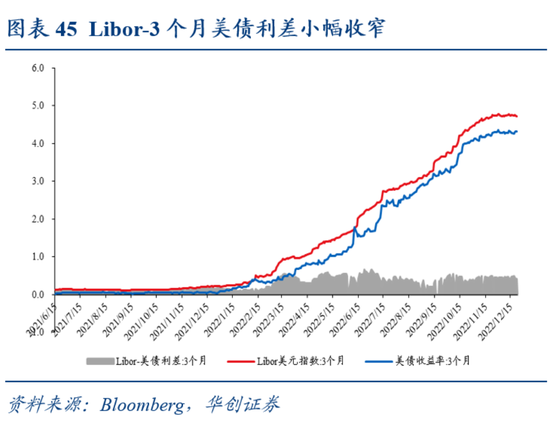

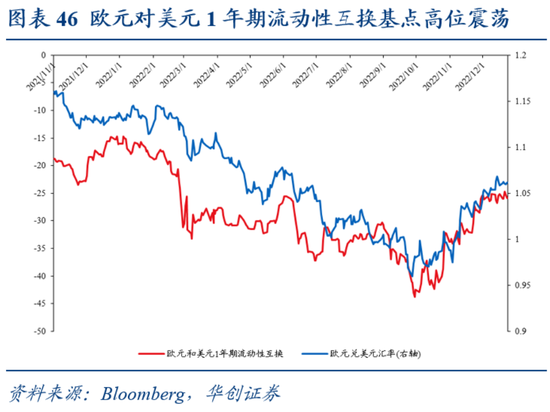

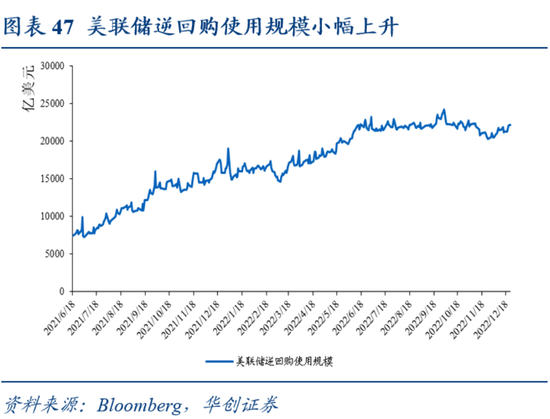

海外市场周度复盘:收益率方面,本周10年期美债收益率从3.48%上行27bp至3.75%,1年期及以上美债收益率上行5-29bp。期限利差方面,本周10年与2年美债期限利差倒挂幅度收窄13bp至-56bp,30年与5年美债期限利差倒挂幅度收窄4bp至-4bp。中美利差方面,10年期中美利差倒挂幅度扩大33bp至-92bp左右,5年期中美利差倒挂幅度扩大35bp至-125bp左右,2年期中美利差倒挂幅度扩大22bp至-196bp左右。资金方面,3个月Libor美元指数维持高位,Libor-OIS利差和Libor-美债3个月利差小幅收窄,美联储逆回购规模小幅上升,美元流动性基本维持。

(一)利差变化:10Y-2Y美债利差倒挂幅度收窄,10年期中美利差倒挂幅度扩大

(二)隐含预期:美债隐含通胀预期维持低位,市场加息预期小幅升温

(三)资金面:美元流动性或基本维持,欧元资金价格高位震荡

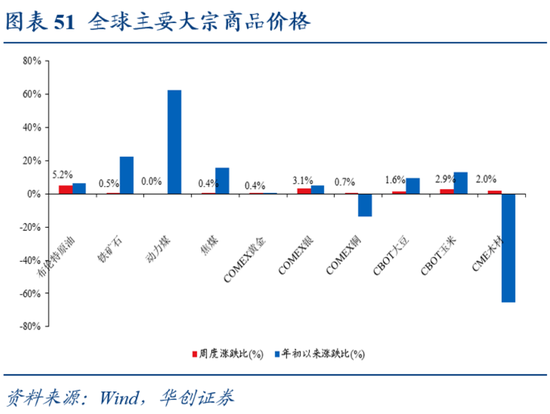

(四)其他海外市场指标:海外多国债市收益率上行,全球主要大宗商品价格反弹

五

风险提示

流动性超预期收紧,宽信用进度超预期。

具体内容详见华创证券研究所12月25日发布的报告《债市跟踪(1219-1225):“弱现实”叠加资金宽松,债市情绪回暖》

-

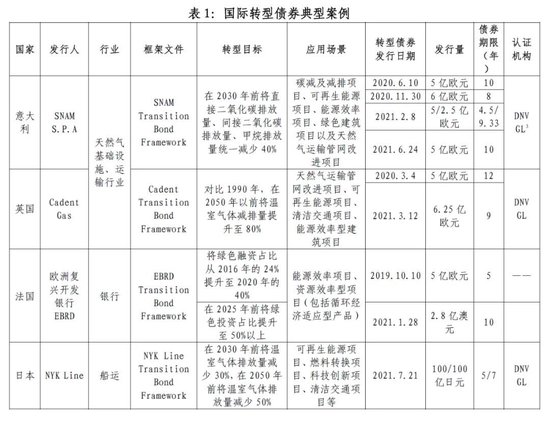

登录新浪财经APP 搜索【信披】查看更多考评等级 来源:中国债券信息网作者:中央结算公司中债研发中心中央结算公司深圳分公司债券相关金融工具从债券市场看,目前国际上转型金融的融资工具主要包括转型债券和可持续发展挂[全文]2024-04-27 04:07

-

【深圳商报讯】(记者 陈燕青)近期,日元汇率持续走弱。4月25日,离岸人民币兑日元汇率再创新高。截至记者发稿时,离岸人民币兑日元报21.477,上涨0.18%,今年以来人民币兑日元升值幅度近8%。美元兑日元报155.65,上涨0.2%,日元[全文]2024-04-27 04:07

-

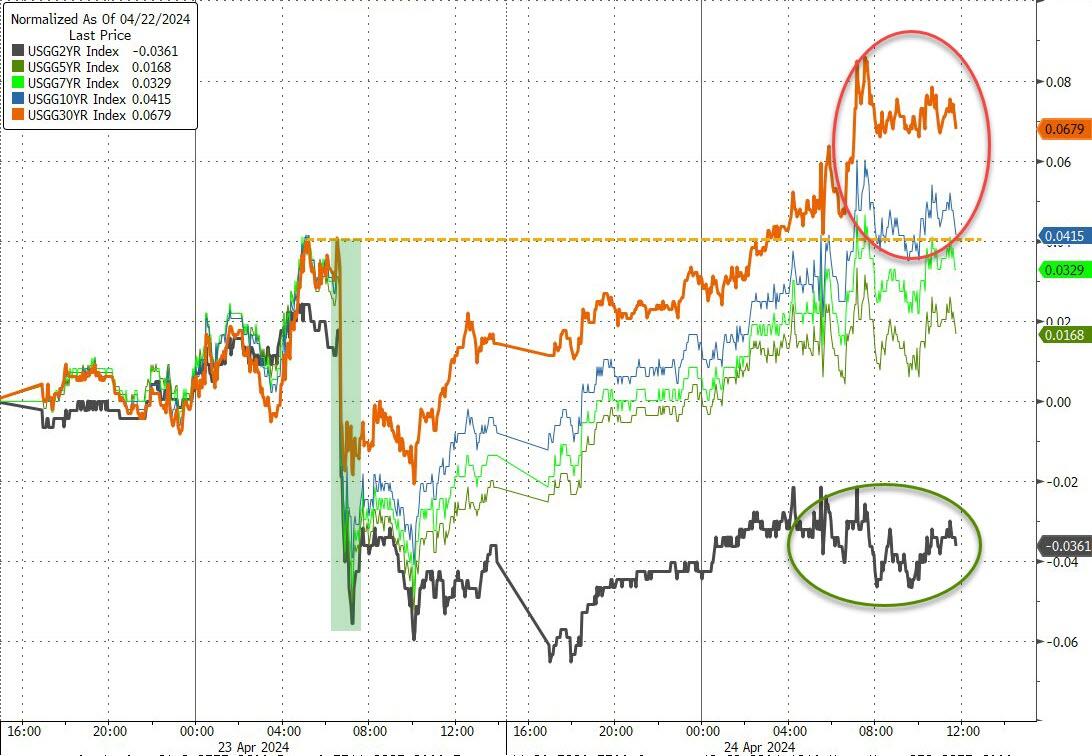

来源:财联社财联社4月25日讯(编辑 潇湘)美债收益率周三普遍再度上涨,美国三大股指则整体涨跌不一 ,交易员正等待将于周四和周五公布的关键美国经济数据,以寻找有关美联储利率政策的进一步线索。其中,今晚即将出炉的美国一季度“经济成绩单”——G[全文]2024-04-26 04:07

-

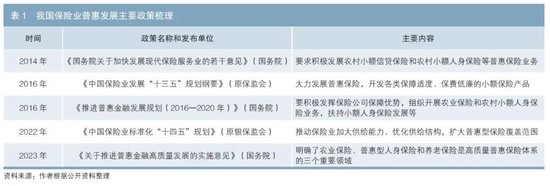

摘 要近年来,在国家普惠金融政策引导下,我国保险业服务的普惠性进一步提升,为普惠金融发展贡献力量。本文从资产负债两端分析了普惠保险在完善我国多层次社会保障与资本市场体系中的重要作用,并对普惠保险发展的痛点、难点进行了分析,最后对普惠保险未来[全文]2024-04-24 04:09

-

华尔街见闻IMF对亚洲各央行提出警告,建议它们在制定自己的货币政策时,不要过分关注美联储可能采取的行动。4月18日,国际货币基金组织(IMF)总裁Georgieva指出,全球都在关注美国。所有人最关注的问题是:“美国通胀和利率将会发生什么?[全文]2024-04-24 04:08