财通金梓才最新分享:2万亿的日成交足以支撑三四个热点轮动向上,当下是以科技为主的行情

(来源:六里投资报)

11月12日下午,财通基金副总经理、权益投资总监金梓才,在一场线上直播中,就自己对市场的最新观点做出分享。

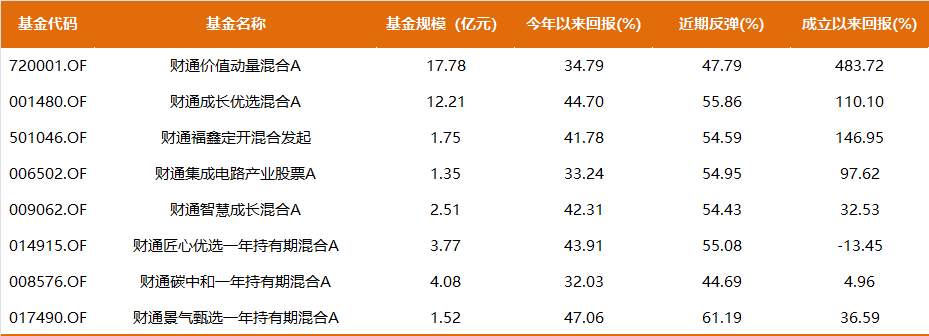

海通证券10月1日发布的业绩排行榜显示,截至9月末,金梓才管理的财通价值动量,近一年的同类排名排在前三,近十年同类排名同样非常靠前。

投资报统计显示,截至11月12日,财通价值动量在金梓才管理的10年时间中共取得了338.68%的总回报,年化收益15.95%,今年以来收益率达34.79%。

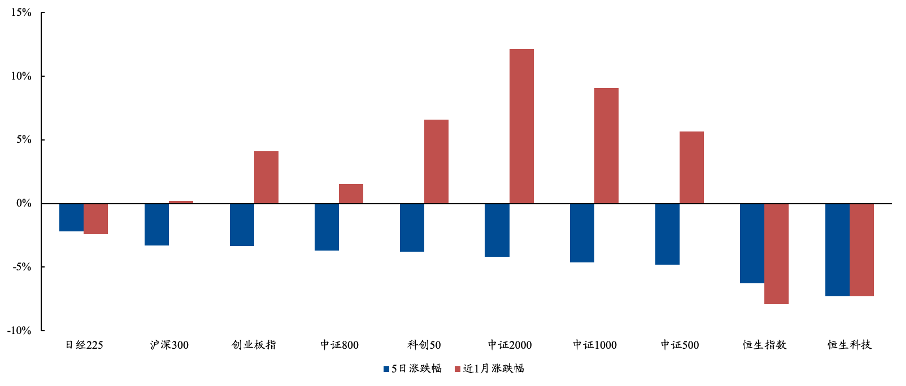

数据来源:Choice,近期反弹时间为2024.9.24-11.12

数据来源:Choice,近期反弹时间为2024.9.24-11.12就本轮牛市中的主线而言,金梓才表示,现在的市场是非常活跃的,2万亿以上的日成交额,足以支撑三四个热点不停轮动往上走。

其中,科技是一个很重要的方向,但机会也并不仅仅局限于这一个方面。

在牛市的大背景下,金梓才认为,一定要找到跟产业不断形成正反馈机制的行业,这样的行业发展空间非常大,在牛市中往往会有较好的表现。

比如2014年、2015年的移动互联网,就是行业与产业背景的契合;

而当前在AI的产业趋势下,也一定要去寻找更好的、空间比较大的公司,这是在牛市里面跑赢市场的一个重要抓手。

投资报(ID:Liulishidian)整理了金梓才交流的精华内容:

在中国投资的底层逻辑

贝塔是最重要的,大部分收益来于此

问:分享一下你整体投资框架的形成和修正过程。

金梓才:我做研究员的时候,我就认知到,中国的贝塔是最重要的。

我们的底层逻辑就是,我们的投资收益大部分来自于贝塔。

或者说,就算有来自于阿尔法,它也是阶段性的,这个阿尔法它会不断地变。

可能在这个阶段,你觉得,比如说竞争格局好的公司就是阿尔法,但是未必真是如此。

比如说像现在这样的市场,格局特别稳定的公司,它不一定能涨得非常好。

那么既然贝塔是最重要的,我们最重要的就是要做好不同行业之间的配置,

这个事情基本上决定了基金经理收益的一大半,也许是70%、80%。

接下来一个问题就是,可能很多人会说,

这么多行业,性质又不太一样,为什么你可以在不同行业之间做切换?好像这个事情很不可思议。

但是,这是我们必须要面对的一个难题。

比如说我们的研究,基本上是三段论:

先讲产业、行业,它是怎么样的,这个行业趋势是不是向上?

然后我们再来选择公司。

我们内部做研究就是这样。

我们做投资肯定也是这样,我们先要把行业这个问题想好。

现在基本上有 30 个出头的行业,这些行业各有各的特征。

但是其实,我们可以把内部的一些东西提炼出来。

什么意思呢?就是说,看起来这个行业的公司和另外一个行业的公司是无关的。

但是,如果你把它投资的语言提炼出来,他们绝对是有关系的。

我随便举个例子,比如说电子行业,大家认为这是个非常偏科技成长的行业,但是它的成长性也是周期成长;

像这样周期成长的、靠产品创新来驱动的行业,有相当多的行业都是如此;

比如说,新能源的部分领域也是这样。

市场会追捧的光伏新技术、锂电的新技术,为什么我们会去关注这些东西?

本质上,跟电子行业里去关注AI什么产品会起来,它是一样的。

所以,我们的底层逻辑就是,不同的行业之间它是有内在关联性的,我们要去触达本质。

就像马斯克讲的第一性原理,我们要去触达这个最根本的原因——为什么这个股票能涨?

在我们财通基金的投研框架里,我们是用投资的语言去看待一个行业,把它内部逻辑提炼出来。

最后我们就会发现,内涵的逻辑很多都是类似的;

比如周期成长股,它的周期性来自于什么地方?成长性来自于什么地方?你把它提炼一下。

换一个行业,可能另外一个行业成长性弱一点,周期性强一点,稍微有一点不一样,但是本质也是雷同的。

能总结的点肯定是非常多的。

不是说这个周期性就是来自于供需,没那么简单的,总结的点可能要有五、六个维度。

所以我认为,基金经理做投资,其实核心就是去不断地认知这个世界,不断地去认知客观规律的过程。

我们配过非常多的行业,

比如说我们重仓过化工、重仓过电力、重仓过食品饮料、重仓过电子、通信等TMT这些行业。

我们业绩表现好的时候,肯定是我们基本上大幅度地抓住了一些核心的点,所以我们配置的仓位非常有效,业绩就会表现得非常好。

我们也在不断地总结、完善,肯定也有不好的地方,不好的地方我们就不断地总结,不断地把这个框架给它总结好。

股价的反应钝化时

需要考虑部分获利了结

问:政策组合拳出台,A 股不断地进入活跃期。我们看到您在三季度的几个重仓股表现非常猛,对后市您有什么看法?

金梓才:我们现在形成一个思维,就是说,当我们的组合特别顺的时候,我们要强迫问自己一个问题,就是:

什么情况下,我们的组合可能会趋势性地不断落后?

我不是说一天两天,是趋势性地,这个方向不行。

在对历史复盘了以后,我们就能找到答案。

如果说,未来的某一时间点,经济慢慢开始进入复苏的阶段,或者说有可能进入到复苏的阶段,那么市场偏成长的风格一定会发生变化。

我给大家举个例子,比如说 2020 年下半年,大家会感觉到,为什么当时是一个顺周期的上证漂亮50的行情?

因为当时经济特别好,超出预期地好,所以市场资金全部都在蓝筹的这些方向上。

其实它的底层逻辑都是一样的,就是你要顺经济周期。

所以那个时候,你看,像5G、很多偏成长的方向,它阶段性地就表现得没有那么好。

当然,我们也可以在未来的某个时间去寻找交集,我们不说一棍子打死,比如说像成长里面的偏半导体的这些,它其实某种程度上也是顺周期。

在那个时候,我们就要去做一些持仓方向上的变化,去适应未来可能发生的外在环境上的变化。

第二个,我们对自己手里的这些公司,要有一个动态评价的体系。

这个体系是什么意思呢?

就是当一个股票在底部的时候,它可能看不太清楚,但是它赔率很高,它对利空是免疫的。

但是这个时候,它能涨多少呢?你往往是不知道的。

其实后面能涨多少,这都是一步步跟出来的。

比如说,这个行业又发生变化了,公司又特别好,又切入了什么新客户供应链等等。

其实在一开始的时候,大家都是不知道的。

顶部的时候则是反过来的,

你感觉都特别好、特别确定,什么东西都很好、都很完美,但是唯一的问题就是股票涨得太多了,透支了。

所以第二个方面,我们要不断地回头看,不断地去反思,我们不断地问自己这个问题,就是这个股票它现在的基本面如何。

首先,我们要对基本面排摸,了解清楚。

那么现在股票是不是有一定程度上的透支?是不是已经充分反应?

充分反应我们就要做一点获利了结的动作,强迫自己一定要去做这个动作。

我过往也有一些经验,就觉得公司基本面特别好,没有任何问题,下个季度业绩比这个季度还要好。

但是,在底部的时候,这当然是非常好的;走到一定阶段,到了中后期的话,其实股价已经开始钝化了,已经不反应了。

那么这个时候就像我刚刚说的,我们一定要强迫自己去做一些获利了结的动作。

市场现在非常活跃

能支撑三四个热点轮动往上

问:在你看来,未来市场的主线大概率是什么?

金梓才:首先,我们要放在这个大的背景下,现在的大背景就是,

第一,流动性是非常好、非常宽松的,

在牛市里,我们要找不断能够跟产业形成正反馈机制的行业。

为什么科技股往往在牛市里面表现会非常好?

是因为它的空间非常大。

牛市不是随便买一个股票、随便买一个行业都能大涨,不是这样的。

牛市里面肯定也有涨幅的排序。

比如说 2014年、2015年为什么是移动互联网?

因为那个时代就是手机开始普及,4G 网络开始普及,各种移动互联网的应用,包括现在大家耳熟能详的像手游、直播、电商开始大面积地爆发的时候。

这是那时的产业背景。

那我们现在是什么产业背景?

我其实也在不停地说,其实它就是个偏 AI 的产业背景。

在 AI 的产业趋势下,我们一定要去寻找更好的、想象空间比较大的公司。

这是我们要在牛市里跑赢市场的一个很重要的抓手。

我也认为,可能在短期,像科技,特别是跟 AI 相关的这些方向,肯定是比较好的。

但是,我也要说,这是我们短期这么认为。

未来有非常非常多的可能性。

机构投资者和非专业的投资者,有个最大的区别就是,机构投资人是有很多很多个预案的。

当下只能代表我今天的想法,我今天想法是这样。

但是万一明天有一些政策上的大变化,或者有行业其他的变化,我们在组合上是要做调整的。

机构投资者最重要的是,能及时地对行业的信息、政策的信息做出应对。

当下肯定是一个以科技为主的行情,也有一些其他的热点,很多;

像新能源也有一些好的趋势,因为它基本上近三年也到了一个底部区域了,也有一些新的技术趋势上的小变化,但这个变化肯定是不如科技的。

还有,比如说像并购的一些机会、重组的一些机会。

其实这个市场现在它是非常活跃的,每天能维持2万亿以上成交,它一定是能长期支撑三四个热点不停地轮动往上走的。

-

要点速览:本周(11月11日至15日),第二批的12只中证A500ETF中,已有9只产品完成募集。易方达基金、广发基金旗下中证A500ETF已于周内成立,首募金额均达20亿元。博时基金、鹏华基金、汇添富基金等6家公司旗下中证A500ETF于[全文]2024-11-18 05:01

-

一、ETF行业快讯1. 超百亿元中证A500ETF增至6只截至本周四(11月14日),破百亿元的中证A500ETF数量增至6只,中证A500ETF南方(159352)规模达到106.55亿元,整体来看,挂钩中证A500指数的13只ETF合计[全文]2024-11-18 05:01

-

◎农银汇理基金经理 陈富权 如何从静态数据中了解企业经营的真实状态,甄别出业绩及估值双重修复的优质企业?上市公司三季报披露完毕,整体财务情况逐渐清晰。从ROE的角度来看,在A股整体盈利背后,三个分项的不同变动意味着企业采取了不同的举措。以静[全文]2024-11-18 05:00

-

登录新浪财经APP 搜索【信披】查看更多考评等级 为更好地服务投资者,满足投资者的投资需求,根据深圳证券交易所、中国证券登记结算有限责任公司的有关业务规则,以及银华中证港股通消费主题交易型开放式指数证券投资基金[全文]2024-11-18 05:00

-

长城改革红利灵活配置混合型证券投资基金(简称:长城改革红利混合A,代码001255)公布11月15日最新净值,下跌3.72%。长城改革红利混合A成立于2015年6月9日,业绩比较基准为55%×中证800指数收益率+45%×中债综合财富指数收[全文]2024-11-17 05:24

-

易方达瑞享灵活配置混合型证券投资基金(简称:易方达瑞享混合E,代码001438)公布11月15日最新净值,下跌4.30%。易方达瑞享混合E成立于2015年6月26日,业绩比较基准为中证500指数收益率×85%+中债总指数收益率×15%。该基[全文]2024-11-17 05:24

- 大宗商品ETF(510170)跌1.93%,半日成交额162.42万元

- ETF主力榜 | 上证可转债ETF(511180)主力资金净流入1.56亿元,居全市场第一梯队

- 信创ETF指数(159540)跌0.36%,成交额278.73万元

- 黄金破新高,愈演愈烈的降息交易

- 中证1000增强ETF(561590)跌0.36%,半日成交额437.91万元

- 软件龙头ETF(159899)涨0.98%,成交额1311.29万元

- 碳中和ETF(159790)涨1.96%,成交额2925.75万元

- 国泰中证500ETF(561350)跌0.66%,半日成交额3204.25万元

- 发挥国资央企推动环保低碳工作“标杆”作用,国企共赢ETF(159719)震荡翻红成交走阔

- 光伏龙头ETF(516290)涨0.72%,半日成交额259.87万元

- 信创50ETF(159539)涨0.25%,半日成交额167.81万元

- 易方达基金推出主动管理型红利混合基金 股票资产占比60%至95%