债市波动想入手新的理财产品?看清各类“业绩”很关键

原标题:投教·理财|债市波动想入手新的理财产品?看清各类“业绩”很关键

界面新闻记者 | 韩宇航

进入8月以来,债券市场持续震荡,以债券资产为主要配置方向的固收类理财产品的净值也出现明显波动。

根据普益标准数据统计,截至8月18日,全市场存续封闭式固收类理财产品的近1个月年化收益率的平均水平为2.91%,环比下跌0.71个百分点。

一位投资者表示,自己买的理财产品已经连续多天负收益,最近正打算赎回再买新的理财产品,“好在自己最多买7天周期的,不大会存在没到期跑不掉的问题。”该投资者解释。

那么,当投资者打算入手新的理财产品时,该如何评估业绩比较基准?过往业绩展示又该如何看待?

新发行理财业绩基准展示模糊?产品说明书是关键

如果投资者想入手一只新发行的理财产品,那么业绩比较基准无疑是投资者做选择时的重要考量。

展示理财产品业绩比较基准应当有助于反映理财产品的风险收益特征,向投资者充分披露信息和揭示风险,保障投资者的知情权,增强投资者对产品性质和特点的判断,有利于充分揭示理财产品“卖者尽责、买者自负”的信义义务特征。

官方目前允许的业绩比较基准形式共有三种,分别是固定指数型、区间指数型和指数型。

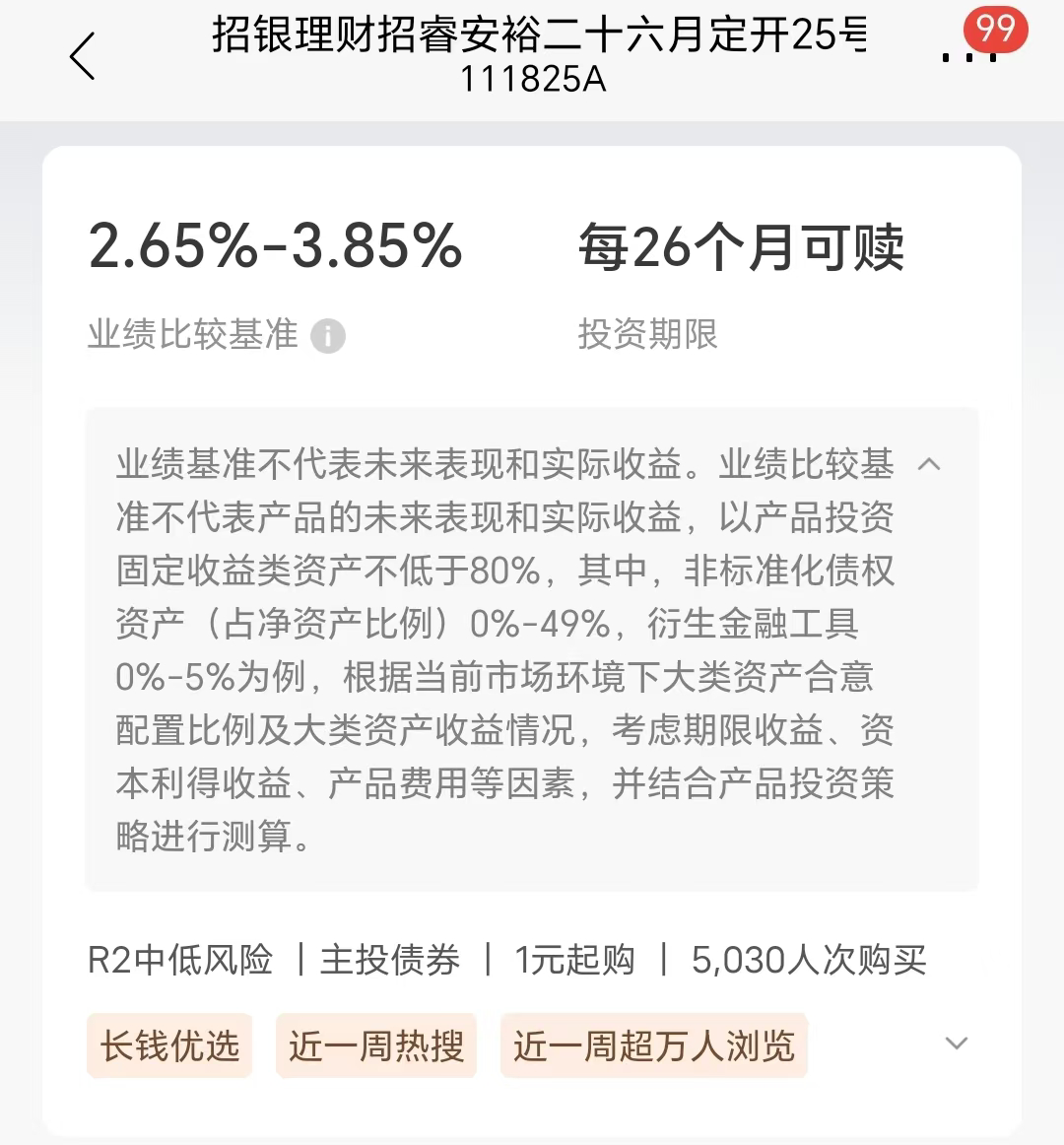

其中区间指数型目前较为常见,根据2023年发布的《理财产品业绩比较基准展示行为准则》,解释说明“要紧跟业绩比较基准固定数值、区间数值或指数加权等列示部分,于显著位置说明业绩比较基准的选择原因、测算依据或计算方法。”

区间指数型业绩比较基准展示 来源:招银理财APP

区间指数型业绩比较基准展示 来源:招银理财APP但界面新闻记者发现在实际展示过程中,作为主要宣传渠道的银行APP对于要求执行得较为彻底,但在网站上部分理财公司的解释看起来并不够清晰明了,对于业绩比较基准的选择原因、测算依据或计算方法只是简略地一笔带过

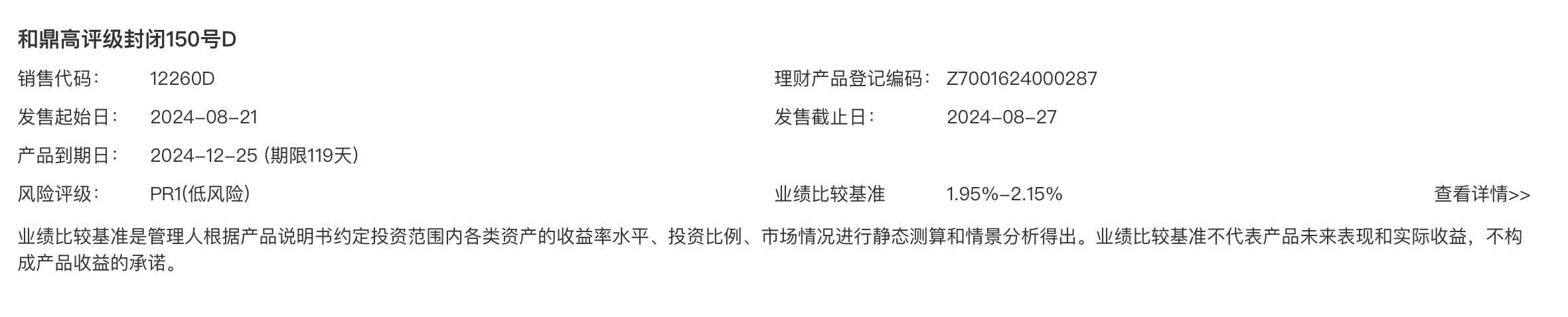

“解释说明”不清晰 来源:招银理财网站

“解释说明”不清晰 来源:招银理财网站第二种业绩比较基准的展示方法是固定指数型,即用一个具体数值描述业绩比较基准,这种方式更简单、直观,计算超额业绩报酬也最为方便,例如:业绩比较基准4.5%。

但是在实际选择产品过程中,投资者还是应该结合具体数值和产品的资产投向判断其合理性。资深金融监管专家周毅钦指出,对于一些产品底层有10%-15%权益仓位的理财产品,结合权益的波动率和收益情况,使用单一数值型的业绩比较基准就存在很大的问题,即使改用区间数值型,区间的上下限之间也应有明显的间隔和保护。

但界面新闻记者发现,此类问题目前仍然存在,下图所示的苏银理财发行的理财产品为一投资于不超过20%的权益类资产的风险等级为R3的固收增强产品,面对可能存在的净值波动,该产品还是设定了4%的固定业绩比较基准。

图片来源:中国理财网

图片来源:中国理财网第三种业绩比较基准的展示方法是指数型,这种方式以指数或指数组合为收益依据,例如:业绩比较基准为25%×沪深300指数收益率+75%×中债总财富指数收益率。

对于上述提到的业绩比较基准展示中可能存在的模糊之处,一位股份行理财经理对界面新闻记者表示,还是建议投资者注意结合产品说明书。

过往业绩展示,哪些区间需要注意?

对于拥有过往业绩的理财产品,观察各银行APP可以发现,不同银行,甚至同一银行的不同产品,其展示方式都不相同。

那么对于投资者来说,不同理财产品需要准确了解的业绩区间有哪些?

根据中银协下发的《理财产品过往业绩展示行为准则》,除现金管理类产品外,理财产品任意过往业绩展示区间均不得低于1个月。

也就是说,对于成立未满1个月的非现金管理类理财,其近期的业绩不具有很强代表性。此段时间一般处于理财产品的建仓阶段,数据可能会失真,代表性较低,从而可能会误导投资者。

但对于运作一个月以上的理财产品,根据不同运作时间,主要应该包括以下业绩展示区间,而以下区间的具体业绩,也是投资者在选择理财产品时需要关注的关键。

理财产品运作1个月以上但不满1年的,应至少包括从产品成立之日起计算的过往业绩;

理财产品运作1年以上但不满6年的,应至少包含自产品成立当年开始所有完整会计年度的业绩;

理财产品运作6年以上的,应至少包含最近5个完整会计年度的业绩。

但规则要求的只是基本要求,在选择理财产品时候还需考虑更多。

一位国有行的理财经理对界面新闻记者表示,在业绩展示时,银行会选择其业绩表现较好的区间进行重点展示,但还需要点进详情页面具体查看其各个区间的业绩表现。

对于运行时间超过一个月的理财产品,选购时也要注意其近期的业绩,“手机银行上您看到利息高基本上是近三个月或者近六个月,是可以做到3%以上,其实点进去,近一个月收益也都下来了。”该理财经理解释称。

另一位国有行理财经理也对界面新闻记者表示,对于类似近期理财产品波动较大的阶段,也会向投资者说清,过往业绩中的“年化收益率”只是一种理论收益,并不能代表实际情况,“近一月年化收益率只是用近一月的收益率去估算一年的收益率,现在波动大,这一个月能不能代表客户买入之后的情况也要考虑。”

-

来源:@究竟视频微博【#存款利率全线跳水#:#5年期大额存单利率超速下滑#】6月19日,融360数字科技研究院发布5月银行存款利率报告,数据显示,定期存款利率全面下跌,中长期利率进入“1时代”,3年期、5年期定期存款平均利率倒挂严重。该份报[全文]2025-06-23 02:05

-

转自:中国金融杂志导读:信托业回归本源应同时关注三个方面:巩固制度定位、深化业务定位、明晰行业定位作者|翟立宏‘西南财经大学信托与理财研究所’文章|《中国金融》2025年第11期从2021年开始,中国信托业回归本源的问题就一直是学界和业界关[全文]2025-06-16 01:53

-

本报记者彭妍近期,中小银行掀起新一轮存款利率调整潮。多家农商行、村镇银行相继宣布下调定期存款利率,调整后,部分机构五年期整存整取利率最低已降至1.2%,跌破国有大行1.3%的同期利率水平。值得注意的是,“存5年不如存1年”的利率倒挂现象在中[全文]2025-06-09 00:27

-

登录新浪财经APP 搜索【信披】查看更多考评等级 文章来源:新华社近日,国家金融监督管理总局北京监管局与北京市市场监督管理局联合发布《关于做好股权信托财产登记工作的通知(试行)》(以下简称《通知》)。随着《通知[全文]2025-05-26 02:26

-

转自:北京商报新一轮存款降息落地,活期存款利率逼近零,定存利率迈向“1”时代。“降息潮”之下,银行理财作为“存款替代”的地位被进一步明确,众多储户开始重新审视闲置资金的投向,将目光转向收益表现较好、风险相对适中的短期限理财产品。但需要关注的[全文]2025-05-25 23:36

-

刊首语:年岁更迭,云帆共济,新浪财经重磅推出“寄语大资管”新年特别策划。来自银行、保险、信托、AMC四大行业的30位资深人士携手新浪财经,分享“大资管”时代新思考,把脉后疫情时代的投资之路,共同寄语2021!创新引领下的信托业转型模式与趋势[全文]2025-04-24 21:24