转载 | 聊聊这个热门指数的资产配置策略

如果要盘点这两个月资本市场的热点话题,那肯定离不开中证A500。

作为采用了行业均衡策略编制的新一代核心宽基,A500相关产品可以说是一出炉就受到市场热捧。

Wind数据显示,截至11月27日,在短短两个月里,对标中证A500指数的基金产品已经有69只,合计规模2812.43亿元,刷新了行业内规模增长最快宽基产品新纪录。

华夏基金作为国内权益ETF规模排名第一的大厂,这次也已经布局A500。

相关基金:A500ETF基金(512050)

应该以什么样的姿势去投资A500指数基金?不妨参考股债平衡,以及核心-卫星,这两大策略。

一、股债平衡策略

股债平衡思想由巴菲特的投资导师,大师格雷厄姆首次提出的。就是说按照一定的比例,合理分配权益类资产和固收类资产的仓位,例如“50%股+50%债”或者“70%股+30%债”。同时,在市场波动的过程中要注意定期调整,以保持两者的比例固定,即“动态平衡”。

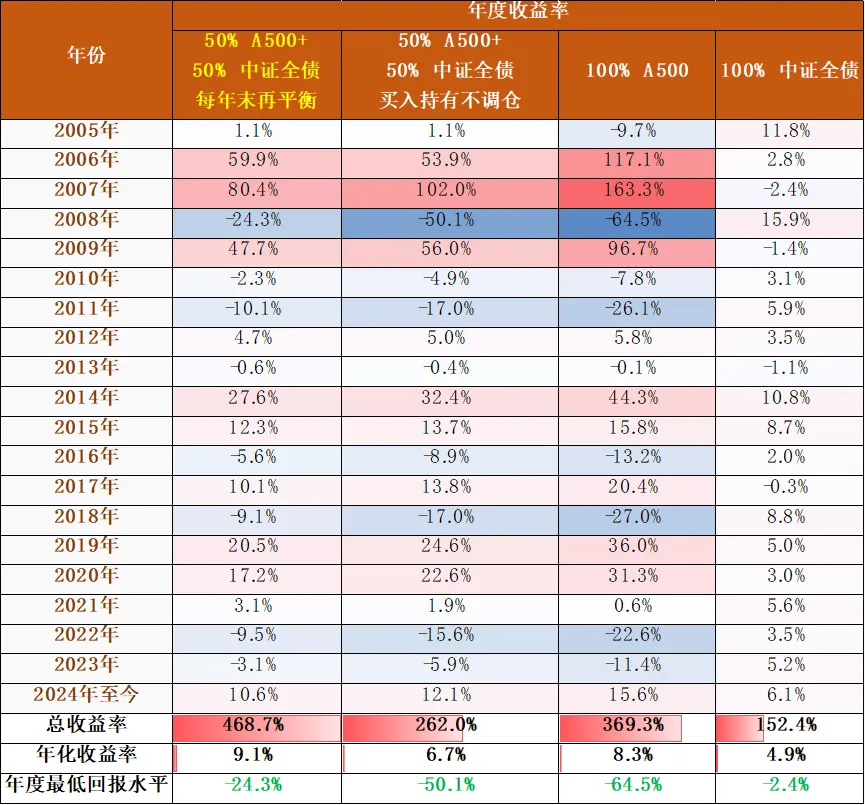

如果将资产配置设定为经典的“50%股+50%债”, 以中证A500指数代表股票类资产、中证全债指数代表债券类资产,不考虑交易成本,过去二十年间策略的回测情况如下:

(来源:Wind,回测期限2004.12.31-2024.11.10。本次回测以中证A500代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,初始买入比例为股:债=50%:50%,每年末进行动态再平衡;年化收益率=(1+总收益率)^(1/总回测年份数)-1;年度正收益率比例为策略取得正收益率的年份数/总回测年份。指数历史业绩不预示未来表现,不代表基金产品表现。)

如果不进行资产配置,直接全仓股票类资产,在这20年间的总收益率是369%,年化收益率是8.3%,按年度来看最低的收益率是-65%;如果直接全仓债券类资产,总收益率是152%,年化收益率是4.9%,按年度来看最低的收益率是-2.4%。

如果我们选择按50%股+50%债买入持有不动,总收益率是262%,年化收益率是6.7%,年度最低收益率是-50%;如果践行策略,按50%股+50%债的配比,并且每年末再平衡呢?我们发现总收益率提升至469%,年化收益率也达到9.1%,包括年度最低收益率是-24%,也得到了改善。由此可知,这股债平衡策略是行之有效的,而每年末的再平衡操作尤为关键。它不仅将组合的年化收益率从“卧倒不动”的6.7%提升至9.1%,更在极端市场环境下显著改善了可能承受的最低回报水平。

究其原因,“动态平衡”的核心在于卖出涨幅较大的资产、再补仓跌幅较大的资产,这正契合了“均值回归”的原理,也在一定程度上实践了“逆向操作、高抛低吸”。即使收益率并非阶段最优,也能更好地平滑投资组合的波动和风险。

那么,什么样的股债比例是合适的呢?

我们再对不同比例的股债仓位组合(按年度再平衡)进行回测发现:“10%股+90%债”的组合取得了全年最低亏损程度;而“60%股+40%债”的组合则在取得最高年化收益率的同时,也保持了更为可控的年度亏损风险。

(来源:Wind,回测期限2004.12.31-2024.11.9。本次回测以中证A500指数代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,每年末进行动态再平衡,将股债资产调整为初始比例。年化收益率=(1+总收益率)^(1/总回测年份数)-1。指数历史业绩不预示未来表现,不代表基金产品表现。)

当然,上述的比例全部是基于历史数据回测的结果,在实操中还是需要结合自身的目标收益率和风险承受能力来设定并进行动态调整,逐步找到最适合自己的股债仓位占比。

比方说可以结合市场的估值水位线来设定股票资产的占比。如果股指目前的市盈率百分位数偏低,就提升股票资产的占比,反之,则提升债券资产的占比。

假如初始设置是股债50%:50%,不妨根据A500指数市盈率TTM的百分位数对股票仓位进行动态调整:

(以上仅供示例,不构成投资建议)

(以上仅供示例,不构成投资建议)二、核心-卫星策略

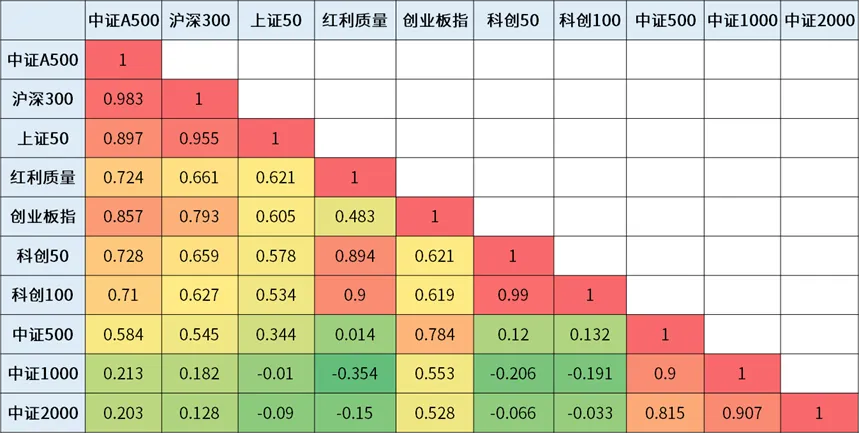

对于追求对标权益市场整体收益,并着眼于中长期获取较高回报的投资者而言,也可以考虑核心仓位布局A500等核心宽基指数基金以把握大势,同时以卫星仓位配置中证1000、中证2000、科创50、科创100等弹性较大的宽基指数基金,以及芯片、人工智能等行业主题基金,以捕捉波段性的机会。

当然,基金之间也需保证一定的差异性,避免在投资风格或行业布局上过于相似,避免一荣俱荣、一损俱损的格局。例如下图中的中证A500+中证1000或是中证A500+中证2000,即是以偏大市值风格的A股新一代“旗舰”宽基作为底仓,再适当搭配相关性较低且可受益于宽松流动性的小盘或微盘宽基,以此实现投资组合的优化与平衡。

图表:A股重要指数相关性分析

(来源:Wind,周期:日线 统计区间2014/11/21~2024/11/20)

(来源:Wind,周期:日线 统计区间2014/11/21~2024/11/20)而对于追求相对稳健收益,期望中长期跑赢通胀的投资者,可以考虑核心部分配置债券型基金以有效控制风险,同时辅以卫星配置A500、沪深300长期有望向上的宽基指数基金以寻求更高弹性。

如下图所示,假设我们将80%的核心资产配置至中证全债指数,20%的卫星资产则配置于A500指数。即便不考虑任何轮动调整,这种简单配置下的组合仍能实现7.2%的年化收益率;即便在较为不利的情况下,该组合的最大回撤大概就在-11%左右。

(来源:Wind,回测期限2004.12.31-2024.11.9。本次回测以中证全债指数作为核心资产,仓位80%;中证A500指数作为卫星资产,仓位20%。2004年12月31日起投,每年末进行动态再平衡,将核心卫星资产仓位调整为初始比例。年化收益率=(1+总收益率)^(1/总回测年份数)-1。指数历史业绩不预示未来表现,不代表基金产品表现。)

相较于过去二十年间权益市场本身的大起大落来说,这个结果的减震效果是明显的,也让这个投资组合具备了“攻守兼备”的较好特质。

写在最后

总之,在低利率环境下,优质资产稀缺,加上海内外环境的起伏不定,正是资产配置最能发挥效力的时候。

因为资产配置本身就是一种基于攻守兼备的底线思维。

在牛市中给投资者一道“防护索”,让我们不至于为了追逐收益而忘记风险;

在熊市中又给投资者埋下一颗“种子”,让我们不至于因为完全空仓而错过不知何时到来的反转行情。在风险控制和潜在收益之间找到平衡,就能尽力从不确定性中获益。

相关基金:A500ETF基金(512050)

标的指数为中证A500指数,指数2019-2023年收益为:4.44%、31.29%、0.61%、-22.56%、-11.42%。年化收益率计算公式为[(1+区间收益率)^(250/交易日天数)-1]*100%。指数表现并不代表基金产品的业绩。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

下滑查看风险提示↓

风险提示:指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

A500ETF基金风险等级为R3(中风险),具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为指数基金,可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。

此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

本基金可投资存托凭证,基金净值可能受到存托凭证的境外基础证券价格波动影响,存托凭证的境外基础证券的相关风险可能直接或间接成为本基金的风险。本基金可投资于资产支持证券,可能面临的风险包括流动性风险、证券提前赎回风险、再投资风险和SPV违约风险等。

A500ETF基金作为ETF,特定风险还包括:标的指数回报与股票市场平均回报偏离的风险,标的指数波动的风险,基金投资组合回报与标的指数回报偏离的风险,基金份额二级市场交易价格折溢价的风险,申购赎回清单差错风险,参考IOPV决策和IOPV计算错误的风险,套利风险,退市风险,投资者申购赎回失败的风险,基金份额赎回对价的变现风险,退补现金替代方式的风险,申购赎回的代理买卖风险,基金收益分配后基金份额净值低于面值的风险、第三方机构服务的风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

(转自:上交所ETF之家)

-

日前,靖奇创始合伙人范思奇宣布卸任基金经理,所管产品进入清盘流程。范思奇表示,2014年,我怀着热情与信念创立了靖奇,和一众员工一起走到今天。这家公司的一切系统、策略、流程、投资管理体系,都是我一手搭建。但就在上周,一场“精心策划”的提前9[全文]2025-06-22 22:58

-

近期,有关QDII(合格境内机构投资者)基金的溢价风险提示公告明显增多,标普消费、沙特等ETF及部分原油LOF溢价明显。值得注意的是,部分基金溢价率超过24%,而高溢价带来的场内狂欢也潜藏投资风险,除了场内价格博弈的波动外,商品期货的价格变[全文]2025-06-22 23:10

-

【导读】公募投研人士研判新消费投资机会:供需双振催化增长动能,“Z世代”消费力量重塑产业格局中国基金报记者 李树超 曹雯璟 王思文近日,中国潮玩与IP产业等新消费领域持续升温,资本市场新消费指数表现优异,国证港股通消费主题指数年内涨幅超23[全文]2025-06-15 22:32

-

转自:新华财经近日,证监会正式批复核准易方达基金管理有限公司设立全资子公司——易方达财富管理基金销售(广州)有限公司。该公司注册地为广州市南沙区,注册资本为1亿元人民币,业务范围为证券投资基金销售,并将聚焦于买方投资顾问服务。这标志着易方达[全文]2025-06-08 23:54

-

6月7日,南方上证科创板新材料ETF发起联接A公告称,基金经理龚涛离任,不再管理南方上证科创板新材料ETF发起联接A,离任原因:公司工作调整。新聘高兴坤为该基金的基金经理,变更时间为2025年6月6日。高兴坤简历显示,高兴坤,南京大学计算机[全文]2025-06-09 00:24

-

有个名词叫“口红效应”,是指一种有趣的经济学现象。当经济不景气、消费者可支配收入减少,或对未来预期悲观时,就会减少或推迟对高价商品(比如房产、汽车、奢侈品包包、高端电器、出国旅游等)的购买,反而会增加相对廉价、能提供即时满足感或心理慰藉的“[全文]2025-06-08 23:58

- 指数基金新产品上报与批文小高峰,深证100指数扩容,南方、富国、大成、融通等多家上报

- 畜牧养殖ETF(516670)涨0.62%,半日成交额1335.91万元

- 摩根MSCIAETF(515770)跌0.17%,半日成交额705.14万元

- 创业板200ETF华夏(159573)跌0.88%,成交额2156.95万元

- 转载 | 聊聊这个热门指数的资产配置策略

- 稀土ETF基金(516150)涨0.45%,成交额3083.64万元

- 中证1000ETF(512100)涨1.10%,成交额50.52亿元

- 机器人产业ETF(159551)涨0.09%,成交额2388.89万元

- 华商基金彭欣杨:创新医疗领域或迎质的飞跃

- 创业板50ETF(159949)涨2.32%,成交额25.25亿元

- 芯片ETF龙头(159801)跌1.99%,半日成交额5423.84万元

- 工银上证50ETF(510850)跌0.20%,半日成交额757.69万元