利率为车、汇率为马:复盘历次降息周期下的资产表现

(来源:嘉实财富)

全文7992字,阅读约需10分钟

一、为什么要关注美联储

主持人:

各位投资朋友们大家晚上好!欢迎大家继续收看我们《财富夜话》节目。今天我们重点讨论一下美联储的降息周期。其实大家都知道,美联储降息箭在弦上。但是,它会降多少?怎么降?其实还是有些分歧的。在降息周期会有哪些机会?会有哪些风险?也是很多投资者关心的话题。

主持人:

首先我们第一个话题,我为什么要关注美联储?有必要跟大家讲讲为什么美联储这么重要?

郭永斌博士:

历次的美联储降息,全球都比较关注。为什么?第一个方面,美国它是全球的第一大经济体,它的货币政策也好,它的各类政策也好,实际上有明确的这种外溢效应。除了它是全球的第一大经济体之外,第二个就是美元,美元实际上作为全球的第一大储备货币,它的任何一个动作可能都对整个全球的资产配置带来比较大的影响。

所以在这种情况下,这种降息周期和升息周期都会对全球的各个方面,尤其是资产配置会形成比较大影响。但是这次,本身降息可能会有一定的特殊性。为什么说它有特殊性?这次降息,是一个迟到的降息。从去年的12月份市场就在预期它要降息,但是实际上,我们最开始的预期应该是在3月份。然后之后又预期到6月份,但是6月份实际上都没有降息,因为美国经济本身和通胀都比较超预期。

王智强博士:

我觉得咱们今天这个夜话的题目起的非常好,利率、汇率等等。为什么美联储重要?其实就是我们现代经济社会的运行,其实是时时刻刻都在发生的,比如说,物流就是商品流的变化,人流的变化,然后资金流的变化等等,在这个变化的过程当中,它形成了一系列的重要的量,尤其是一些价格的量。比如说一些货物贸易的流动形成的汇率,然后一些资金流可能就会形成利率等等。

这些重要的量,不可避免的受到了货币当局的影响,美联储就像刚才说过,是世界上最主要的货币当局。所以它决定了货币政策,之所以大家说美联储重要,是因为美联储的货币政策有一定的溢出效应。因为它的货币政策不只决定了自己的经济运行状况,还决定了一些资金流和商品流等的运转。其他经济体都需要根据它的一个货币政策做出相应的一个调整和应对。

主持人:

明白。听完两位嘉宾的介绍,其实大家心里有底了,我们关注美联储是对的。其实作为投资者,最关心的话题就是美联储,这个降息周期会有什么机会?有哪些风险?

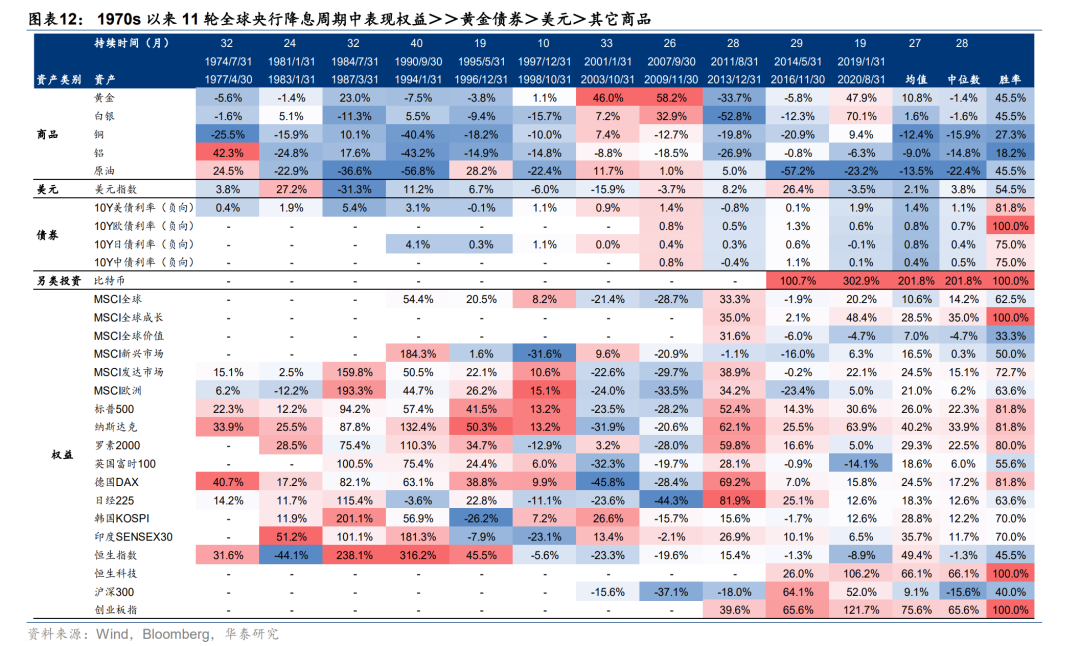

其实,我们看很多券商做了一些统计。这是华泰证券做的一个统计,1970年以来,一共有11轮全球央行的降息周期,当然包括美联储。这11轮降息周期中,各个资产的表现其实也是有分化的。黄金在过去11轮降息周期里面,上涨只有45%的概率。这个很有意思,跟大家和市场上自媒体听到的也是不一样的。事实是,黄金的胜率在降息周期里面是不高的,只有45%。

然后,铜的胜率更低。因为降息的时候,往往是经济在转弱,通胀在转弱。所以铜的胜率很低,符合大家的预期。

另外,大家比较关注的资产,一个是债券,美债。我们看到美债的胜率是很高的,大概是百分之八十。美股的胜率也非常高,美股的胜率达到了80%,其实跟美债基本上一致。有A股,胜率是比较低的。

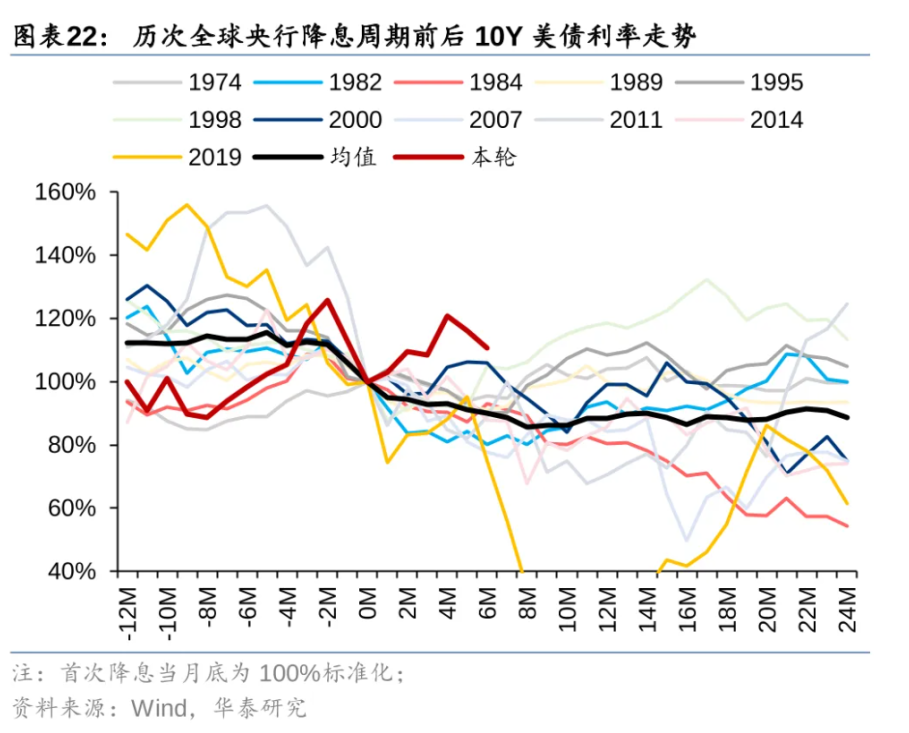

这个是华泰证券做的一个比较详细的总结,关于美债的这个图,他分为降息周期前和降息周期后美债收益率10年期收益率的走势。

也就是说,从1970年以来,11轮降息周期。基本上有十轮利率都是下行,只有两轮是利率上行,95年一次、11年一次。

二、本轮降息周期的特殊性

主持人:

复盘了历次降息周期下的资产表现,但是每一轮降息周期都有特殊性,这一轮我们需要注意什么?

郭永斌博士:

美联储的降息,我们应该做一些区分。从七几年开始到现在大概有11轮降息,那么我们能看到的是这个降息的幅度,和降息的周期实际上是不一样的。那为什么会出现这种降息幅度和降息周期不一样?就是在当时降息的情况下,对于经济的认识或经济的判断是有明显的差异的,那么依据这个,实际上我们可以对降息做两类区分。

第一类叫做预防式降息,第二类叫做纾困式降息。首先,这种纾困式降息,说明本身经济已经陷入到了明显的衰退周期了。所以在这个时候,它必须要对经济做一些纾困,做一些救助。所以这种降息的幅度会相对比较大,降息周期的时间也比较长。另外一种是预防式降息。因担心经济要下行,所以在这个过程当中,就是由于担心经济下行可能有一些指标,可能确实是当前有一些向下的迹象,所以在这种情况下,也就开始降息了,以免经济陷入衰退,导致出现金融危机。在这种情况下,它是一种预防式的降息。

从历史上来看,这种预防式降息和衰退式降息基本的持续时间和幅度都不太一样。我简单统计一下。我们从1982年开始统计,美联储一共开展了大概四次这种纾困式降息,五次预防式的降息。这种纾困式降息大家比较耳熟能详的,第一个就是1989年。它这种降息周期,是为了应对储贷危机导致的美国经济衰退。第二个就是2001年他开始了一次降息,那次大家也都知道,是因为互联网泡沫引发了美国经济全面的衰退,所以当时进行了这种纾困式的降息。再有一次大家更比较清楚的就是在2007年,发生了全球的次贷危机,所以在这个时候进行了这种纾困式的降息。再有,实际上跟我们离得比较近的就是2020年疫情出现之后,美联储这种降息从150BP一下降到了25BP,一下就降了,降了125个BP,主要是应对疫情冲击对经济带来的危机效应。

那么预防式降息呢?我们大概也给大家总结了几个方面,第一个就是1995年的时候,降息大概只经历了七个月,当时降息幅度很低,只有75BP。第二个就是1998年,降息是因为当时实际上发生了亚洲金融危机,但是也对美国有一定影响,虽然影响不大。所以当时,降息是开启了两个月,两个月内降息了75个BP之后就结束了。然后就是2019年,做了一次预防式的降息,实际上是三个月内降了75个BP,这大概是我们梳理了一下比较近的这几次预防式降息和纾困式降息。

从我们历史的表现来看,不管是纾困式降息也好,还是预防式降息也好,不管这些,那么第一大利好就是美债,就是债券。第二个就是,不论纾困式降息也好,预防式降息也好,在降息初期的时候,美股可能会有一定的影响,波动可能会有一定下跌。但是如果没有带来经济衰退的话,几个月后美股就会就起来了。在降息的初期,美元指数可能相对会走弱。但是,这种纾困式的降息,可能美元指数走弱的时间会更长一些。如果是预防式降息,那美元指数走弱的时间会相对比较短,只要经济起来了,它立马就起来了。

对于大众商品本身而言,都不是特别的利好,尤其是黄金,刚才您讲包括这个铜,尤其是全球定价的这种商品可能都不太利好,另外强调一下,黄金现在本身的配置逻辑,可能跟原来是不太一样的,有一些逆全球化的走向,所以黄金的配置逻辑,可能略有一些变化。

王智强博士:

刚才郭博也说了,其实现在的这个世界跟过去多多少少也有一些区别,比如说如果按照过去的指标去预测,像长短期的利率倒挂的话,通常预示着经济衰退,但是已经倒挂了非常非常久了,最近好像才略微的结束。

我记得一两年前,大家好像在预测美国经济的时候也都认为,比如说去年也说要衰退,今年最近一段时间经济数据走弱,可能也有一小部分的观点认为有可能衰退。我要提示的是,大家在应用这样一些过往经验的过程当中,还是要心里得有一个数,虽然我们按照一个可能的路径去判断,但是它实际最后走的路径,仍有可能跟大家想的都不一样。

所以,我觉得从投资的角度来看的话,可能做好所谓的资产配置仍然是第一层的,在这个基础上,你可以沿着我们说的这样一些框架判断,然后做相应的一些投资安排,但是也要意识到这样一些判断的局限性。

主持人:

这一轮降息周期会是怎么样的?这次到底是预防式降息还是纾困式降息?

郭永斌博士:

从现在整个美国经济的运行来讲,我个人的判断,大概率这次应该是一次预防式的降息。尽管目前来看,经济数据也好,包括通胀数据也好,是有回落的,仍然没有达到一个衰退境地。尽管7月份失业率从4.1到了4.3,触发了萨姆法则。但是我个人理解,7月份是比较特殊的,因为美国大部分州发生了飓风。这个飓风可能对它本身一次性的扰动会是相对比较大的。实际上8月份的数据目前来看,尽管PMI反弹不及预期,但是也反弹了。我们判断它的通胀,可能还是相对比较稳定的,相对稳定,不会出现这种大幅回落。

目前来看,市场有可能会过度悲观了。可能从未来的经济数据表现来讲,或者其他方面来看的话,我个人判断美国经济可能是一个衰而不退的局面。首先第一方面,美国现在的职位空缺率还是要比失业人数要明显高出来了,因为它一般出现衰退的时候,职位空缺的人数一定是低于失业的人数,目前还是明显在一个高位,那么由于职位空缺相对比较多,目前来看工资增速还是在3%以上,还是高于前期的平均值了。

另外,从整个全国的资产税负就是各部门的杠杆率来看,美国居民现在的杠杆率仍然要明显低于08年次贷危机的时候。企业部门的杠杆率要高于次贷危机的时候,但是总体来讲是相对稳定和平衡的。然后这次,实际上加杠杆的主体更多是美国政府。这是我判断美国这次不会进行全面衰退、或者说衰而不退的原因,所以未来的降息幅度可能会低于现在市场预期。那对于美股而言,我觉得是相对较好。

另外我再讲两点,本次降息可能有一个相对比较特殊的点。第一个方面就是因为这次降息临近美国大选。很难去预测到底是特朗普上台还是哈里斯上台,这对于降息的周期会有一定的影响。

第二个问题就是刚才我已经跟大家讲了,从1990年之后,苏联解体之后,到2020年这个大的周期当中,实际上我们称为叫做“大缓和时代”。这种大缓和时代的一个表现是什么?首先是低通胀,然后低增长、低利率的时代。

为什么会出现这种局面?全球化这个大的时代,带来了我们全球的比较优势的一种发挥,就是各个国家可以用自己的本身的比较优势向全球贸易输出。而逆全球化的趋势有明显的增强,尤其是在新冠疫情,包括俄乌战争之后,这种逆全球化趋势,实际上是比较明显的。那么逆全球化之后,不排除就是全球的利率中枢尤其是美国的利率中枢,有可能也面临着一定的上行调整。

王智强博士:

现在最希望衰退的应该是特朗普吧,按过往的经验看,应该是经济越不好,在任的总统、在任的党派的胜率会低一点。今年的剧本已经走得非常魔幻了,从最初的拜登和特朗普的电视辩论,再到后来的这个枪击,再到后来推出了新的哈里斯,然后最近又呈现一个非常胶着的局面。确实,我觉得选举这件事情会非常的不确定,应该非常难猜。从降息本身,我觉得跟过往的最大区别就在于,美联储还挺难的。

在这一轮加息的周期里面,它的作为不是很好,因为加息的时间比较晚,启动的时间过于晚,导致它的威望或者声望多少有些受损。按理说它应该在更早之前加息。然后降低通胀,结果行动确实非常慢。我觉得这轮降息周期也给它带来了困扰,就是怎么能在这个过程当中体现出美联储的专业性?重新树立它的权威?我也同意一个点,就是可能现在市场是有一些过度去定价了,我觉得美联储可能也会比过往周期要更谨慎一点,因为它现在容错的空间没有那么大。至少9月份,这次更倾向于是一个预防式降息的概念。

主持人:

那我追问你个问题?美联储它到底更怕什么,怕降的不够还是怕降多了?

谭华清博士:

对于美国老百姓,其实也是看美国民调,大家还是对通胀很讨厌。因为通胀会带来分配效应,比如说有些人购买力在下降。刚才王博士讲美联储会谨慎。再结合郭博士讲,就是包括他对经济的判断。我猜测可能,美联储可能更怕是降多了,因为降多了有导致二次通胀的风险。

主持人:

你们觉得9月份会降多少?

郭永斌博士:

我个人理解应该25BP的感觉。

王智强博士:

还剩一点点数据,所以从目前看可能是25。按市场定价的话,其实差不多也就一半。

三、本轮降息周期下资产表现

主持人:

目前来看,这一次降息的背景和降息的方式还是偏预防式降息的概率多一点。那这样的话,我们就可以进一步去分析了。既然是偏预防式降息的概率多一点。那在这个环境下,哪些资产更有机会?

郭永斌博士:

我个人理解就是其实从历史复盘来讲,不管是预防式降息也好,还是衰退式降息也好,实际上第一大利好的就是美债,那么这次,我相信应该也是这样的。

第二个,就是关于美股的讨论。我个人理解就是从美国政府的角度来讲,或者从这次是预防式降息的角度判断来讲 ,可能短期内我觉得美股可能会有一些调整,但是这种调整可能不会特别的深,我个人理解就是调整之后可能就是机会。

黄金实际上在历次降息的周期当中表现胜率并不是特别高,但是这一次黄金可能不一样。为什么不一样?这一轮的加息周期实际上跟历次的黄金走势也不一样。黄金一直在上涨,为什么出现黄金持续上涨?我个人觉得,跟俄乌战争非常相关。实际上用我自己的话讲,就是美联储自己制裁了自己的美元,因为它把俄罗斯海外的美元资产都制裁了。

所以在这种情况下,我个人理解实际上美元的信用实际上是在下降。那么美元信用下降之后,这种避险的情绪还在,那大家到底要拿什么去避险?实际上更多的大家想到的一是黄金,二是比特币,因为美联储干预不到这种情况。黄金配置的原来的逻辑可能要变。因为在逆全球化情况下,包括在美元的国际货币储备地位下降的情况下,我个人理解,对于黄金的认识,可能要发生一些变化。所以我个人认为,如果黄金有调整,我仍然也推荐黄金。

王智强博士:

从资产配置的角度,其实给大家介绍过,最近我们跟大家交流了三条线索,一个叫做经济增长型的机会,第二个叫做利率敏感型的机会,第三个叫做风险对称型的机会。降息周期要来了,所以从大的配置线索的角度来说,本身就应该提高利率敏感型资产的一个比例。就在这条线索下,你应该配置更多的比例,我觉得这是第一条原则。第二条原则,再是具体看这三条线索,就比如说经济增长型的机会。那么在降息的周期里面,除了美国的股市之外,也可以去关注一些经济增长前景比较好的这样一些新兴市场。我觉得这可能是降息周期给经济增长型的机会带来的一个好处。除此之外,我们说经济增长型,我们还提到了像AI科技这样的一些股票类的主题机会。在大的利率敏感型的机会里面,我们也是首推美债这个机会。刚才郭博已经说得非常详细,我们也非常赞同。

第二种就是在利率敏感型集合里面,包括像一些生物医药,包括像一些REITS,可能降息周期里都是对他们来说比较利好,是一种比较利好的环境。

第三种就是我们说的风险对冲型,通常指的就是黄金了。我最近看到高盛也把伦敦金的一年左右的远期的价格的预期,大概预测到了2700美元每盎司这么一个水平。现在的伦敦金价大概在2500多的样子,大概还有8%左右的空间。

谭华清博士:

我听下来,其实两位博士,对美股,对美债,黄金观点基本都是相同的。我对于美债和美股的观点,跟两位基本上一致,我对于黄金有不一样的观点。我其实对黄金比较谨慎。

谭华清博士:

在当下,我首先认同郭博士讲的现在逆全球化的逻辑,包括俄乌战争之后,避险的情绪需要安放的东西。但是我们也看到,中国人民银行停止购金了。其他央行可能还会增加买黄金,但是不是在2500的这个位置会去增持黄金?我其实没有很强的把握。然后我们也看到像首饰金,首饰金的需求其实是在下降。这里面一个是金价太贵了,老百姓的收入支撑不了,另一个方面就是其实有段时间,大家的购买量也挺多的。还有就是这一次,我也认同是一次预防性降息。那这样的话,其实股票会相对比较好一点。从性价比的角度来看,我猜测是不是会没有那么多资金去黄金上面避险。

王智强博士:

我觉得这个要结合配置比例来看,如果你原来是不是已经有了非常多的黄金?你可以适当的降低一些比例,如果按照之前桥水的达里奥所说,他们推荐任何人的投资额中应该持有差不多10%的黄金,我觉得可能大家可以按照这个参照线来看。如果你的比例确实配的特别多,把黄金作为了一个特别高比例的配置,可能也不是特别对,但是如果你配置比例本身就非常小的话,还是非常建议大家去配置它,因为它确实能对抗很多的风险类型。

四、本轮降息周期下资的人民币汇率

主持人:

其实还有一个问题现在投资者也关心的比较多,就是人民币汇率。我们很多的投资策略都有汇率风险。最近有一篇报道,说人民币汇率可能会升值10%。如果10%的话。其实我们最后拿到的净收益,可能会被汇率吃掉很多。所以我们要对这个汇率的升值的幅度有一个基本的判断。

郭永斌博士:

实际上半年,人民币汇率的压力是比较大的。从1月份到7月底的时候,实际上压力都比较大。第一方面,就是跟美国有比较大的关系,因为美国一直在推迟降息,欧元和加拿大是提前降息,以这种相对比值的角度来讲,美元指数出现了明显的升值。另外一个主要原因,就是我们整个的经济还处在一个相对转型期,国内的经济处于一个相对转型期,从我们原来以地产、以基建为主的经济,在向高质量发展的阶段在转变,所以在这个过程当中,我们可能经济面临着一定的结构性调整。这个时候可能确实面临一定的压力。

郭永斌博士:

但是从8月份开始,我们汇率产生了明显的升值,市场的一些观点也明显看多人民币,我觉得人民币汇率会有明显的升值预期。我个人理解,这个主要的原因还是在于7月份的美联储,美国经济实际上有些数据明显低于市场预期。所以美元指数从104走到了101的时候,连带着人民币汇率出现了明显的升值。

但是,下半年整个人民币汇率可能确实贬值的压力要低于上半年,因为上半年一直在7.3左右徘徊,那我估计下半年,可能会向7.0靠拢。但是,我个人认为,突破7.0的概率是相对比较低的。

为什么?因为首先第一个就是美联储,它进行了一个预防式的降息,所以美元指数在未来可能会有反复。第二点,国内经济内需的压力相对比较大,这个情况也会压制本身的人民币汇率。

五、每个嘉宾自己怎么应对?

主持人:

今天主要要聊的话题基本上也聊的差不多了。最后一个问题其实比较主观。我们就把自己当做普通投资者。

我经常跟我们的客户讲:降息周期不是年年都有的,好不容易等到降息周期要兴奋起来。所以我想问的问题是:我们每个嘉宾,你们都打算怎么去应对这次降息?或者说已经做了哪些应对?

郭永斌博士:

实际上这就是个人的资产配置。首先,如果美国要降息,而如果要从全球资产配置的角度来看的话,那我肯定要选美债。因为不管纾困式降息也好,预防式降息也好,它第一利好的就是美债,这个是毋庸置疑的。而且如果美债短期内调整的话,那我就要大胆加大配置的力度,然后可以长期持有一段时间,因为它毕竟是一个降息的周期。

第二个就是黄金,如果黄金有调整,我仍然是要看好黄金。另外一个,我简单再说一下对于国内的影响。美联储降息之后,对我们国内的汇率压力就降低了,一旦对汇率压力降低之后,实际上我们国内货币政策宽松的空间也就加大了。所以在整个宽松空间加大的情况下,对于国内的债券或者是股票,也有利好。

王智强博士:

我这边的框架,现在刚才说了三条线索,第一个经济增长敏感型,第二个叫做利率敏感型,第三个叫做风险对冲型。我的资产配置敞口更多放在利率敏感型的配置机会上。

谭华清博士:

我也说一下我的配置,我自己也是知行合一。我在2500的时候把黄金全部清掉了,加了一些美债。我也有一部分配置长债,但是我也有一部分配置短债。因为我觉得刚才根据刚才大家讲的,美联储这次如果是预防式降息的话,它的降息周期可能会很漫长。这样的话,短债的收益会持续得比较高,这是我的一个逻辑。

另外,我就是在等美股回调,就像郭博士建议的那样,我等美股回调。如果回调到合适的位置,我还会冲进去的,但是我保留了美股的基础仓位。黄金的话,我在等黄金回调,而且我要等它回调到可能比较多的位置。这就是我个人的做法。

-

11月19日,截止午间收盘,BOCI创业板ETF(159821)涨0.24%,报0.822元,成交额225.08万元。BOCI创业板ETF(159821)重仓股方面,宁德时代截止午盘跌0.54%,东方财富涨0.19%,阳光电源涨3.33%,[全文]2024-11-20 05:56

-

11月19日,截止午间收盘,智能驾驶ETF(516520)涨0.78%,报1.036元,成交额1528.41万元。智能驾驶ETF(516520)重仓股方面,沪电股份截止午盘涨1.51%,长城汽车跌2.20%,立讯精密跌1.04%,科大讯飞跌[全文]2024-11-20 05:56

-

11月19日,截止午间收盘,光伏ETF平安(516180)涨0.87%,报0.693元,成交额135.12万元。光伏ETF平安(516180)重仓股方面,阳光电源截止午盘涨3.33%,隆基绿能跌0.05%,TCL科技跌1.87%,特变电工跌[全文]2024-11-20 05:56

-

11月19日,截止午间收盘,医疗器械指数ETF(159898)涨0.37%,报0.537元,成交额1012.68万元。医疗器械指数ETF(159898)重仓股方面,迈瑞医疗截止午盘跌0.53%,联影医疗涨1.31%,爱美客跌0.47%,新产[全文]2024-11-20 05:55

-

11月19日,截止午间收盘,新能源50ETF(516270)涨0.20%,报0.502元,成交额474.86万元。新能源50ETF(516270)重仓股方面,宁德时代截止午盘跌0.54%,阳光电源涨3.33%,隆基绿能跌0.05%,中国核电[全文]2024-11-20 05:55

-

11月19日,截止午间收盘,300增强ETF(561300)跌0.73%,报0.821元,成交额2688.28万元。300增强ETF(561300)重仓股方面,贵州茅台截止午盘跌0.32%,招商银行跌0.26%,宁德时代跌0.54%,中国平[全文]2024-11-20 05:55

- 大宗商品ETF(510170)跌1.93%,半日成交额162.42万元

- ETF主力榜 | 上证可转债ETF(511180)主力资金净流入1.56亿元,居全市场第一梯队

- 黄金破新高,愈演愈烈的降息交易

- 信创ETF指数(159540)跌0.36%,成交额278.73万元

- 碳中和ETF(159790)涨1.96%,成交额2925.75万元

- 中证1000增强ETF(561590)跌0.36%,半日成交额437.91万元

- 国泰中证500ETF(561350)跌0.66%,半日成交额3204.25万元

- 软件龙头ETF(159899)涨0.98%,成交额1311.29万元

- 光伏龙头ETF(516290)涨0.72%,半日成交额259.87万元

- 发挥国资央企推动环保低碳工作“标杆”作用,国企共赢ETF(159719)震荡翻红成交走阔

- 信创50ETF(159539)涨0.25%,半日成交额167.81万元

- 易方达基金推出主动管理型红利混合基金 股票资产占比60%至95%