美债额度:一滴都没有了

登录新浪财经APP 搜索【信披】查看更多考评等级

最近,全市场QDII基金的限购,以日级别的维度,一步步升级。

A股投资人,做多世界的窗口在迅速收窄。

这种限购导致了2个问题——

第一,场内ETF的高溢价、高波动,影响很恶劣。

第二,给投资人一种紧迫感,哪怕你觉得现在不是很好的投资时点,出于卡位的想法,也想先把坑占上。

因为谁也不知道后边再想买的时候,还有没有额度了。

这种投资就非常的不舒服,被逼着做的决策,大概率都是坏决策。

为了应对QDII额度的告罄,6月14日,证监会就《香港互认基金管理规定(修订草案征求意见稿)》公开征求意见,里面最重要的一点是,客地销售比例限制由50%放宽至80%。

这意味着意见稿通过之后,内地和香港的互认基金销售比例,会从原来的1:1变成4:1。

具体啥时候能通过不知道,但至少多了一个盼头。

我前两天刚刚下单了施罗德亚洲高息股债基金,也算后知后觉的进入了互认的门槛。

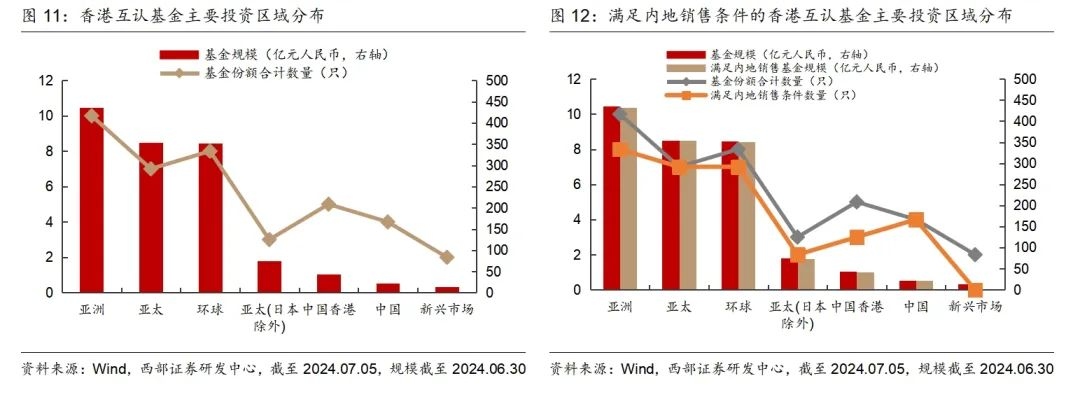

但比较难受的一点是,市场上的存量互认基金主要投资亚太市场,产品的波动率和投资难度,其实也不小,并不都适合散户上车。

所以互认基金,最主要的价值,还是那些主投美债的基金。

FOF最喜欢的互认是美债

前段时间,西部证券做了一个统计,互认基金里债基的规模最大,已经超过了600亿。

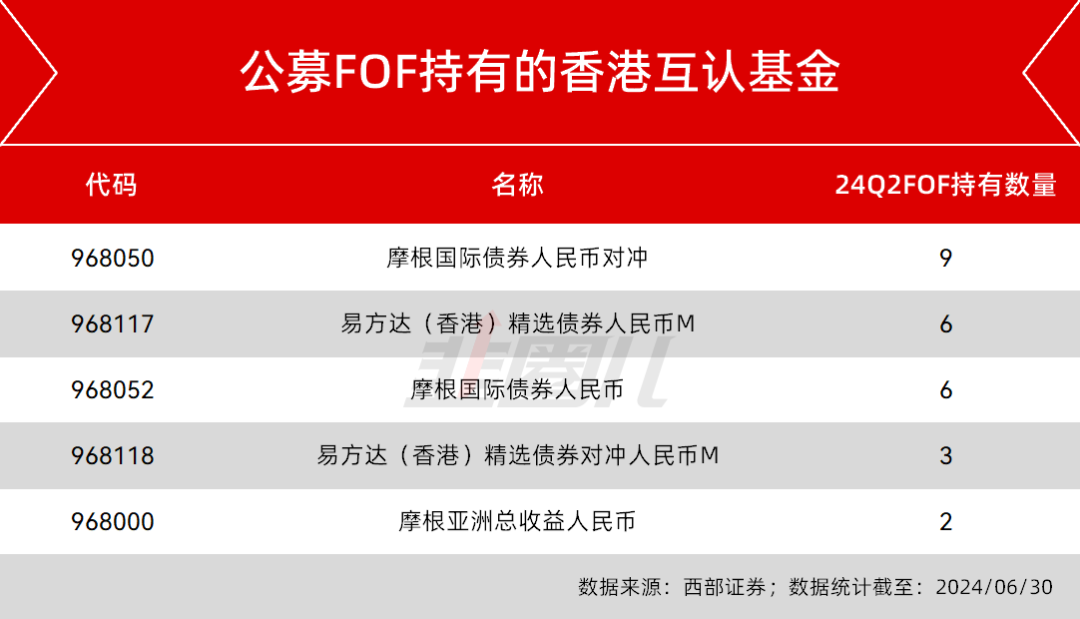

我们看2024Q2,公募FOF持有的香港互认基金,基本都是债基。

这还只统计了前十大,实际上买互认美债的应该会更多。

从机构的视角来看,2024Q2持有香港互认基金在5%以上的FOF,一共有12个。

陈文扬的东方红颐和平衡养老三年(FOF),是全市场把互认买得最重的产品。

摩根国际债券人民币和易方达(香港)精选债券人民币M,合计持仓占比超25%。

如果再算上已经停购的易方达中短美元债,暴露在海外债券方向的头寸,逼近30%。

我们先来看摩根国际债,这是一只3成仓位投资美国,其他仓位投向全球其他国家和地区的债券基金。

主投30%的政府债,以及将近30%的投资级企业债券——

前十大投资也是涵盖了欧盟、墨西哥、法国、西班牙、日本、中国等等国家和地区的高等级政府级债券,除日本外,票息在3%上下,墨西哥比较高,能给7%。

投资组合的平均久期,大概是6.4,久期适中,并不算长;整体的票息收益率,有5%以上,性价比,算相当高了。

然后是,易方达(香港)精选债券,将近5成的仓位主要投资美国,组合久期4.11,“含美量”比摩根国际债券更纯,久期也更短,当然,组合的到期收益率也有5.4%。

互认美债,在债券久期以及到期收益率的信息披露上,非常清晰,这点很值得学习。

复杂的汇率和见底的额度

但关于美债基金,目前有几个问题——

首先,他的静态收益率比较高,但这两天的利率波动并不小。

美股不稳,美债收益率快速下行,市场也在交易提前降息,但昨天美股大反弹,美债收益率又掉头向上。

其次,最近人民币相较美元大幅升值,而大部分朋友买的买债基金都是人民币份额,这意味着大家虽然赚了美债的资本利得,但亏了汇率。

关于QDII、互认这种不同币种的份额,给大家稍微解释一下。

我们看一个互认产品,它往往有很多个子份额。

第一种,美元份额,就是拿美元买的,比如,每人每年有5万美元的换汇额度,这个官方名称叫结售汇便利化额度。

可以直接在手机银行换,而且5万美元对咱大部分无产阶级赤贫来说,肯定也足够了。

但问题是,它理论上不能用来境外买房、证券投资、购买人寿保险和投资性返还分红类保险等尚未开放的资本项目。

某种程度上,基金是不是也算证券投资?我不知道会不会有监管风险。

第二种,人民币份额,就是拿人民币直接买。

买了之后,如果人民币相对美元汇率贬值,那你的人民币份额,就相当于赚了美债票息+资本利得+汇率三重的钱,比单纯的美元份额赚得多;同理,如果人民币相对美元升值,那就会赚了基金,亏了汇率。

最简单的例子,今年日元大幅贬值,你买的日经ETF,比真实的以日元本币计价的日经指数收益,就差了很多。

日经225的YTD目前还是赚钱的,再看看你手里的日经ETF,对吧?

也因为汇率比较麻烦,汇率变动也不好预测,所以,也就有了第三种,人民币对冲份额,索性把汇率波动锁掉。

但大家知道,锁汇是有成本的,按中美利差来做,在2%-3%之间,所以买对冲份额,最需要考虑的是,美债基金在扣掉运营成本之后的收益,能否cover你的锁汇成本。

因此,你如果真图的是美债的高票息,以及潜在的降息带来的资本利得,那买美元份额才是最省心,最纯粹的。

所以像招银理财,从去年开始就推了一批美元QD理财,应该就是这个目的。

但美元份额,FOF买不了,能有人民币份额买就已经烧高香了。

毕竟,美债基金额度,那是异常的紧张。

摩根国际债券,目前是暂停申购的状态,易方达(香港)精选债券,7月10日暂停了内地申购,摩根亚洲总收益,8月2日也停购了。

都等着1:4的修改意见落地,但具体时间未知,互认也没子弹了。

再看QDII,易方达中短期期美元债,7月24日暂停人民币份额的申购。

找替代?目前市场上主要美债基金限额状态如下——

美债基金最大的客户,是机构,占比几乎都在7成以上,这种1000的限额,机构根本买不进。

一滴都没有了。

只能盼着互认基金修改意见稿,抓紧通过了。

风险提示及免责声明

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

-

11月19日,截止午间收盘,BOCI创业板ETF(159821)涨0.24%,报0.822元,成交额225.08万元。BOCI创业板ETF(159821)重仓股方面,宁德时代截止午盘跌0.54%,东方财富涨0.19%,阳光电源涨3.33%,[全文]2024-11-20 05:56

-

11月19日,截止午间收盘,智能驾驶ETF(516520)涨0.78%,报1.036元,成交额1528.41万元。智能驾驶ETF(516520)重仓股方面,沪电股份截止午盘涨1.51%,长城汽车跌2.20%,立讯精密跌1.04%,科大讯飞跌[全文]2024-11-20 05:56

-

11月19日,截止午间收盘,光伏ETF平安(516180)涨0.87%,报0.693元,成交额135.12万元。光伏ETF平安(516180)重仓股方面,阳光电源截止午盘涨3.33%,隆基绿能跌0.05%,TCL科技跌1.87%,特变电工跌[全文]2024-11-20 05:56

-

11月19日,截止午间收盘,医疗器械指数ETF(159898)涨0.37%,报0.537元,成交额1012.68万元。医疗器械指数ETF(159898)重仓股方面,迈瑞医疗截止午盘跌0.53%,联影医疗涨1.31%,爱美客跌0.47%,新产[全文]2024-11-20 05:55

-

11月19日,截止午间收盘,新能源50ETF(516270)涨0.20%,报0.502元,成交额474.86万元。新能源50ETF(516270)重仓股方面,宁德时代截止午盘跌0.54%,阳光电源涨3.33%,隆基绿能跌0.05%,中国核电[全文]2024-11-20 05:55

-

11月19日,截止午间收盘,300增强ETF(561300)跌0.73%,报0.821元,成交额2688.28万元。300增强ETF(561300)重仓股方面,贵州茅台截止午盘跌0.32%,招商银行跌0.26%,宁德时代跌0.54%,中国平[全文]2024-11-20 05:55

- 大宗商品ETF(510170)跌1.93%,半日成交额162.42万元

- ETF主力榜 | 上证可转债ETF(511180)主力资金净流入1.56亿元,居全市场第一梯队

- 信创ETF指数(159540)跌0.36%,成交额278.73万元

- 黄金破新高,愈演愈烈的降息交易

- 中证1000增强ETF(561590)跌0.36%,半日成交额437.91万元

- 软件龙头ETF(159899)涨0.98%,成交额1311.29万元

- 碳中和ETF(159790)涨1.96%,成交额2925.75万元

- 国泰中证500ETF(561350)跌0.66%,半日成交额3204.25万元

- 发挥国资央企推动环保低碳工作“标杆”作用,国企共赢ETF(159719)震荡翻红成交走阔

- 光伏龙头ETF(516290)涨0.72%,半日成交额259.87万元

- 信创50ETF(159539)涨0.25%,半日成交额167.81万元

- 易方达基金推出主动管理型红利混合基金 股票资产占比60%至95%